El precio de bitcoin (BTC) se disparó un 26.5% en octubre y varios indicadores alcanzaron su punto más alto en un año, incluyendo la prima de los futuros de BTC y el descuento de Grayscale GBTC.

Por esta razón, es difícil presentar un escenario bajista para BTC, ya que los datos reflejan el período de recuperación posterior al colapso de FTX-Alameda Exploration y también se ven influenciados por el reciente aumento de las tasas de interés por parte de la Reserva Federal de EE. UU.

A pesar de los indicadores positivos, el precio de bitcoin sigue rondando un 50% por debajo de su máximo histórico de USD 69,900 alcanzado en noviembre de 2021. En contraste, el oro cotiza solo un 4.3% por debajo de su nivel de USD 2,070 de marzo de 2022. Esta marcada diferencia disminuye la importancia de las ganancias de Bitcoin en lo que va del año, un 108%, y destaca el hecho de que la adopción de Bitcoin como refugio alternativo aún está en sus primeras etapas.

Antes de decidir si la mejora en la prima de los futuros de bitcoin, el interés abierto y la prima del fondo GBTC señalan un regreso a la normalidad o los signos iniciales del interés de los inversores institucionales, es esencial que los inversores analicen el entorno macroeconómico.

El problema presupuestario de EE. UU. despierta la esperanza institucional de bitcoin

El 30 de octubre, el Departamento del Tesoro de EE. UU. anunció planes para subastar USD 1.6 billones de deuda en los próximos seis meses. Sin embargo, el component clave a tener en cuenta es el tamaño de la subasta y el equilibrio entre los bonos del Tesoro a corto plazo y las notas y bonos de mayor duración, según CNBC.

El multimillonario y fundador de Duquesne Capital, Stanley Druckenmiller, criticó el enfoque de la secretaria del Tesoro, Janet Yellen, en la deuda a corto plazo, calificándola como «el mistake más grande en la historia del Tesoro». Este aumento sin precedentes en la tasa de deuda por parte de la economía más grande del mundo ha llevado a Druckenmiller a elogiar a bitcoin como una alternativa reserva de valor.

El aumento en el interés abierto de los futuros de bitcoin, que alcanzó su nivel más alto desde mayo de 2022, se atribuye a la demanda institucional impulsada por los riesgos inflacionarios en la economía. Cabe destacar que el CME se ha convertido en el segundo mercado más grande para derivados de bitcoin, con USD 3.5 mil millones de notional en futuros de BTC.

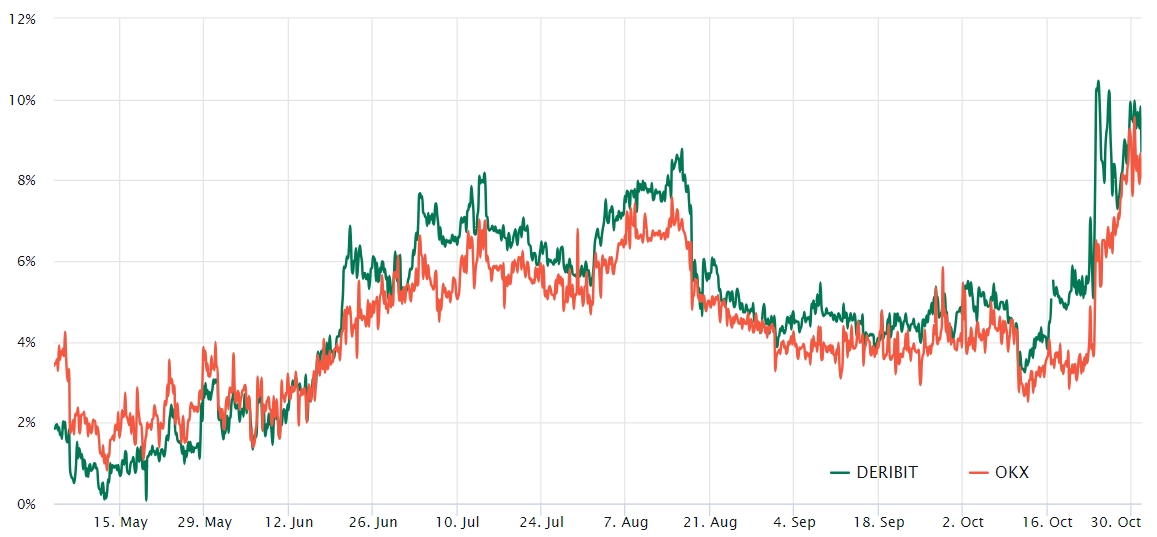

Además, la prima de los futuros de bitcoin, que mide la diferencia entre los contratos a 2 meses y el precio al contado, ha alcanzado su nivel más alto en más de un año. Estos contratos a plazo fijo suelen negociarse ligeramente por encima de los mercados al contado, lo que indica que los vendedores están solicitando más dinero para retrasar la liquidación.

La demanda de posiciones largas apalancadas de BTC ha aumentado significativamente, ya que la prima de los contratos de futuros pasó del 3.5% al 8.3% el 31 de octubre, superando el umbral de neutral a alcista del 5% por primera vez en 12 meses.

Para fortalecer aún más la especulación sobre la demanda institucional, el descuento del fondo GBTC de Grayscale se ha reducido, acercándose al valor equivalente de BTC subyacente. Este instrumento cotizaba con un descuento del 20.7% el 30 de septiembre, pero desde entonces ha reducido este déficit al 14.9% a medida que los inversores anticipan una mayor probabilidad de aprobación de un fondo cotizado en bolsa (ETF) de bitcoin al contado en EE. UU.

No todo es positivo para bitcoin, y existen riesgos de intercambio

Aunque los datos parecen indudablemente positivos para bitcoin, especialmente en comparación con los meses anteriores, los inversores deben considerar con precaución los números proporcionados por los intercambios, especialmente al tratar con contratos de derivados no regulados.

La tasa de interés en EE. UU. ha aumentado al 5.25%, y los riesgos de intercambio se han incrementado tras el colapso de FTX, lo que hace que la prima de futuros de bitcoin del 8.6% sea menos alcista. Para comparación, la prima anualizada de bitcoin en el CME se sitúa en un 6.8%, mientras que los futuros del oro de Comex cotizan con un 5.5% de prima, y los futuros del S&P 500 del CME cotizan con un 4.9% por encima de los precios al contado.

La prima de futuros de bitcoin, en un contexto más amplio, no es excesivamente alta, especialmente teniendo en cuenta que los analistas de Bloomberg dan un 95% de probabilidad de aprobación de un ETF de bitcoin al contado. Los inversores también son conscientes de los riesgos generales en los mercados de criptomonedas, como lo destacó la senadora de EE. UU. Cynthia Lummis al pedir al Departamento de Justicia que tome «acciones rápidas» contra Binance y Tether.

La aprobación de un ETF de bitcoin al contado podría desencadenar presión de venta por parte de los titulares de GBTC. Una parte de los USD 21.4 mil millones en tenencias de GBTC finalmente podrá salir de sus posiciones al precio de mercado después de años de limitaciones impuestas por la administración de Grayscale y tarifas anuales exorbitantes del 2%. En esencia, los datos y el rendimiento positivo de bitcoin reflejan un retorno a la media en lugar de un optimismo excesivo.

Este artículo es para fines informativos en typical y no pretende ser ni debe ser tomado como asesoramiento authorized o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto full invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.