Dow Jones Industrial Average, Meme Stocks, VIX, Dollar, Fed Funds Rates y USDJPY Puntos de conversación:

- La perspectiva del mercado: EURUSD bajista por debajo de 108, Dow Rango Entre 34.200 y 33.200

- Los comentarios del presidente de la Fed, Powell, fueron observados de cerca por el mercado, pero las previsiones de tasas de mercado ya habían cerrado la brecha con las previsiones del banco central antes de que hablara.

- Con las expectativas de las tasas de EE. UU. encontrando el equilibrio y la agenda de las próximas 24 horas, el mayor potencial para un movimiento fuerte es un titular sorpresa o un desarrollo de ‘riesgo’ más rudimentario.

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

El estado de alerta del mercado ante el mar embravecido en las tendencias de riesgo fue alto en la última sesión entre algunos signos de inestabilidad en las acciones de memes que alguna vez fueron las favoritas y la anticipación en torno a la sesión de preguntas y respuestas programada del presidente de la Fed, Jerome Powell, en las primeras horas de la tarde en Washington. En última instancia, los activos de riesgo de referencia obtuvieron una medida de recuperación, lo que incitaría a algunos a interpretar un entusiasmo genuino. Considero que los acontecimientos de la última sesión son más un «alivio» que la inversión de riesgo anterior de 72 horas. La diferencia es que un giro motivado podría atraer más impulso para traducir un evento técnico en un desarrollo de tendencia significativo, mientras que un reequilibrio es una influencia finita que necesitará un viento fresco para desarrollar la tracción en desarrollos de mercado significativos como rupturas importantes o tendencias. Con la agenda económica durante la próxima sesión, y generalmente hasta el final de la semana, a la luz de eventos singularmente influyentes, la responsabilidad de obtener una progresión significativa se establecerá sustancialmente más alta.

En cuanto a los diversos puntos de venta para los brotes en las «tendencias de riesgo» que pueden convertirse en incendios en toda regla, se apagaron algunos desarrollos para comenzar la semana con un potencial descomunal. En particular, la mayor volatilidad de las acciones de memes clave estaba en mi radar. Un efecto secundario de la recuperación progresiva en los lugares más especulativos, el cargo del lunes en las acciones de Bed Bath & Beyond se remonta a los primeros días de 2021 cuando los operadores novatos en el estímulo inundaban el mercado en busca de oportunidades de rápido movimiento. El repunte de casi el 130 por ciento durante la sesión del lunes se encontró con la noticia de que la compañía intentaría recaudar más de mil millones de dólares en fondos a partir de la venta de acciones (una dilución del precio de las acciones) o se enfrentaría a la bancarrota, lo que también recuerda los intentos de años anteriores. BBBY cayó -49 por ciento en la última sesión, pero el golpe no fue mucho más allá de GME y AMC, con el Nasdaq 100 (un ‘favorito de riesgo’ más sólido) avanzando saludablemente. Todavía existe un desequilibrio de la exposición especulativa ampliada en estos mercados entre la exposición minorista, los plazos cortos y la prima extremadamente baja para los activos de riesgo; pero eso no tiene que obligar al mercado a reequilibrarse. En el futuro, el S&P 500 y el Nasdaq 100 están cerca de sus máximos de cinco meses establecidos la semana pasada, pero le daré más peso a la intención del Dow. Con tanta actividad especulativa cargada, es probable que los índices más sensibles produzcan rupturas falsas. El estoico ‘blue chip’ será más reservado.

Gráfico de Futuros Dow con Volumen, SMA de 200 Días, Rango Histórico de 10 Días y ATR (Diario)

Gráfico creado el Plataforma Tradingview

Una de las oportunidades macroeconómicas clave para inclinar la balanza fundamental en la última sesión fue a través de la especulación con las tasas de interés de EE. UU. El cargo en los pronósticos implícitos de la Fed y el repunte relacionado en los rendimientos del Tesoro tuvieron un peso significativo en los mercados de riesgo que, al menos tácitamente, han creado expectativas de una red de seguridad respaldada por la capitulación de la Reserva Federal en su esfuerzo de ajuste. La solidez de los datos del sector laboral y de servicios del pasado viernes fue sin duda una razón para recortar el descuento del mercado respecto de los objetivos de tipos de interés declarados por la Fed; pero al cierre del lunes, la visión del mercado había cerrado la brecha con el pronóstico oficial del banco central. La tasa terminal implícita hasta junio de los futuros de fondos federales había llegado justo por debajo del 5,1 por ciento. ¿Cuáles eran las probabilidades de que el mercado siguiera generando una prima agresiva? Justamente bajo. Como tal, los comentarios del presidente Powell en la última sesión generalmente estaban en línea con la línea común de la Fed, por lo que la especulación tendría poco para alimentar la próxima etapa. Es posible que las modestas previsiones de recorte de tasas descontadas para la segunda mitad de 2023 puedan generar una mayor influencia, pero es probable que el dólar necesite una nueva salida fundamental para llevarnos a la siguiente etapa.

Gráfico de DXY Dólar con SMA de 50 días, superpuesto con tasa de la Fed implícita junio de 2023 (diario)

Gráfico creado el Plataforma Tradingview

Donde las expectativas de las tasas de interés se encuentran bajo un debate cada vez más matizado entre alcistas y bajistas, todavía tenemos un amplio potencial abierto para que las tendencias de riesgo ejerzan un impacto serio en el mercado. Con el índice de volatilidad VIX justo por debajo de 19, todavía hay una prima significativa respecto a los puntos bajos de años anteriores, pero todavía estamos cerca de los niveles más desinflados en un año. Eso sugiere que es menos probable que haya una caída intensa en la volatilidad que podría alentar un repunte más fuerte en los puntos de referencia de riesgo como el Dow, pero un estallido repentino que empuja al mercado hacia abajo siempre es una amenaza inminente. La misma salida fundamental se aplica al dólar estadounidense. La correlación entre EURUSD o USDJPY con el índice VIX sigue siendo sorprendentemente fuerte, aunque podría retroceder en los niveles de actividad más largos y descender a niveles más bajos. Entre los pares principales basados en el dólar, los dos pares antes mencionados son buenos candidatos en esta línea, pero el USDJPY quizás esté más en sintonía con un aumento en la aversión al riesgo (salto en el VIX) dada la falta de desafío que representa el contexto de la política monetaria japonesa para la Fed. y dólar.

Gráfico de USDJPY con SMA de 50 días, superpuesto con el índice de volatilidad VIX (diario)

Gráfico creado el Plataforma Tradingview

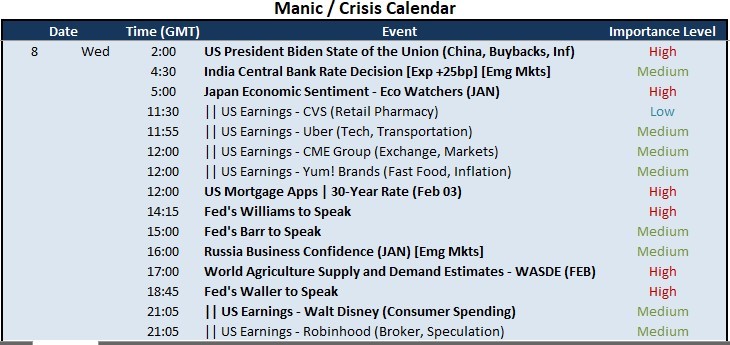

Refiriéndose a la lista económica de posibles catalizadores que aprovechen estos temas clave durante las próximas 24 horas, hay muy pocos motores de mercado abiertos. Para la política monetaria, hay algunos comentarios de la Fed, pero si los comentarios de Powell no pueden establecer un rumbo claro, ¿cuál es el potencial para estos miembros de la junta y presidentes regionales? Existe una mayor posibilidad de que se desvíen de la ‘visión de la casa’ del FOMC, pero eso no ha generado mucha volatilidad genuina; solo mire la falta de impacto de la sugerencia de Kashkari de que todavía apoya subir las tasas a 5.25. 5,50 por ciento, por encima del consenso de la Fed. A través de otros canales, el Estado de la Unión del presidente de EE. UU. podría cambiar en temas como pronósticos de crecimiento, cadenas de suministro, techo de deuda y más; pero esto no es históricamente un evento que mueva el mercado. En otros lugares, continúa la temporada de ganancias; pero fuera de algunas implicaciones meme e inflación; No estoy poniendo demasiado énfasis en los informes corporativos de CVS, Uber, Yum!, Walt Disney o Robinhood que redirigen los principales índices, y mucho menos todo el mercado.

Principal evento de riesgo macroeconómico global para las próximas 24 horas

Calendario creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted