Bitcoin (BTC) rompió por debajo de los USD 16,800 el 16 de diciembre, alcanzando su nivel más bajo en más de dos semanas. Más importante aún, el movimiento fue un cambio completo de la emoción momentánea que había llevado al pico de USD 18,370 el 14 de diciembre.

Curiosamente, Bitcoin cayó un 3,8% en siete días, en comparación con la caída del 3,5% del índice S&P 500 en el mismo período. Entonces, por un lado, los alcistas de Bitcoin se sienten cómodos al saber que la correlación desempeñó un papel clave al mismo tiempo, sin embargo, obtuvo USD 206 millones en contratos de futuros de BTC liquidados el 15 de diciembre.

Algunos datos económicos problemáticos de la industria de préstamos para automóviles han hecho que los inversores se sientan incómodos, ya que la tasa de incumplimiento de los consumidores de ingresos más bajos ahora supera los niveles de 2019. Las preocupaciones surgieron después de que el pago mensual promedio de un automóvil nuevo alcanzara los USD 718, un aumento del 26 % en tres años.

Además, los bancos centrales de los Estados Unidos, Inglaterra, la Unión Europea y Suiza aumentaron las tasas de interés en 50 puntos básicos a máximos de varios años, lo que pone de alleviate que los costos de endeudamiento probablemente seguirán aumentando durante más tiempo del esperado por el mercado.

La incertidumbre en los mercados de criptomonedas resurgió después de que dos de los auditores más destacados abandonaran repentinamente sus servicios, dejando los intercambios colgados. La firma de auditoría francesa Mazars Team, que anteriormente trabajó con intercambios como Binance, KuCoin y Crypto.com, eliminó una sección dedicada a las auditorías criptográficas de su sitio net.

Mientras tanto, la firma de contabilidad Armanino también habría finalizado sus servicios de criptoauditoría. El auditor trabajó con varias plataformas de criptocomercio como OKX, Gate.io y el problemático intercambio FTX. Curiosamente, Armanino fue la primera firma de contabilidad en establecer relaciones en la industria de las criptomonedas, allá por 2014.

Veamos las métricas de derivados para comprender mejor cómo se posicionan los traders profesionales en las condiciones actuales del mercado.

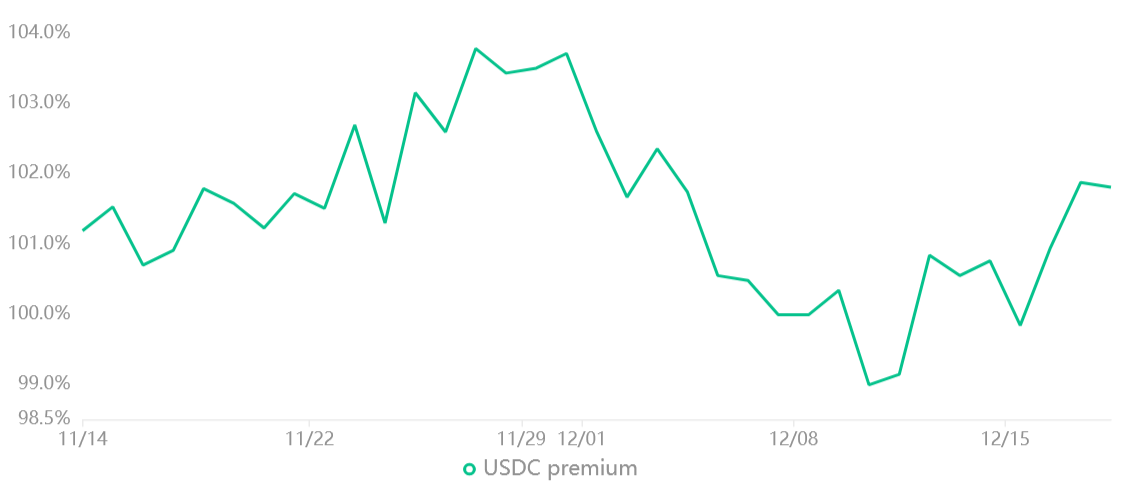

La prima de la moneda estable con sede en Asia cae al mínimo de 2 meses

La prima de USD Coin (USDC) es un buen indicador de la demanda de traders minoristas de criptomonedas con sede en China. Mide la diferencia entre las transacciones entre pares basadas en China y el dólar estadounidense.

La demanda de compra excesiva tiende a presionar el indicador por encima del valor razonable al 100 %, y durante los mercados bajistas, la oferta de mercado de la moneda estable se inunda, lo que provoca un descuento del 4 % o outstanding.

Actualmente, la prima del USDC se sitúa en el 101,8 %, frente al 99 % del 12 de diciembre, lo que indica una mayor demanda de compra de monedas estables por parte de los inversores asiáticos. Los datos cobraron relevancia tras la brutal corrección del 9,7% en cinco días desde el pico de 18.370 dólares el 14 de diciembre.

Sin embargo, este indicador no debe verse necesariamente como alcista porque la moneda estable podría haberse adquirido para protegerse de los riesgos a la baja en las criptomonedas, lo que significa que los inversores se están volviendo más bajistas.

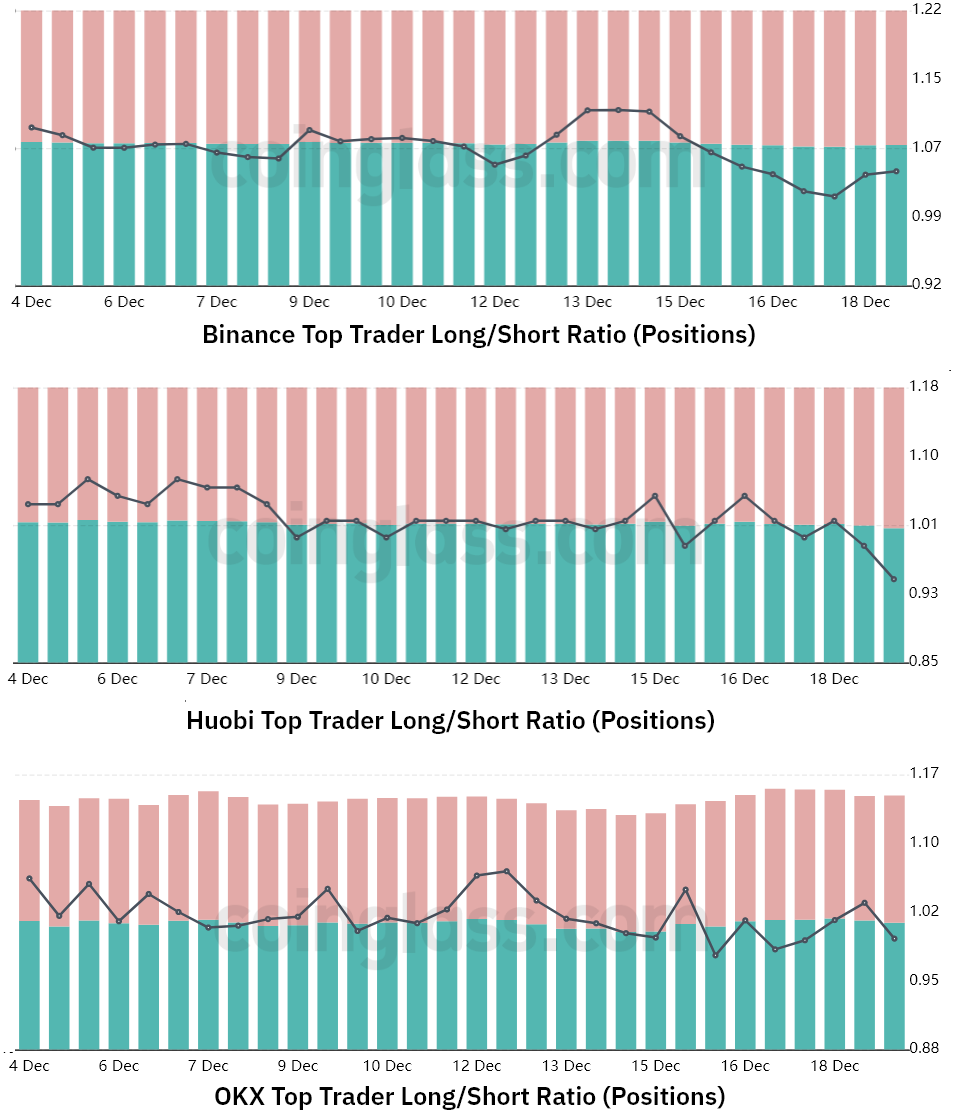

Los compradores de apalancamiento tiran lentamente la toalla

La proporción de posiciones larga y cortas excluye las externalidades que podrían haber afectado únicamente al mercado de las monedas estables. También recopila datos de las posiciones de los clientes de cada exchange en los contratos de futuros al contado, perpetuos y trimestrales, lo que ofrece una mejor información sobre cómo se posicionan los traders profesionales.

Hay discrepancias metodológicas ocasionales entre diferentes exchanges, por lo que los lectores deben monitorear los cambios en lugar de las cifras absolutas.

Cuando Bitcoin rompió por debajo del soporte de USD 16,800, los traders profesionales redujeron sus posiciones largas apalancadas de acuerdo con el indicador.

Por ejemplo, la proporción para los traders de Binance disminuyó ligeramente de 1.11 el 14 de diciembre al nivel real de 1.04. Mientras tanto, Huobi mostró una modesta disminución en su relación de largo a corto, con el indicador moviéndose de 1.01 a .05 en el mismo período.

Por último, en OKX, la métrica disminuyó de 1.00 el 14 de diciembre a la proporción precise de .98. Entonces, en promedio, los traders han disminuido su apalancamiento en largo en los últimos cinco días, lo que indica una menor confianza en el mercado.

Es probable que se esté realizando una nueva prueba potencial de USD 16,000

La prima moderada de 101.8 % de USDC en Asia, junto con la información de la disminución de la proporción de posiciones largas y cortas de los traders profesionales, cuenta una historia de compradores que ceden gradualmente al pesimismo.

Además, la liquidación de USD 206 millones en contratos largos de futuros de BTC indica que los compradores continúan utilizando un apalancamiento excesivo, lo que crea la tormenta perfecta para otra etapa de corrección.

Por ahora, el precio de Bitcoin sigue dependiendo en gran medida de los mercados bursátiles tradicionales. Aún así, los datos macroeconómicos débiles y la incertidumbre generada por las firmas de auditoría cripto apuntan a mayores probabilidades de un nuevo retroceso de Bitcoin a la marca de los USD 16,000.

Los puntos de vista, pensamientos y opiniones expresados aquí pertenecen únicamente al autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto whole invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.