Los sabios arriesgan su dinero en productos innovadores y construyen conocimiento del mercado. Los charlatanes explotan las incógnitas inevitables de las criptos. El caso de FTX lo muestra todo.

En una palabra

- Todas las invenciones verdaderas son mal entendidas al principio y los inversores cometen errores.

- Las criptomonedas están a la vanguardia de la innovación financiera

- El colapso de FTX no es un veredicto sobre la utilidad y el futuro de las criptomonedas

En noviembre de 2022, FTX Cryptocurrency Derivatives Trade, comúnmente conocido como FTX, se declaró en bancarrota del Capítulo 11. Fundada en 2019, la compañía pronto se convirtió en el tercer intercambio de criptomonedas más grande del mundo. FTX también se destacaba porque operaba un fondo de cobertura de criptomonedas y buscaba activamente un alto perfil público, por ejemplo, patrocinando equipos de autos de carrera y haciendo donaciones a candidatos políticos en los Estados Unidos. Por lo basic, los intercambios buscan un perfil mucho más bajo. Y diferencian entre la facilitación de transacciones y los vehículos de inversión.

A mediados de 2022, los informes sobre FTX comenzaron a filtrarse en el mercado. Afirmaron que el intercambio puede haber patrocinado muchos informes de investigación financiera sobre sí mismo. Alameda, el principal creador de mercado para FTX, participó de manera significativa en el intercambio y sus productos, por ejemplo, al ser el depositante conocido más importante de monedas estables en FTX. Además, los informes afirmaban que los datos de FTX sobre su desempeño, transparencia y transacciones no eran confiables.

Descubrimientos desagradables

Salieron a la luz otras irregularidades. Por ejemplo, FTX parece haber utilizado sistemáticamente el marco Ambiental, Social y de Gobernanza (ESG) para explotar a los inversores poco sofisticados. La compañía también hizo representaciones falsas y engañosas acerca de que sus depósitos estaban cubiertos por la Corporación Federal de Seguros de Depósitos (FDIC).

Lo que siguió es bien conocido. Los inversores tomaron su capital y dejaron caer a FTX, lo que se extendió por todo el sector de las criptomonedas. Sam Bankman-Fried, el fundador de FTX, está bajo arresto domiciliario. La valoración de los criptoactivos cayó, incluso si no estaban involucrados con FTX. Como period de esperar, los formuladores de políticas y otros agentes del sector financiero comenzaron a pedir la intervención del gobierno.

Los medios retrataron el colapso de FTX como un caso de estudio para todos los supuestos problemas del sector criptográfico. Para algunos, la thought misma de generar dinero privado a partir de un algoritmo es una estafa. Para otros, el problema es la falta de regulación en el sector de las criptomonedas. Sin regulación, suponen los críticos, no hay transparencia ni protección de los inversores y los consumidores. Y, sin embargo, estas críticas están equivocadas.

La innovación es nueva por definición

El valor de cualquier cosa proviene de su relativa escasez y de cómo se negocia entre individuos interesados, y no forma una cualidad mística intrínseca. Las criptomonedas pueden ser tan valiosas como Pokémon Go, una barra de pan o un puñado de rubíes, dependiendo de cuánto esté dispuesta a pagar la gente. Eso también se aplica al dinero. La mayoría de las monedas actuales son dinero fiduciario. Carecen de valor intrínseco, de ahí la palabra latina “fiat”, que significa “creer”.

Leer más de tecnología y economía

El punto más importante señalado en los medios después del colapso de FTX tiene que ver con la regulación y la transparencia. Aquí está la pista: muchos de los productos de FTX ya estaban regulados. Y la mayoría de las irregularidades que llevaron al colapso de finales de 2022 se conocieron de manera amplia y transparente desde la fundación de la empresa. Por ejemplo, Alameda, la empresa de investigación, fue cofundada por Sam Bankman-Fried de FTX. También impulsó personalmente las regulaciones al respaldar la propuesta Ley de Protección al Consumidor de Productos Básicos Digitales (DCCPA, por sus siglas en inglés) en el Congreso de EE. UU.

Lo que desapareció en el discurso público fue otro fenómeno por completo. Las criptomonedas siguen siendo una nueva creación, y su sector financiero y sus productos están impulsados por la innovación. Las novedades y los sectores emergentes atraen a grupos especiales de personas: sabios que invierten, innovan y asumen riesgos y charlatanes que solo ven una oportunidad para el beneficio personal.

Aprender haciendo

En cualquier ámbito económico, la innovación es, por definición, poco comprendida. Dado que es nuevo, los participantes del mercado aún tienen que descubrir qué es, cómo usarlo, qué resultados esperar y qué riesgos están asociados con él. A medida que estos participantes del mercado experimentan cada vez más con la innovación, se encuentran en una curva de aprendizaje y sus resultados se vuelven cada vez más de conocimiento público. La transparencia aumenta cuanto más se utiliza un producto innovador en el mercado.

Datos y cifras

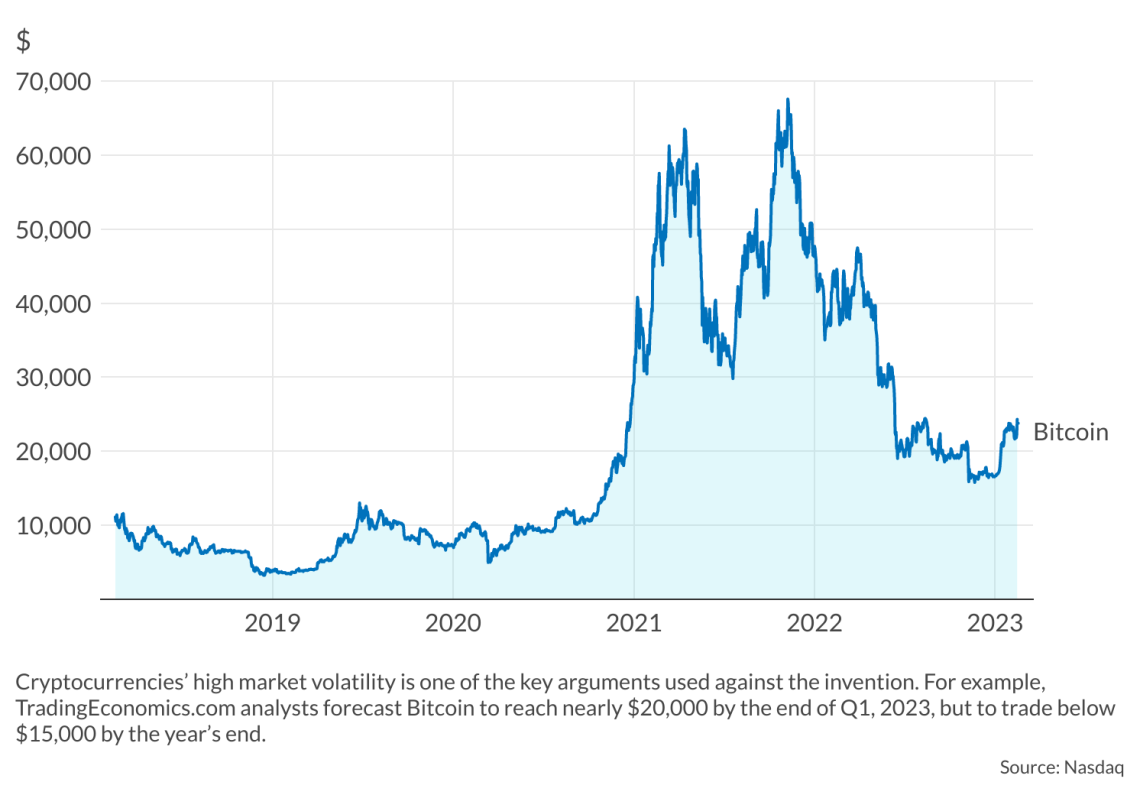

A menudo, lleva mucho tiempo hasta que la propuesta de valor de la innovación se comprende lo suficiente, y el mercado puede tardar aún más en aprender a manejarla. Hay baches a lo largo de este camino. Piense, por ejemplo, en la electricidad: tomó alrededor de 100 años hasta que se entendió como un bien económico y al menos el mismo tiempo para descubrir cómo usarla como generador de valor.

Lo mismo se aplica a la innovación financiera. A medida que los productos estructurados y los fondos de cobertura ingresaron al mercado, solo unos pocos «quants» (analistas cualitativos) los entendieron completamente. Los participantes del mercado aprendieron cómo usarlos paso a paso. Estos productos también pasaron por fases de actuaciones espectaculares, colapsos gigantescos, consolidación y reposicionamiento. Sin embargo, cuanto más los revisaban, mejor los entendían. Además, la curva de aprendizaje fue important para identificar a los impostores que intentaron aprovechar el déficit de transparencia inicial de la innovación.

Es complicado explotar innovaciones como la criptografía, ya que sus propiedades son opacas por naturaleza. El proceso a través del cual los participantes del mercado lo adoptan es igualmente imprevisible. Esta confusión hace que la innovación sea interesante para los inversores y los que toman riesgos. Pero también atrae a los estafadores que supieron cómo montar. En el margen de la innovación, todavía se están formando patrones para el comportamiento del mercado. Por lo tanto, muchos de los marcadores habituales de la corrupción y las pistas para descubrir a los estafadores aún faltan o no funcionan bien, un hecho conocido por los pretendientes.

Elegir ignorar las advertencias

Sin embargo, incluso en el entorno innovador, se pueden detectar señales reveladoras que indican si una propuesta de negocios pertenece al margen creativo o simplemente se presenta como una falsificación. Curiosamente, la mayoría de las señales de alerta se aplicaron a FTX, y los reguladores, profesionales e inversores ocasionales continuaron ignorándolas.

La bandera roja más llamativa fue la unión institucional de FTX y Alameda Analysis. Es una práctica bien establecida en los mercados financieros separar la investigación patentada de los productos de creación e implementación de mercado. Y la propia investigación patentada debe llevarse a cabo de forma independiente. El FTX violó descaradamente esta regla.

Además, un intercambio que lanza sus propios fondos de cobertura debería haber activado algunas alarmas. Otra práctica bien establecida en los mercados financieros es que los proveedores de infraestructura, como los intercambios, no deben vender instrumentos financieros bloqueados en su infraestructura.

El propio Bankman-Fried debería haber provocado algunas de las advertencias habituales. Un emprendedor innova, gastando su dinero en personas que desarrollan productos y aplicaciones. Gastarlo en cabildeo es sospechoso en una etapa temprana del desarrollo de la empresa. Cada vez que el propietario de una empresa se embarca en el negocio regulatorio, su objetivo es redistribuir los beneficios para sí mismo y no crearlos, lo cual es un anatema para la innovación. Los enredos del fundador de FTX con la política y el impulso de las regulaciones deberían haber sido suficientes para cuestionar su espíritu empresarial.

Estas advertencias no son particulares del sector financiero. Se aplican a cualquier inversión y actividad económica. Se relacionan con la gobernanza, el producto y las personas detrás de un modelo de negocio. Tenga en cuenta, también, que todos estos aspectos eran transparentes antes del colapso de FTX y que ninguna regulación podría haberlos hecho más transparentes. En este caso, la gente solo quería seguir al Sr. Bankman-Fried.

Escenarios

¿Qué escenarios siguen para el sector de las criptomonedas tras la caída de FTX? Aquí están las principales posibilidades.

Desarrollo orgánico y crecimiento del mercado.

En el escenario más possible, las criptomonedas seguirán creciendo como mercado y en alcance. Sin embargo, esto irá acompañado de una doble consolidación. Primero, se consolidará la infraestructura del mercado, los intercambios. En segundo lugar, se reducirán los tipos de criptografía utilizados. Estos tipos formarán la cabeza corta, mientras que los otros terminarán en algún lugar de la cola larga.

Los candidatos fuertes para la cabeza corta son las criptomonedas con reglas bien establecidas y transacciones transparentes, como bitcoin, o aquellas que operan en o como tecnología foundation para otras aplicaciones, como Ether. En este escenario, es probable que haya una mayor regulación, mayores costos operativos y la cooptación del gobierno (al menos de la infraestructura). Por otro lado, la curva de aprendizaje del mercado, la mayor transparencia y la diferenciación de productos permitirán la integración de las criptomonedas.

El mejor de los casos se parece al más probable, pero se establece mucho más rápido y sin (mucha) intervención del gobierno. En el caso más possible, el mercado necesitará otra década para hacer su curva de aprendizaje y, en el mejor de los casos, puede hacerlo en los próximos cinco años. A medida que se consolida el sector criptográfico, el aumento exponencial de la información se ralentiza, lo que permite una mayor transparencia y el establecimiento de patrones reconocibles en los mercados y productos criptográficos.

Dos conductores proporcionan la velocidad en este escenario. El primero es la innovación en el propio sector de las criptomonedas. Los empresarios siguen interesados en la innovación, especialmente en la racionalización de sus productos, lo que aumenta su calidad. El segundo es la ausencia de regulación y cooptación del gobierno, lo que permite que la innovación, la información y el comportamiento adecuado al riesgo se sincronicen con menos fricción. La probabilidad de este escenario es media-baja.

La desaparición de las criptomonedas

El peor de los casos es la desaparición overall del sector de las criptomonedas. Por un lado, los inversores e innovadores pueden sentirse decepcionados y decidir que el potencial de aplicación de las criptomonedas es limitado. Si es así, las criptomonedas no compensan el mayor riesgo, lo que las hace poco atractivas. Por otro lado, los gobiernos pueden prohibir las criptomonedas o typical el sector de una manera que aumente los costos y saque a los inversores del mercado. En este escenario, el criptomercado se contrae, dejándolo como una aplicación de nicho al margen de los mercados. La probabilidad de este escenario es baja porque existe un fuerte sentimiento de compra en el sector de las criptomonedas. Si bien la caída de FTX repercutió en el mercado, hubo una recuperación posterior. Además, el ritmo de innovación en este sector parece ser independiente de FTX.

El meteórico ascenso y colapso de FTX no son sorprendentes. El sector de las criptomonedas está a la vanguardia de la innovación en los mercados financieros. Atrae a sabios y charlatanes por igual. Los sabios son los emprendedores que invierten su dinero, se arriesgan y tratan de aprender del mercado. Los charlatanes juegan con la falta de transparencia del nuevo mercado, desviando dinero a sus bolsillos. A medida que el mercado evoluciona, la innovación se asienta, lo que aumenta la transparencia y permite que los participantes del mercado se pongan al día en la curva de aprendizaje. Cuanto más libres puedan hacerlo, más rápido la invención entra en la corriente principal y se vuelve más estable y accesible.