(Bloomberg) — Más empresas están recurriendo al crédito privado basado en blockchain mientras buscan financiamiento en un mundo de tasas de interés elevadas, provocando una reactivación parcial en un sector que se desplomó en medio de la disaster de las criptomonedas del año pasado.

Lo más leído de Bloomberg

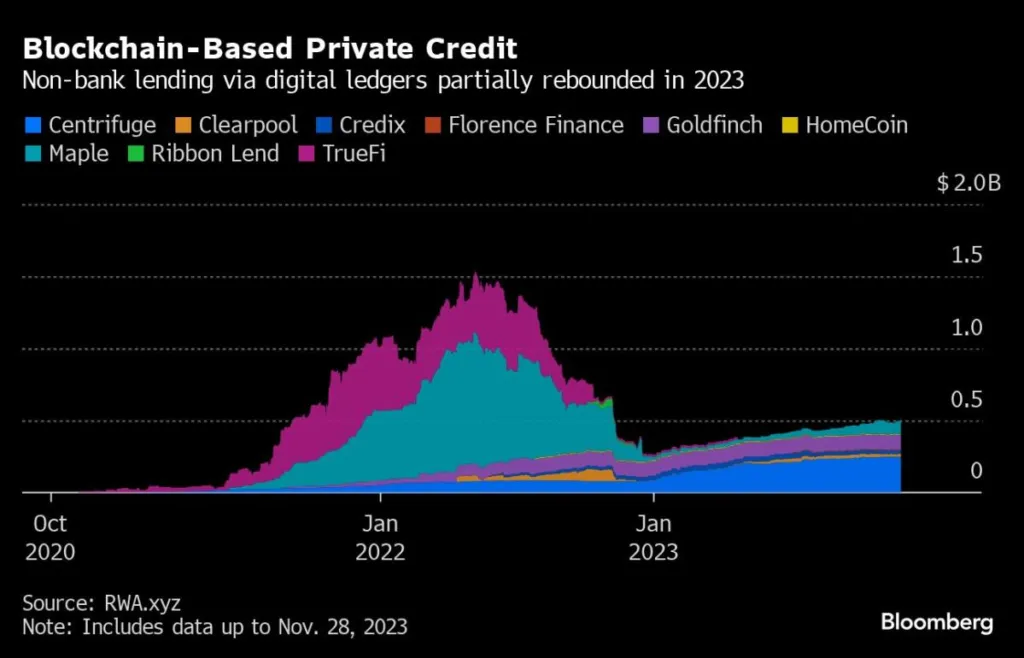

Los préstamos privados activos a través de libros contables digitales han aumentado un 55% desde principios de 2023 a alrededor de 408 millones de dólares al 28 de noviembre, según RWA.xyz, una plataforma que rastrea la deuda. Esta cifra sigue siendo inferior al máximo de casi 1.500 millones de dólares del pasado junio, y una fracción del floreciente mercado tradicional de crédito privado de 1,6 billones de dólares.

Si bien los costos de endeudamiento varían según el acuerdo, algunos protocolos blockchain cobran menos del 10%, mientras que los proveedores tradicionales buscan tasas de dos dígitos en el entorno real, según cifras de RWA.xyz y prestamistas de crédito privados.

Los defensores de los libros de contabilidad digitales dicen que hacen que los acuerdos y los reembolsos sean transparentes, ya que las cadenas de bloques están abiertas al escrutinio público, y que un software package llamado contratos inteligentes puede monitorear el estrés y recuperar automáticamente préstamos o garantías.

«La mayor transparencia y los mecanismos de liquidación en cadena han reducido el riesgo de los préstamos», dijo Agost Makszin, cofundador de Lendary (Asia) Money, un grupo de gestión de inversiones alternativas. «Esto probablemente ha resultado en tasas de endeudamiento más bajas en comparación con el crédito privado tradicional, que a menudo es más lento y tiene un proceso de liquidación más largo».

El crédito privado tradicional ha sido calificado de demasiado opaco por empresas como el gigante de los bonos Pimco y el Banco Central Europeo. La industria ha triplicado su tamaño desde 2015, ofreciendo préstamos a empresas más pequeñas, financiación de adquisiciones, bienes raíces e infraestructura. Los inversores claman por exposición a esta clase de activos.

En la versión blockchain, protocolos como Centrifuge, Maple Finance y Goldfinch pueden agrupar o proporcionar acceso a fondos de inversores, normalmente utilizando la cadena de bloques Ethereum y monedas estables como USDC que están vinculadas al dólar. Los prestatarios utilizan los fondos según términos codificados en contratos inteligentes.

Los protocolos pueden tomar medidas como estructurar préstamos o garantizarlos con activos del mundo authentic para reforzar la confianza de los inversores. Los datos de RWA.xyz muestran que los sectores de consumo, automóviles y tecnología financiera representan la mayor parte de los préstamos activos por valor, seguidos por los bienes raíces, los proyectos de carbono y el comercio de criptomonedas.

«Intentaremos aprovechar el hecho de que utilizamos blockchain y contratos inteligentes para gestionar nuestros préstamos, eliminar costos y financiar préstamos más rápido, para intentar obtener una ventaja competitiva», dijo el cofundador de Maple Finance, Sidney Powell.

Historia turbulenta

Maple Finance estuvo entre las empresas de activos digitales afectadas por la caída de las criptomonedas por valor de 1,5 billones de dólares el año pasado. La disaster llevó a la quiebra a una gran cantidad de empresas, incluido el imperio FTX de Sam Bankman-Fried, y eliminó posiciones apalancadas dentro del ecosistema criptográfico que perseguían rendimientos especulativos demasiado buenos para ser verdad sin la debida atención al riesgo.

La debacle manchó la plan de los préstamos criptográficos, incluso si las pérdidas provinieron de los llamados préstamos descentralizados a través de proyectos de activos digitales en lugar de empresas del mundo authentic. El valor total de los préstamos descentralizados ha aumentado un 120% en lo que va del año, hasta alcanzar unos 22.000 millones de dólares, pero sigue estando muy por debajo del récord de 54.000 millones de dólares alcanzado en abril de 2022, según muestran los datos de DefiLlama.

La industria de los activos digitales se está recuperando de la agitación del año pasado, pero tiene otros problemas, como el acceso desigual a los bancos, que desconfían del papel de las criptomonedas en las actividades ilícitas. El escepticismo complica la tarea de cambiar entre tokens y moneda fiduciaria. Las finanzas tradicionales también tienen dudas sobre los libros de contabilidad digitales y los posibles riesgos de seguridad, ya que las cadenas de bloques son relativamente nuevas y complejas.

Otro obstáculo es que el mercado de criptopréstamos carece de un sistema de calificación crediticia, a diferencia de las finanzas tradicionales, lo que impide una comprensión completa de los riesgos, dijo Tom Wan, investigador del proveedor de fondos de activos digitales 21.co.

Financiamiento de cuentas por cobrar

La actividad todavía se ha recuperado. A principios de 2023, Maple Finance y AQRU permitieron a Intero Capital Options LLC acceder inicialmente a 3 millones de dólares en monedas estables de un fondo de crédito basado en blockchain. Más adelante en el año, Goldfinch proporcionó 1,35 millones de dólares en monedas estables, su primer préstamo rescatable, a la empresa de tecnología financiera Fazz en Singapur. Los préstamos rescatables permiten a los prestamistas exigir el reembolso del principal a intervalos regulares.

Intero se especializa en la financiación de cuentas por cobrar y prometió como garantía sus devoluciones de impuestos federales de EE. UU. El acuerdo permitió a la empresa «acceder al cash rápidamente y a una tasa de préstamo favorable, en un entorno de transacciones inmutable, transparente y predecible, lo que no siempre sería el caso con la liquidez proveniente de los mercados crediticios privados», dijo su cofundador Tom de dijo la Rue.

Una diferencia entre el crédito privado basado en blockchain y los préstamos no bancarios tradicionales es que el primero contiene más ofertas de tasa fija, mientras que el segundo suele ser variable, según Charlie You, cofundador de RWA.xyz. Los libros de contabilidad digitales frenan los niveles administrativos manuales que pueden aumentar los costos, añadió.

«Algunos de estos ahorros de costos se trasladan a los emisores», dijo You. «También permite emitir montos de funds más bajos que no podrían realizarse por medios tradicionales, particularmente si la estructura de financiamiento es compleja».

Si el crédito privado alguna vez fluirá a través de blockchains en grandes cantidades es una pregunta abierta. Si bien la tokenización (creación de representaciones digitales de activos del mundo true) podría generar más garantías para los préstamos, mucho depende de si el sector criptográfico puede reparar su reputación empañada.

–Con la ayuda de Sidhartha Shukla.

Lo más leído de Bloomberg Businessweek

©2023 Bloomberg LP