Puntos de conversación sobre el S&P 500, el dólar, el EURUSD y el riesgo de eventos macroeconómicos:

- La perspectiva del mercado: EURUSD bajista por debajo de 1,08; USDJPY alcista por encima de 133; Dow Bajista por debajo de 33,200

- Los mercados de capitales mundiales mostraban una cantidad inusual de volatilidad antes de un fin de semana festivo prolongado (en los EE. UU.), pero el panorama técnico no era tan convincente

- Los principales eventos de riesgo por delante incluyen: PMI de febrero; el Tasa RBNZ decisión y el favorito de la Fed inflación indicador (deflactor PCE)

Recomendado por John Kicklighter

Trading Forex News: La estrategia

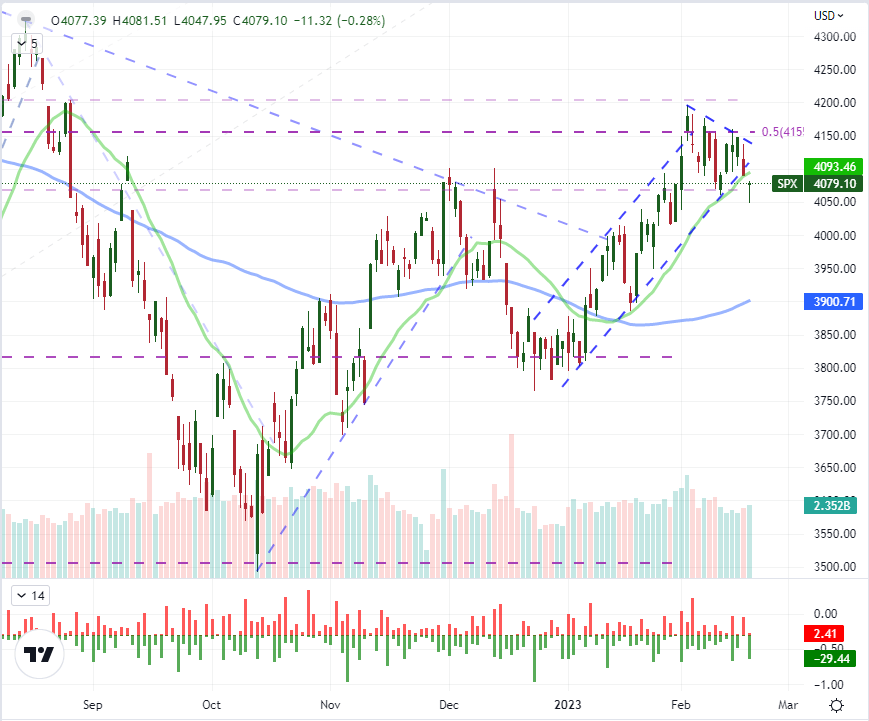

‘¿Esto es un descanso o no?’ Hago esta pregunta sobre los mercados a menudo y hay dos respuestas a las que generalmente puede llegar, independientemente del mercado que esté observando. Por un lado, está el parón ‘técnico’. Eso no quiere decir que se base en el análisis técnico, sino que se ajusta a lo que consideraríamos la definición de libro de texto de una ruptura. El contraste con esa imagen distinta es la ‘ruptura de la convicción’ donde parece haber una motivación viable detrás del movimiento en la que se puede confiar para seguir adelante. Vale la pena evaluar el S&P 500, como punto de referencia para las ‘tendencias de riesgo’ generales, durante la semana pasada. Desde una perspectiva puramente técnica, el índice mostró un soporte claro que llevaba el canal de tendencia ascendente desde finales del año pasado, así como el promedio móvil simple (SMA) de 20 días por primera vez en 29 días de negociación.

Eso es un descanso, pero la convicción de seguir adelante se encuentra con un serio viento en contra a medida que observamos la nueva semana de negociación. Solo del gráfico en sí, tenemos la recuperación que se produjo durante el cierre que dejó una gran «mecha inferior». Más problemáticas son las condiciones a las que abriremos la nueva semana: un feriado de mercado que desconectará a los EE. UU. Mi mayor preocupación es que no hay una carga fundamental clara sobre la cual los bajistas puedan encontrar confianza para derrocar a los alcistas. Las expectativas de las tasas de interés en los EE. UU. han ido en aumento durante algunas semanas, mientras que las previsiones de crecimiento han sido un problema durante más tiempo, pero ¿no hubo tregua hasta el final de la semana pasada? Es posible que nuevos catalizadores impulsen un cambio significativo en el trasfondo la próxima semana, pero no creo que entremos en la semana con una agenda clara.

Gráfico de S&P 500 con SMA de 20 y 100 días, Volumen y ‘Wicks’ (Diario)

Gráfico creado el Plataforma Tradingview

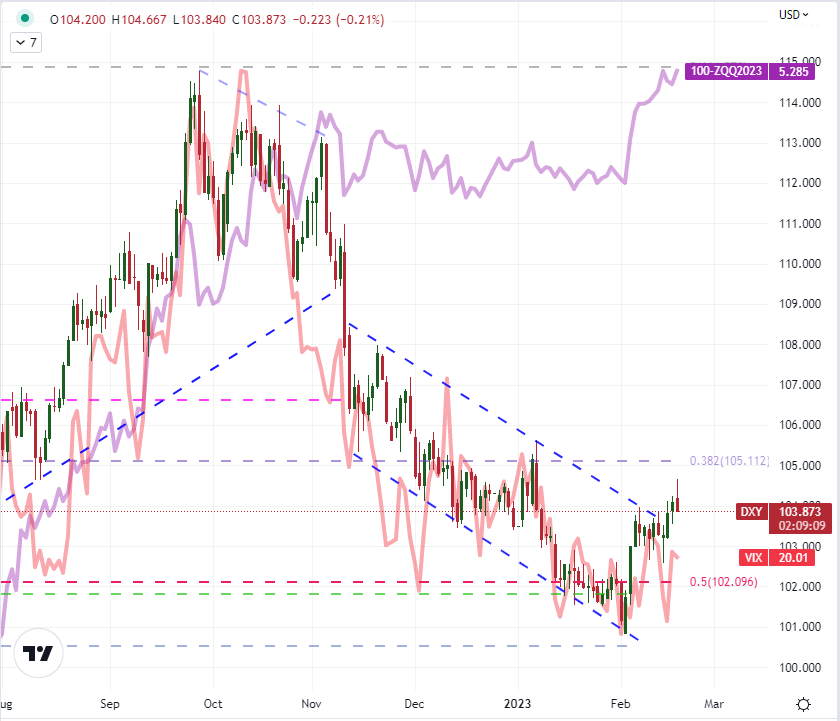

Echemos el mismo escrutinio al dólar. En el aspecto técnico, el índice DXY Dollar logró despejar los límites superiores de un canal de tendencia bastante consistente que se formó a raíz de la publicación del IPC de EE. UU. de octubre (10 de noviembre). Y, en el caso de la moneda de referencia, hubo un aumento en las expectativas de tasas de interés a través de los futuros de rendimientos del Tesoro y fondos federales que podrían insinuar un claro respaldo fundamental para el movimiento. Para mí, hay más pruebas de que se ha producido un cambio de tendencia aquí que en los índices estadounidenses; pero quedan problemas para mí en la evaluación de la condena. Una preocupación es la inconsistencia de la ‘ruptura’ de los tipos de cambio individuales. El DXY es un agregado que atrae significativamente menos comercio que, por ejemplo, EURUSD, USDJPY y GBPUSD. El USDJPY obtuvo una ruptura alcista de 133,00 la semana pasada, pero el EURUSD no mantendría una liquidación por debajo de 1,0650 y el GBPUSD se negó a mantenerse por debajo de 1,2000.

Fundamentalmente, las expectativas de tipos de interés parecen estiradas. Más allá de la visión del mercado de cotizar con una prima ahora frente a la de la Fed, estamos en un punto en el que tasas terminales incluso más altas reforzarían significativamente el riesgo percibido para el crecimiento. Eso significa que es más probable que los cambios en las previsiones de tipos estén sesgados hacia el lado bajista del USD. Alternativamente, el estado de refugio seguro del dólar actualmente no está contribuyendo mucho a la moneda ya que el VIX (una de las medidas de sentimiento más populares) está cerca de sus niveles más bajos en un año. Dicho esto, la volatilidad refleja un mayor riesgo de movimiento repentino en caso de que aumente frente a un retroceso lento y entrecortado. En ese caso, el dólar se beneficiaría de aumentos repentinos.

Gráfico del índice del dólar DXY superpuesto con fondos federales implícitos Tasa de agosto de 2023, correl de 20 y 60 días (diario)

Gráfico creado el Plataforma Tradingview

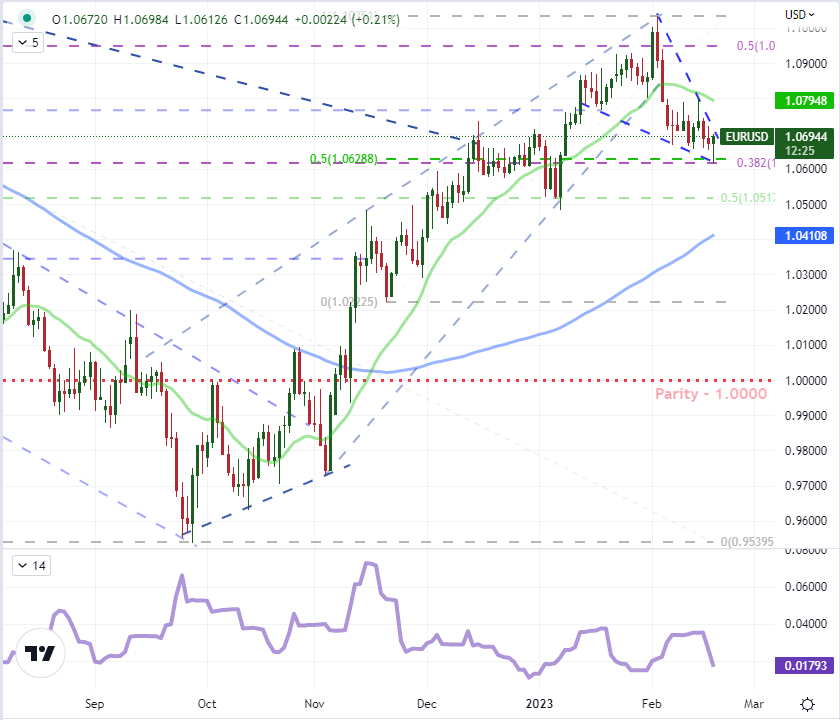

Hacia dónde se dirige el dólar a continuación es probable que nos diga mucho sobre el contexto del mercado macro global más amplio. Sin embargo, establecer una convicción en esa fase es claramente problemático. Si bien me gusta la estructura técnica de pares como el USDCAD por el rango, el USDMXN por la inclinación antidólar atípica y el USDJPY por su progreso técnico al alza; estos son puntos de vista conflictivos que no dan una señal clara sobre lo que pretende la moneda. Para mí, la confirmación de un curso alcista/bajista/lateral sería EURUSD. Hay menos ‘sensibilidad al riesgo’ en este cruce, pero eso dará más ‘señal’ fuera del ruido de la volatilidad. En cuanto a las consideraciones sobre las tasas de interés, esto también está emparejado con el BCE, que está analizando una de las previsiones más agresivas que quedan de las principales, dado su inicio tardío del ajuste.

Gráfico de EURUSD con SMA de 20 y 100 días, rango histórico de 10 días (diario)

Gráfico creado el Plataforma Tradingview

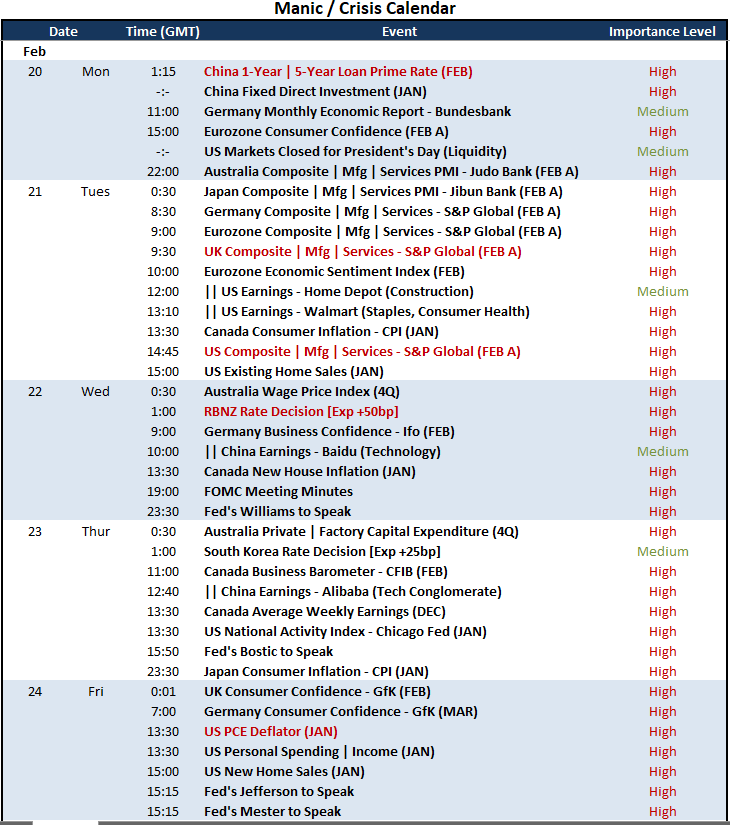

Para eventos de riesgo de primer nivel, el calendario económico tiene algunos listados particularmente importantes que los comerciantes macro deberían monitorear. En primer lugar, los acontecimientos del lunes deben abordarse con cautela. Si bien EE. UU. es el único mercado importante fuera de línea del día (dejando de lado a Canadá, Brasil y algunos otros), es lo suficientemente grande como para tener un impacto desproporcionado en la liquidez. La liquidez reducida puede amplificar la volatilidad y la instancia de rupturas falsas. El martes, nos sumergiremos en un tema que ha visto mucha menos conversación en la corriente principal: los riesgos de recesión. Las lecturas preliminares de los PMI de febrero para EE. UU., la Eurozona, el Reino Unido, Japón y Australia brindarán una visión amplia del panorama actual de la salud económica mundial. Esta serie lucha por influir en el mercado, por lo que las desviaciones significativas del pronóstico y particularmente a la baja serían el escenario más potente. Durante el resto de la semana, tenemos aspectos destacados para las regiones, pero nada que parezca escalar al nivel del movimiento del mercado global, eso es hasta el deflactor del PCE del viernes. El indicador de inflación favorito de la Fed no recibe tanta atención como el IPC; pero si la lectura oficial sorprende, podría dar vida a la especulación sobre las tasas. En este caso, un enfriamiento significativo que contrasta el número de BLS podría golpear al dólar y potencialmente impulsar los activos de riesgo.

Principal evento de riesgo macroeconómico global para la próxima semana

Calendario creado por John Kicklighter

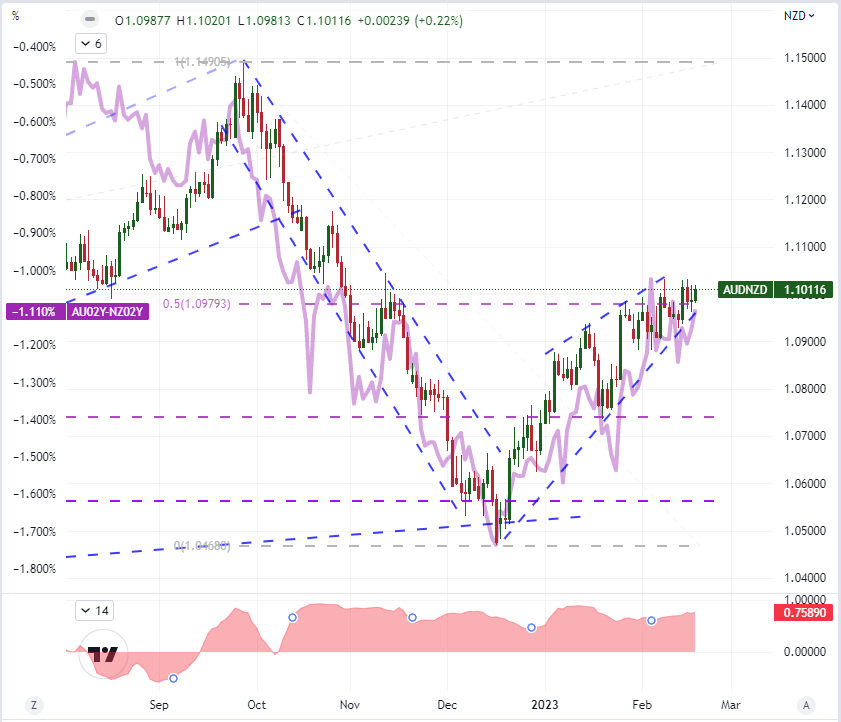

Un gráfico de bonificación para la próxima semana es AUDNZD a continuación. Esto se aplica a la mayoría de los cruces de Kiwi, pero tenga en cuenta el cruce que eligió y su posición en la escala de riesgo, así como el riesgo de evento que enfrenta la divisa contraria; pero la decisión sobre la tasa de RBNZ podría ser un motor de mercado potencialmente potente. Se espera que el banco central de Nueva Zelanda aumente su índice de referencia otros 50 puntos básicos, pero el mercado ya lo ha descontado. En cuanto a los swaps, el mercado cree que este grupo, que históricamente ha mantenido su tasa de interés preferencial en una prima frente a sus contrapartes globales convirtiéndolo en el favorito para llevar, está cerca del final de su régimen. Eso permite una considerable especulación para acortar o alargar el pronóstico. Me gusta el AUDNZD específicamente por los datos técnicos limpios y el contraste fundamental reducido entre las dos divisas, que se consideran ‘carry’ y tienen una fuerte correlación económica.

Gráfico de AUDNZD superpuesto con diferencial de rendimiento de 2 años AU-NZ y correlación de 20 días (diario)

Gráfico creado el Plataforma Tradingview

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín