Dow, Nasdaq 100, dólar, USDJPY y pronósticos de tasas Puntos de conversación:

- La perspectiva del mercado: USDJPY alcista por encima de 132,00; EURUSD Bajista por debajo de 108

- En una semana repleta de eventos de riesgo, el sólido EE.UU. PFN y la actividad del sector de servicios dio forma a la Reserva Federal subida de tipos interpretación para una toma de dólar distinta

- Donde los fundamentos del dólar parecen más directos, las orientaciones para las tendencias de riesgo a medida que el Dow crías y Nasdaq los saltos no están resueltos

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Mientras miramos hacia una nueva semana de negociación, ¿cuál es el estado de ánimo de fondo del mercado? Los alcistas pueden presentar un argumento que señala el progreso general realizado por puntos de referencia como el Nasdaq 100 durante la totalidad de la semana pasada, un impulso general a máximos de cuatro meses, con una justificación desarrollada en torno a un pico inminente en los principales bancos centrales. Ciclo de endurecimiento y mejora de las previsiones de crecimiento. Alternativamente, los bajistas pueden aprovechar el retiro tardío del viernes de las mismas medidas con respaldo a través de la erosión de los descuentos en las tasas terminales. Sin embargo, estos son puntos de debate basados más en la creencia que en la tangibilidad. Eso significa que el rumbo final que tome el mercado será muy polémico y se basará más en la visión especulativa colectiva y menos en desarrollos programados.

Hace mucho tiempo me resolví a la realidad de que la visión comunitaria del mercado es lo que en última instancia dirige la acción del precio. Como dice el refrán, el ‘mercado puede permanecer irracional más tiempo del que puede solventar’; pero la percepción de la irracionalidad es en sí misma un juicio. Dicho esto, hay algunos aspectos subyacentes del mercado que creo que influirán en la abrumadora corriente de sentimiento. La negativa del promedio industrial Dow Jones a participar en la oleada de entusiasmo es notable. No fue el único activo relacionado con el ‘riesgo’ que no participó, pero la disparidad entre el Dow («índice de valor») y el Nasdaq 100 («índice de crecimiento») fue sorprendente. Quizás sea el resultado de un resurgimiento de la participación especulativa en relación con los jugadores más grandes del mercado. El primero suele tener una duración más corta y actúa sobre un razonamiento menos convencional. Este último es más a menudo la base para el desarrollo de tendencias. ¿Cómo podemos distinguir los grupos de mercado? Más allá de la comparación con contrapartes cercanas como Dow-NDX, la actividad de opciones de los comerciantes minoristas (como porcentaje de todo el mercado) se disparó para superar el pico de moda de las acciones de memes la semana pasada.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -29% | 13% | -6% |

| Semanal | -17% | -4% | -9% |

Gráfico del Promedio Industrial Dow Jones y ‘Mechas’, superpuesto con el Nasdaq 100 (Diario)

Gráfico creado el Plataforma Tradingview

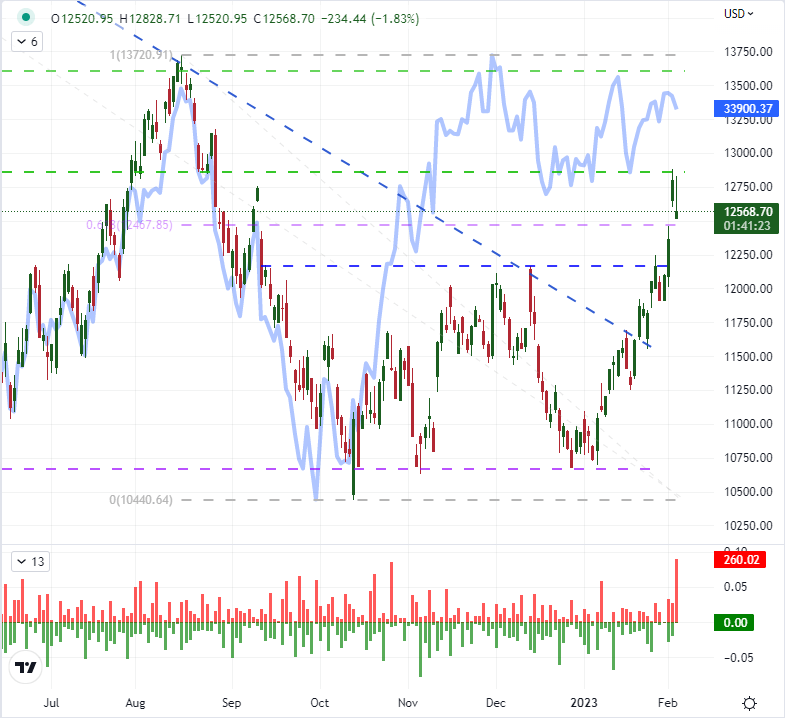

Mirando el expediente fundamental de la próxima semana, no hay nada importante que se considere fácilmente capaz de redefinir tendencias de riesgo más amplias, no como la decisión del FOMC o las NFP que tuvimos la semana pasada. Eso significa que los vientos que ya están a nuestra espalda convergerán con titulares impredecibles y tendencias especulativas orgánicas para formar cualquier tendencia sistémica que finalmente encontremos. Para la combinación fundamental actual, dos eventos importantes del viernes parecieron cambiar materialmente el tono de la especulación. Después de la decisión de la Reserva Federal el miércoles pasado de subir las tasas 25 puntos básicos y ofrecer retórica para sugerir que todavía estaba al ritmo de su tasa terminal proyectada, el mercado se alegró de descontar una vez más el pronóstico de la autoridad. Sin embargo, eso cambió cuando se publicó el informe de servicios de ISM de enero. La economía más grande del mundo depende en gran medida de las empresas basadas en servicios para el crecimiento y el empleo, y la medida del mes pasado aumentó mucho más de lo esperado, aliviando gran parte de la preocupación por la recesión asociada a la caída sorpresiva del mes anterior (por debajo de 50,0). Si bien eso puede ser una bendición para el potencial de crecimiento, también es una carga para el mercado de capitales al respaldar el impulso de la Fed.

Gráfico de S&P 500 con actividad de fabricación y servicios de EE. UU., superpuesta con recesiones oficiales (mensual)

Gráfico creado por John Kicklighter

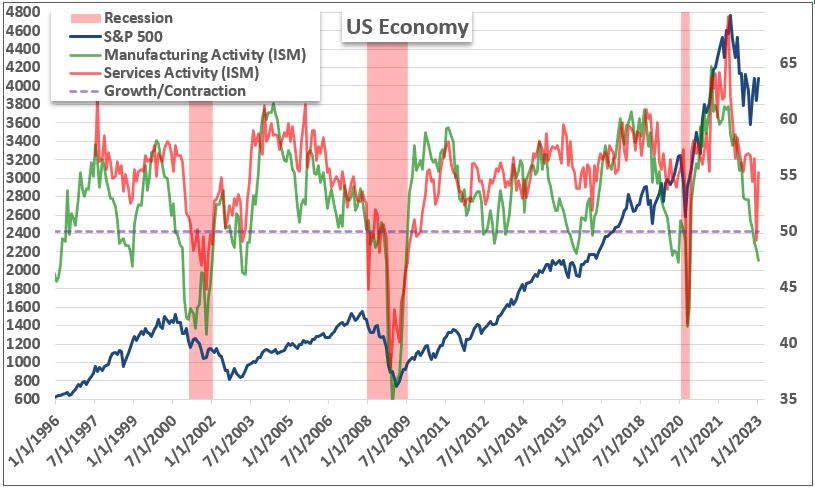

El apoyo a las previsiones de la Fed se vio aún más claramente reforzado por el informe laboral de enero. Las nóminas no agrícolas (NFP, por sus siglas en inglés) aumentaron en 517 000 netos, lo que fue sustancialmente más alto (en 332 000 puestos) que el consenso de los economistas. Con el salario promedio por hora creciendo otro 0,3 por ciento y la tasa de desempleo cayendo a un mínimo de siete décadas, hubo una clara divergencia en el enfoque del mandato dual del banco central para el pleno empleo y la inflación estable.

Gráfico de cambio en EE. UU. en las nóminas no agrícolas con nivel de ‘sorpresa’ en relación con los pronósticos (mensual)

Gráfico creado por John Kicklighter

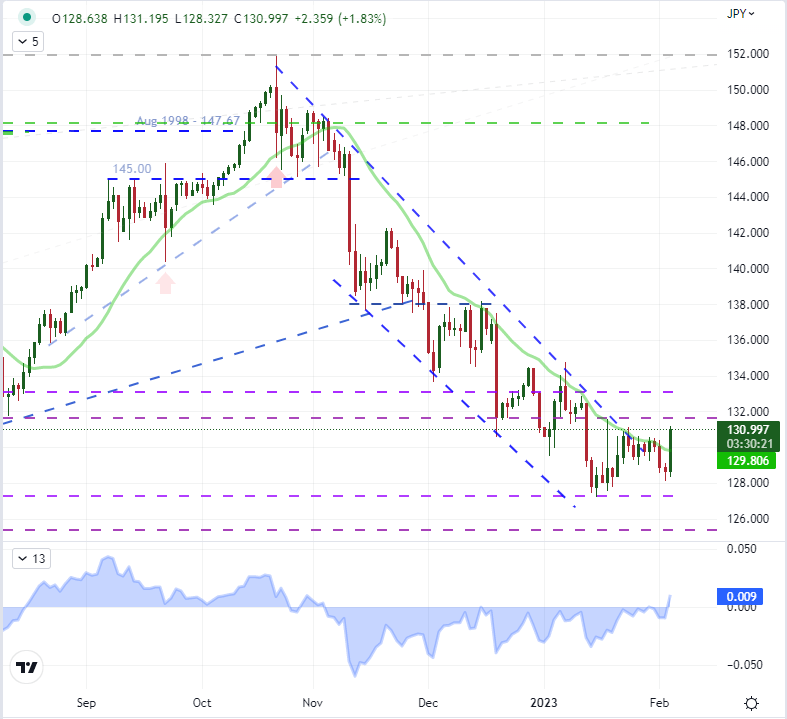

Hubo algunos movimientos notables que surgieron de esta combinación fundamental fuera de los índices estadounidenses. En acciones individuales, las principales acciones tecnológicas que informaron ganancias después del cierre del jueves encontraron a Google y Amazon mostrando serios retrocesos, mientras que Apple, la compañía de mayor capitalización de mercado, capeó la tormenta con una ganancia del 2,4 por ciento. Los rendimientos a 2 años de EE. UU. cobraron 19 puntos básicos más, mientras que el oro sufrió su mayor caída en seis meses. Desde el dólar, se registró un repunte notable en todo el espectro a medida que subían las previsiones de tipos. Desde una perspectiva técnica, EURUSD a través de su ruptura de la cuña ascendente de noviembre y el promedio móvil de 20 días. Dicho esto, su telón de fondo fundamental no es tan estable. Si bien el dólar busca mantener una ventaja de rendimiento a través de sus respectivas tasas terminales, el pico del BCE sigue siendo ambiguo. USDJPY, por otro lado, es bastante claro con su enfoque de rendimiento en el lado estadounidense de la ecuación (aunque es un riesgo atípico, el BOJ sorprende nuevamente como en diciembre). Además, este par también está mejor alineado con las tendencias de riesgo. Mirando hacia la próxima semana, es posible que se restablezca el ‘apetito por el riesgo’, pero dado que ya estamos boyantes en ese frente con un VIX muy bajo, ese desarrollo probablemente sería entrecortado con un tramo limitado. Un hechizo de miedo, por otro lado, podría llegar rápidamente y cobrar un alto precio. Si bien a menudo tratamos al yen como un «refugio»; con USDJPY, existe una correlación positiva con el VIX.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -22% | 11% | -6% |

| Semanal | -10% | -7% | -9% |

Gráfico de USDJPY con SMA de 20 días y disparidad Spot-20SMA (Diario)

Gráfico creado el Plataforma TradingView

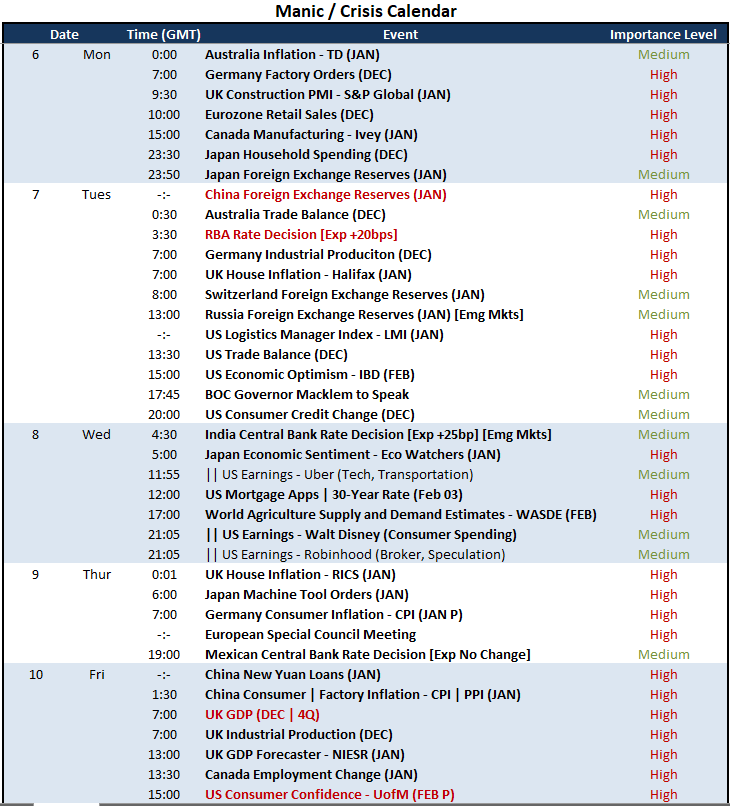

Si bien el calendario económico que se avecina no ofrece mucho en cuanto a orientación sistémica para los mercados de capitales mundiales, existen eventos a los que debemos hacer un seguimiento. La política monetaria probablemente se manifestará en una consideración más relativa en lugar de una perspectiva colectiva (a menos que el sentimiento se agrie). Dicho esto, el discurso del banco central será un objetivo móvil, mientras que la decisión del Banco de la Reserva de Australia (RBA) ofrecerá la única actualización de un jugador importante. Con la caída del AUDUSD, una perspectiva moderada después de un aumento esperado podría exacerbar el reequilibrio. En el lado del crecimiento/recesión de la conversación, hay muchos indicadores secundarios como la fabricación canadiense, la producción industrial alemana, el sentimiento económico de los EE. UU. y el gasto de los hogares japoneses. Destacarán las reservas de divisas chinas, el PIB del Reino Unido y la confianza del consumidor estadounidense (de la UofM).

Principal evento de riesgo macroeconómico global para la próxima semana

Calendario creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted