Los principales índices de EE. UU. no lograron retener sus ganancias iniciales tras el informe de empleo de junio de EE. UU. de la semana pasada, con una venta masiva a mediodía debido a un volumen relativamente alto que obligó a un eventual cierre en números rojos (DJIA -0,55 %; S&P 500 -0,29 %; Nasdaq -0,13%). La conclusión del informe laboral fue una sorpresa a la baja en las adiciones de empleo en EE. UU. (209 000 frente a la previsión de 225 000) y cierta persistencia en el crecimiento de los salarios (4,4 % frente a la previsión de 4,2 %), lo que validó en gran medida las expectativas de la tasa de mercado de tener un último punto base de 25 ( pb) subida de tipos en la próxima reunión de la Fed para concluir el ciclo general de subidas.

Una lectura más suave de las condiciones del mercado laboral refleja cierto grado de éxito de la política hasta el momento, con un aumento de las nóminas privadas de solo 149.000, muy por debajo del consenso de 200.000. Sin embargo, aún se necesita ver más progreso con la tasa de desempleo retrocediendo a 3.6% (desde el 3.7% anterior) y el promedio de horas semanales marcando un poco más alto a 34.4 frente al 34.3 anterior, lo que en general ancla las opiniones para que la Reserva Federal mantenga un nivel alto por más tiempo. Perspectiva de la tasa en su lugar. Durante el último mes, ha habido un retroceso en el cronograma de recorte de tasas, y los precios actuales del mercado apuntan a mayo del próximo año como el punto de inflexión.

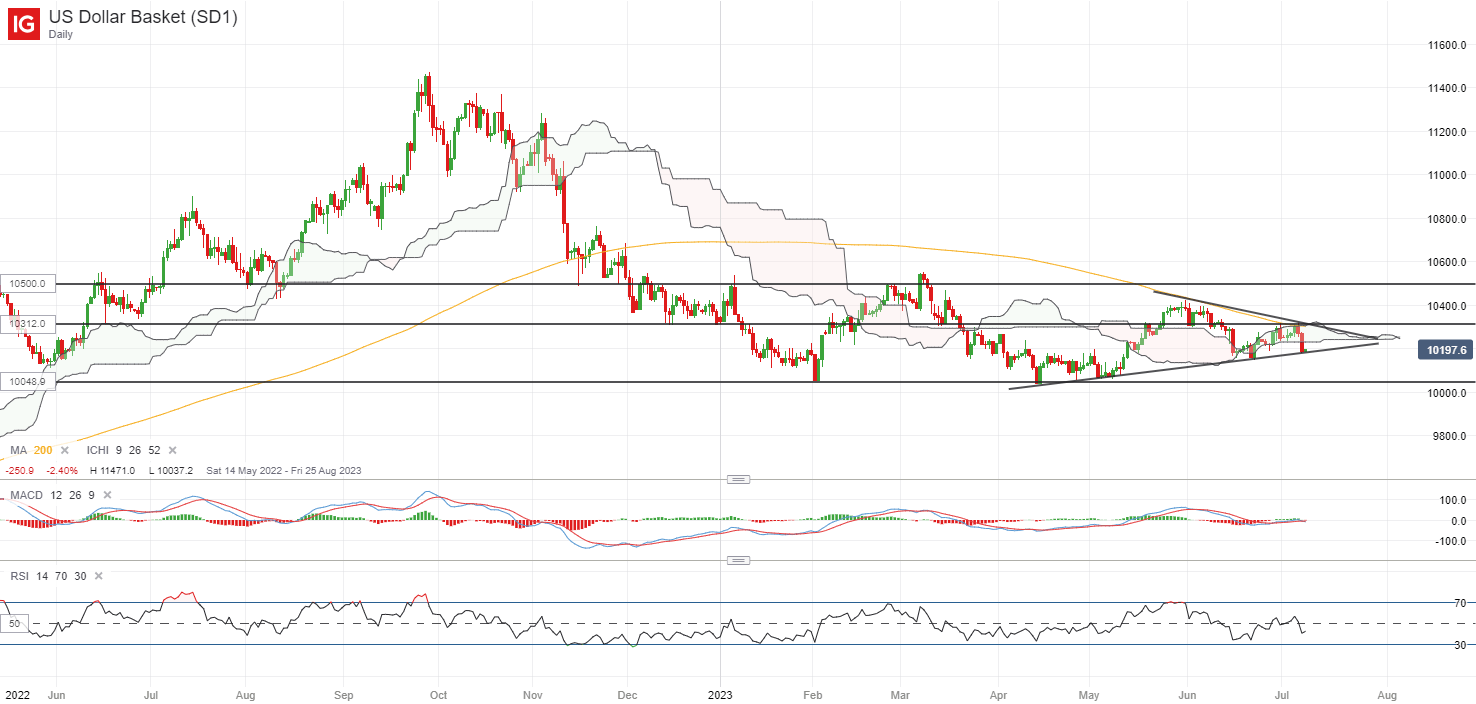

Los rendimientos del Tesoro a dos años terminaron con una baja de 3,5 pb, mientras que los rendimientos de 10 años defendieron su nivel de 4% con su cuarto día consecutivo de ganancias. El dólar estadounidense no se tomó demasiado bien el informe laboral estadounidense más débil de lo esperado, con una caída del 0,8% después. Esto sigue después de una nueva prueba de su nivel de resistencia de 103.12, que no logró encontrar una ruptura alcista exitosa desde junio de 2023. Por ahora, una línea de tendencia alcista puede servir como soporte a corto plazo, y cualquier falla en mantenerse podría dejar el año hasta el final. fecha baja en el nivel 100.50 en observación. Una serie de Fedspeak se alineará hoy, con nuevas opiniones sobre el reciente informe de empleo de EE. UU. en foco.

Fuente: Gráficos de IG

Abierto de Asia

Las acciones asiáticas parecen preparadas para un ligero comienzo positivo, con Nikkei +0,30 %, ASX +0,37 % y KOSPI +0,12 % en el momento de escribir este artículo. La visita de la secretaria del Tesoro, Janet Yellen, a China parece sentar las bases para una mayor comunicación en el futuro, pero aún está por verse cualquier descongelamiento significativo en las relaciones entre EE. UU. y China, especialmente con los controles de exportación establecidos recientemente. Al menos por ahora, la reunión parece concluir en un tono más cálido con intención de cooperación.

Más adelante, las cifras de inflación de China estarán en el punto de mira. La débil demanda interna hasta ahora ha obligado a que los precios al consumidor aumenten en promedio solo un 0,3% en los últimos tres meses, y es probable que otra lectura cercana a cero se haga eco de los pedidos recientes de que las autoridades chinas hagan más en la segunda mitad de este año. Las expectativas apuntan a otra lectura moderada del 0,2 % interanual, sin cambios desde mayo, mientras que se espera que los precios al productor se contraigan más al 5 % desde el 4,6 % anterior.

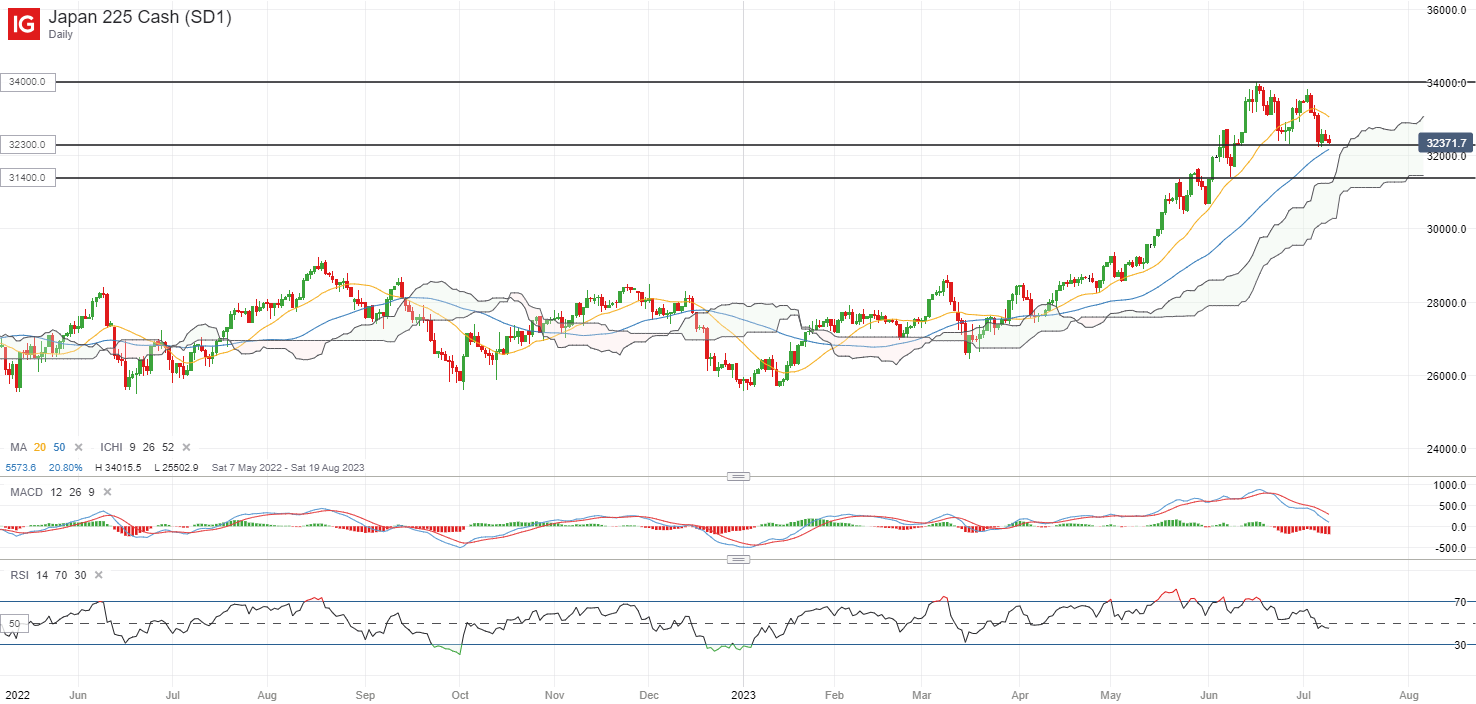

Tras un repunte del 32 % desde principios de año, el Nikkei ha formado recientemente un patrón de doble techo, ya que los máximos más bajos del índice de fuerza relativa (RSI) y la convergencia/divergencia de la media móvil decreciente (MACD) apuntan a una moderación del impulso alcista. El nivel de 32.300 será el escote crucial a mantener, donde se observaron algunas compras en picado en junio de este año. Si no se defiende el nivel de 32.300, se puede confirmar la formación bajista, que puede dejar en alerta el nivel de 31.400, seguido del nivel de 30.600 (proyección de ruptura por doble techo).

Fuente: Gráficos de IG

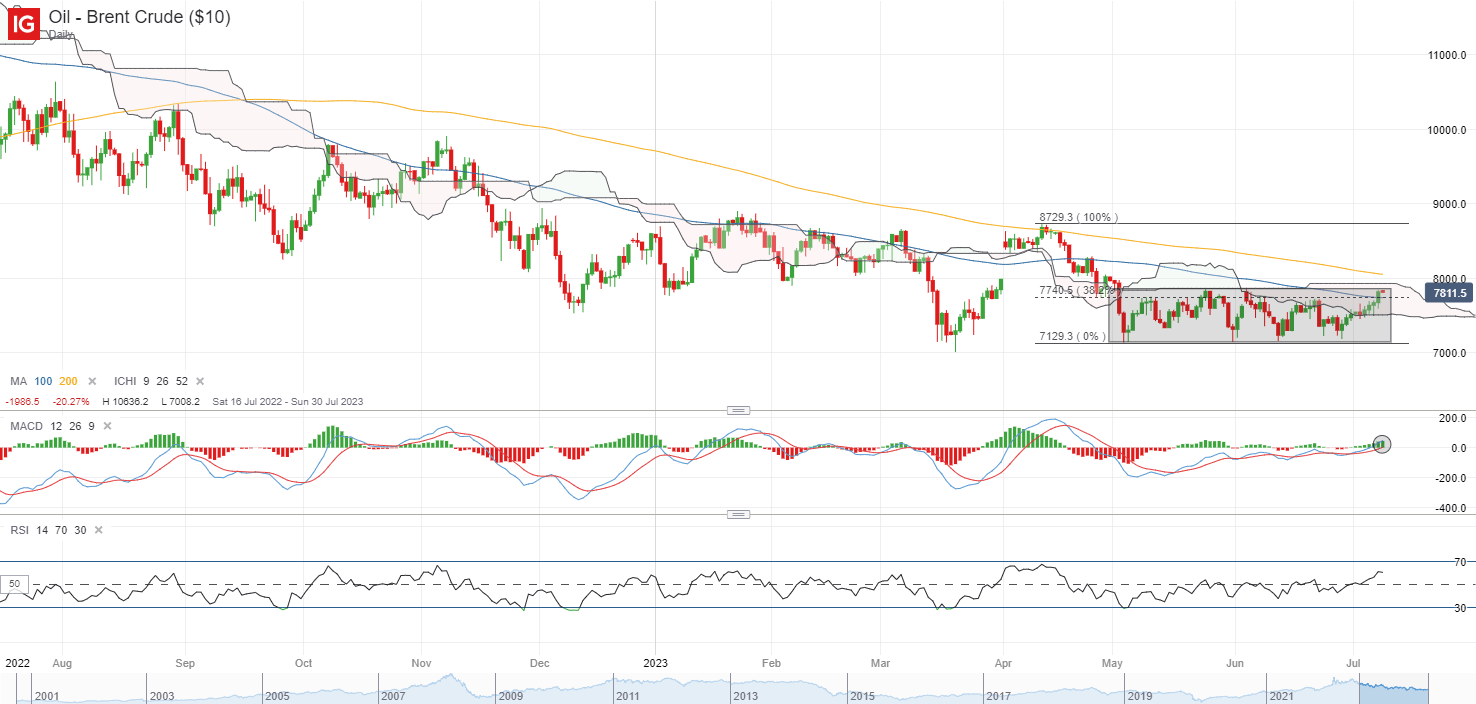

En la lista de vigilancia: los precios del crudo Brent intentan romper por encima del rango a corto plazo

Después de estar encerrado en un patrón de consolidación a corto plazo desde mayo de este año, los precios del crudo Brent volvieron a probar el borde superior del rango la semana pasada, ya que las condiciones de suministro más estrictas de los recortes de producción de Arabia Saudita y Rusia y un dólar estadounidense más débil proporcionan el catalizadores para algunas compras por inmersión. Las esperanzas de una cierta recuperación en la segunda mitad de este año pueden basarse en las expectativas de que China aporte más estímulos en los próximos meses, mientras que las condiciones económicas de EE. UU. conservan cierta resistencia.

En el frente técnico, el MACD ha cruzado por encima del nivel cero por primera vez en dos meses, con un movimiento similar en el RSI por encima de su nivel clave 50, lo que indica que los compradores toman cierto control con un impulso positivo creciente. A corto plazo, un cruce por encima del nivel de US$80,00 puede estar a la vista para proporcionar la convicción de un movimiento para volver a probar su máximo del año hasta la fecha en el nivel de US$88,62.

Fuente: Gráficos de IG

viernes: DJIA -0,55%; S&P 500 -0,29%; Nasdaq -0,13 %, DAX +0,48 %, FTSE -0,32 %