Bitcoin (BTC) comienza una nueva semana con nuevos máximos de 2023, pero sigue dividiendo la opinión después de un repunte de precios vertiginoso.

En lo que se perfila como el antídoto para la lenta hemorragia a la baja del año pasado, enero ha generado la volatilidad que esperaban los alcistas de Bitcoin, pero ¿pueden sostenerla?

Esta es la pregunta clave para los participantes del mercado que entran en la tercera semana del mes.

La opinión sigue dividida sobre la fortaleza fundamental de Bitcoin; algunos creen abiertamente que la marcha hacia los máximos de dos meses es un «repunte de tontos», mientras que otros esperan que los buenos tiempos continúen, al menos por el momento.

Más allá de la dinámica del mercado, no hay escasez de catalizadores potenciales esperando para afirmarse en el sentimiento.

Los datos económicos de Estados Unidos seguirán llegando, mientras que las ganancias corporativas podrían generar cierta volatilidad en los mercados bursátiles esta semana.

Noticias Blockchain echa un vistazo a cinco posibles factores que mueven el precio de BTC, ya que todos los ojos se centran en los nuevos niveles de soporte y el destino del mercado bajista de Bitcoin.

El precio de BTC se debe a la consolidación, los analistas están de acuerdo

Bitcoin se ha enfrentado a un escepticismo cada vez mayor después de superar algunos niveles de resistencia clave durante la semana pasada.

Como informó Noticias Blockchain, el consenso sigue sesgado hacia el lado bajista a largo plazo, y pocos creen que el impulso actual terminará en algo más que un repunte del mercado bajista.

Con las advertencias de nuevos mínimos macro de $ 12,000 aún vigentes, se está observando atentamente a Bitcoin en busca de signos de una caída. Hasta el momento, sin embargo, esto no se ha materializado.

El cierre semanal empató con los de justo antes de la desaparición de FTX, y en el momento de escribir este artículo, BTC/USD todavía estaba por encima de los $20 000, habiendo alcanzado nuevos máximos locales de $21 411 durante la noche, según mostraron los datos de Noticias Blockchain Markets Pro y TradingView.

La volatilidad permaneció en acción, con movimientos de varios cientos de dólares comunes en marcos de tiempo por hora. Una caída repentina por debajo de la marca de $ 21,000 en el momento de escribir esto fue descrito por el comentarista Tedtalksmacro como una «caza de liquidez».

Al analizar los niveles que se mantendrán en caso de un retroceso más amplio, los Indicadores materiales de recursos de análisis en cadena identificaron el promedio móvil (MA) de 21 semanas en $ 18,600.

«Otro muro de ofertas de $ 11 millones colocado para defender el Bitcoin 2017 Top», dice señalado junto con un gráfico adicional del libro de órdenes de Binance.

“Mantenerse por encima de ese nivel es simbólico y aumenta la probabilidad de extender el repunte, pero en mi opinión, mantener el MA de 21 semanas es fundamental para un repunte sostenido. TradFi está cerrado el lunes por el Día de MLK. La volatilidad continúa”.

una publicación anterior agregado que la actividad de las ballenas de hecho estaba ayudando a impulsar el mercado en los intercambios.

Mirando la reversión de las pérdidas de FTX, mientras tanto, la cuenta comercial Stockmoney Lizards llamó para “una pequeña consolidación (lateral)” en los niveles actuales.

Michaël van de Poppe, fundador y director ejecutivo de la empresa comercial Eight, dicho que Bitcoin puede consolidarse como resultado de los cambios en la fortaleza del dólar estadounidense.

El índice del dólar estadounidense (DXY) todavía cotizaba cerca de sus niveles más bajos desde principios de junio de 2022 en el día, habiendo alcanzado 107,77.

El enfoque cambia a las ganancias como catalizador de las acciones

Esta semana tendrá un buen comienzo en términos de datos macro, con los datos de inflación de precios al productor (IPP) el 18 de enero.

Esto se producirá en medio de varios discursos de funcionarios de la Reserva Federal, mientras que las acciones probablemente se verán influenciadas por otro fenómeno en forma de informes de ganancias corporativas durante la semana.

Como señalaron los estrategas del Bank of America en una nota la semana pasada, el S&P 500 se ha vuelto particularmente sensible a las ganancias, que incluso superan las publicaciones de datos clásicos como el índice de precios al consumidor (IPC) en términos de impacto.

“Vemos esto como un cambio narrativo en el mercado de la Fed y la inflación a las ganancias: las reacciones a las ganancias han aumentado, mientras que las reacciones a los datos de inflación y las reuniones del FOMC se han reducido”, escribieron, citados por medios de comunicación como CNBC.

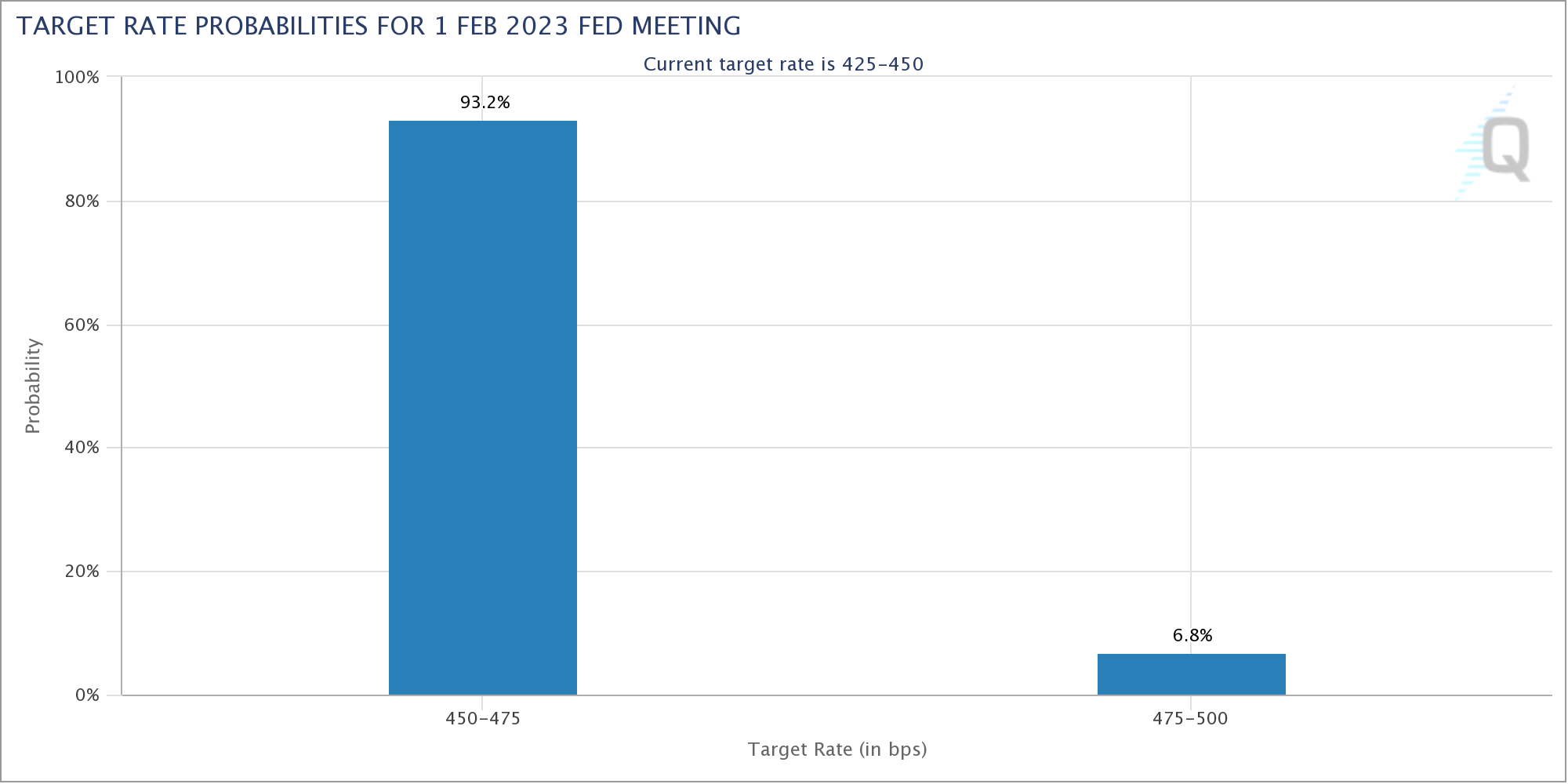

Los estrategas se refirieron a la próxima reunión del Comité Federal de Mercado Abierto (FOMC) de la Fed, que el 1 de febrero decidirá sobre las subidas de tipos de interés.

Actualmente se espera que estos sean más bajos que cualquier otro desde principios de 2022, con un sentimiento que favorece un aumento del 0,25%, según la herramienta FedWatch de CME Group.

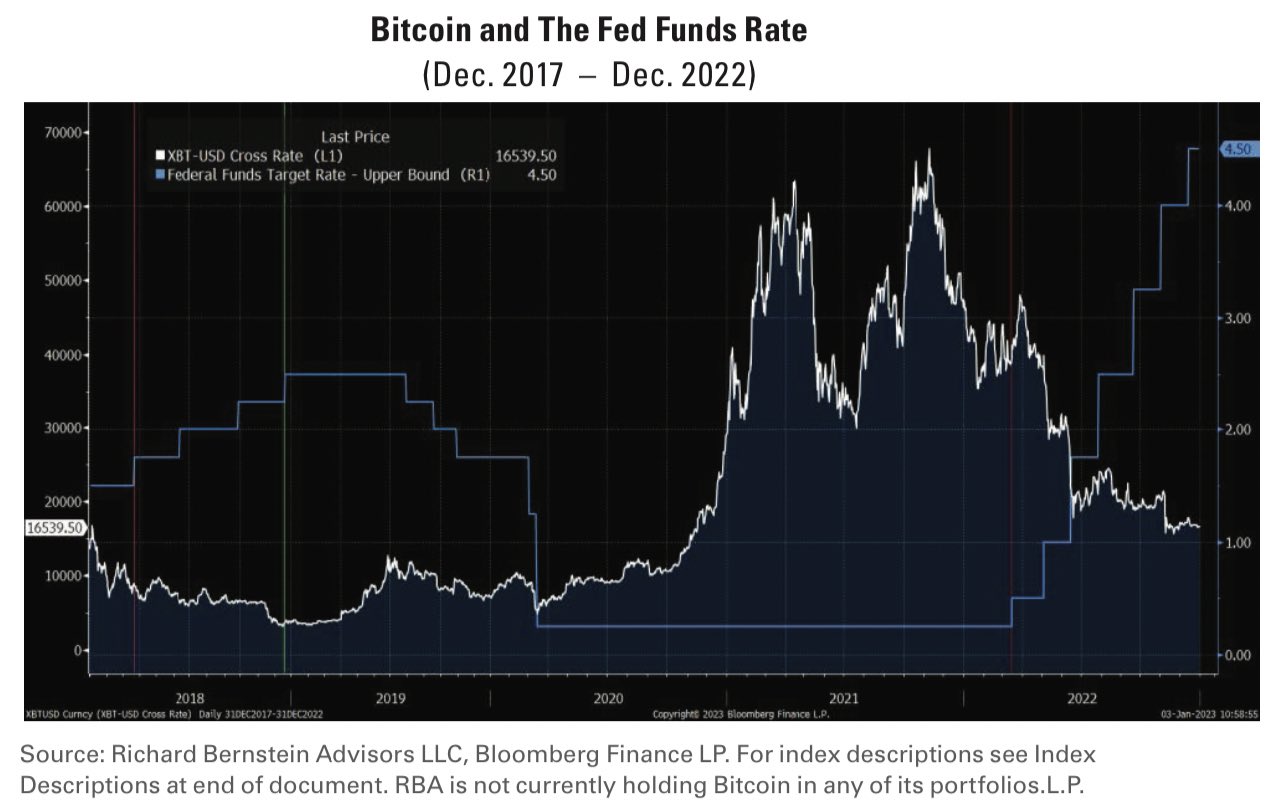

“Cuanto más bajos sean los fondos federales, más liquidez hay en el sistema”, escribió Ram Ahluwalia, director ejecutivo del asesor de inversiones en activos digitales Lumida Wealth Management, en parte de investigar la semana pasada.

Un gráfico adjunto mostró lo que Ahluwalia sugirió que era una relación beneficiosa entre las tasas más bajas de los fondos federales y la liquidez de Bitcoin.

Continuó haciendo referencia a una aparición en los principales medios de comunicación del veterano economista Larry Summers el 13 de enero, en la que este último hizo comentarios positivos sobre la disminución de la inflación.

“Larry hizo una declaración diciendo que la lucha de la Fed contra la inflación está ‘mucho, mucho más cerca de terminar’. Esta es una ‘sorpresa positiva’ para los activos de riesgo y respalda el campo pivote de la Fed”, argumentó.

«BTC se beneficia de la hipótesis de QE: uno de los grandes escritorios macro escuchó y se fue largo de bitcoin».

Continúa la racha ganadora de GBTC

Sobre el tema de la recuperación de intereses institucionales, otro gráfico que rastrea la totalidad de sus pérdidas de FTX es el vehículo de inversión institucional de Bitcoin más grande, Grayscale Bitcoin Trust (GBTC).

Los datos de Coinglass muestran que a partir del 13 de enero, la última fecha para la que hay datos disponibles, las acciones de GBTC cotizaron con un descuento del valor liquidativo (NAV) del 36,26 %.

Este descuento, anteriormente positivo y conocido como «prima GBTC», ha estado aumentando desde finales de diciembre y ahora es más alto que en cualquier momento desde el colapso de FTX.

Su lectura más grande se produjo justo antes de eso, cuando alcanzó el 48,62%, ya que Grayscale sufrió como parte de los problemas de FTX de la empresa matriz Digital Currency Group (DCG).

Esa controversia continúa, a menudo públicamente, pero GBTC está brindando sus resultados más alentadores en meses.

Mientras tanto, detrás de escena, Grayscale continúa luchando contra los reguladores de EE. UU. por su negativa a permitirle convertir GBTC en un fondo cotizado en bolsa (ETF) basado en el precio al contado de Bitcoin.

en un extenso actualización de twitter el 13 de enero, Craig Salm, director legal de Grayscale, hizo múltiples referencias al «compromiso» de la empresa de ganar su caso y traer el primer ETF de Bitcoin al contado al mercado de EE. UU.

«Para reiterar, convertir GBTC en un ETF de bitcoin al contado es la mejor forma a largo plazo de rastrear el valor de su BTC», resumió.

“Nuestro caso está avanzando rápidamente, tenemos argumentos legales sólidos, de sentido común y convincentes, y somos optimistas de que la Corte debería fallar a nuestro favor”.

La dificultad alcanza un nuevo máximo histórico

Si la recuperación del precio de Bitcoin no fue suficiente para entusiasmar a los alcistas, los fundamentos de su red cuentan una historia igualmente alentadora.

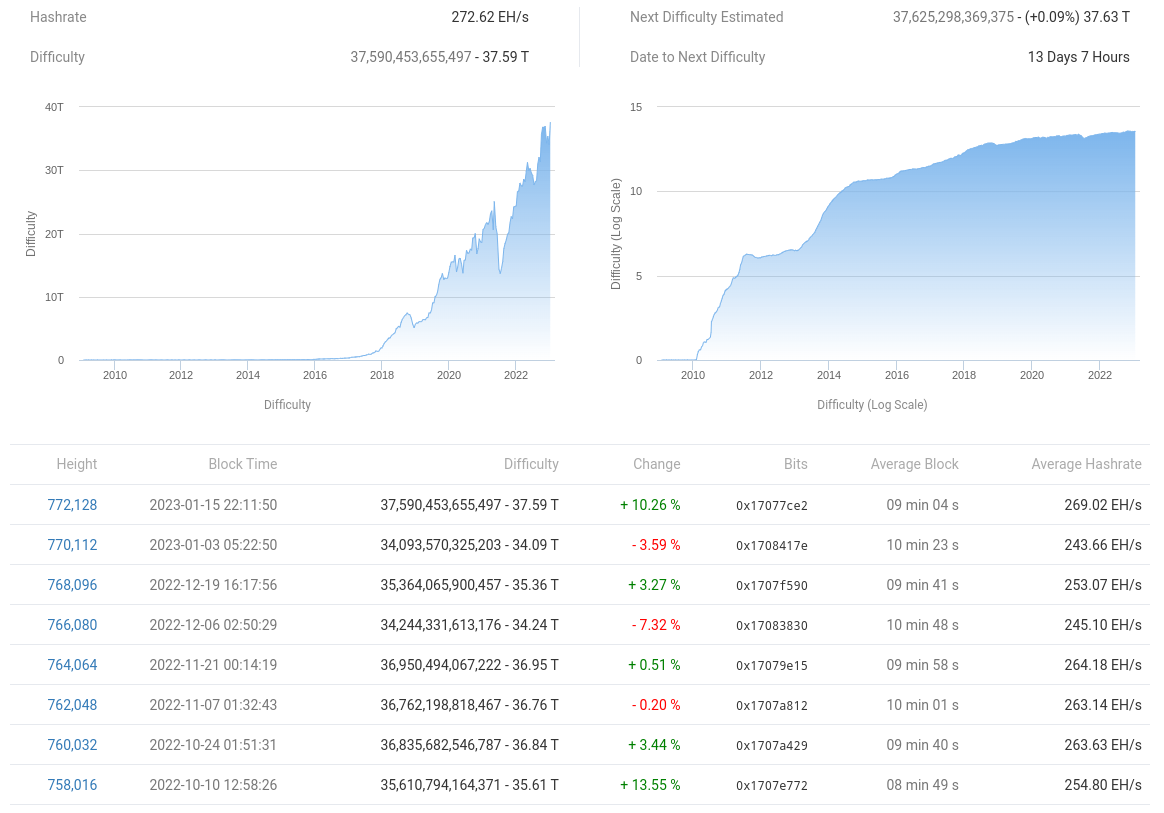

Aproximadamente al mismo ritmo que el cierre semanal, la dificultad de la minería en red aumentó más del 10 %, marcando su mayor aumento desde octubre pasado.

El movimiento tiene implicaciones obvias para los mineros de Bitcoin y sugiere que el ecosistema ya se está beneficiando de precios más altos.

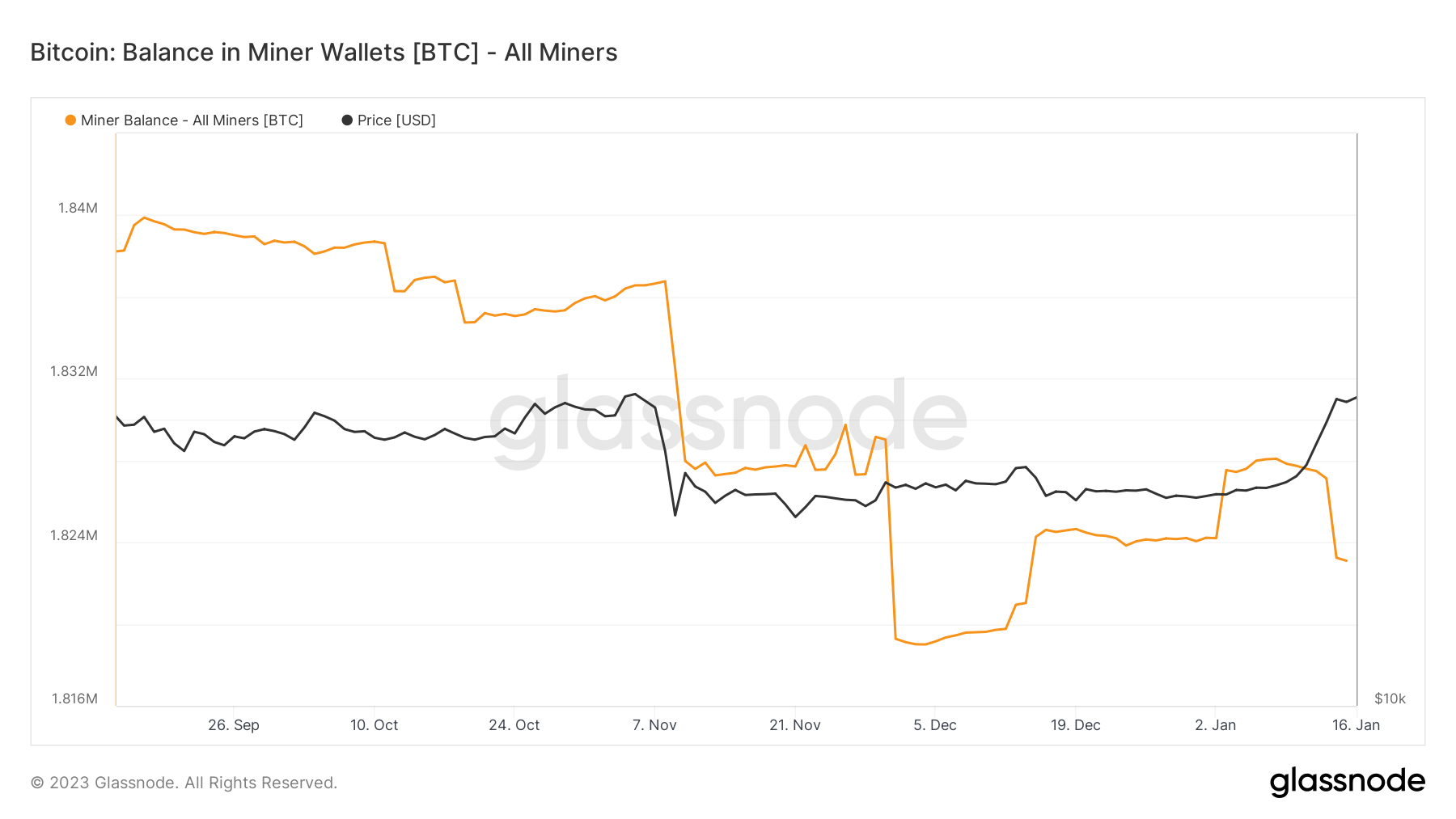

Como informó Noticias Blockchain, los mineros ya habían ralentizado el ritmo de sus ventas de reservas de BTC en las últimas semanas, mientras que el aumento de la dificultad refleja la competencia por el regreso de los subsidios en bloque al sector.

Sin embargo, durante la última semana, los saldos de los mineros han disminuido en respuesta al rápido aumento del precio de Bitcoin. Se ubicaron en 1,823,097 BTC a partir del 16 de enero, según muestran los datos de la firma de análisis en cadena Glassnode, marcando mínimos de un mes.

A pesar de esto, la dificultad ahora ha borrado sus reacciones FTX y ha establecido un nuevo récord histórico en el proceso.

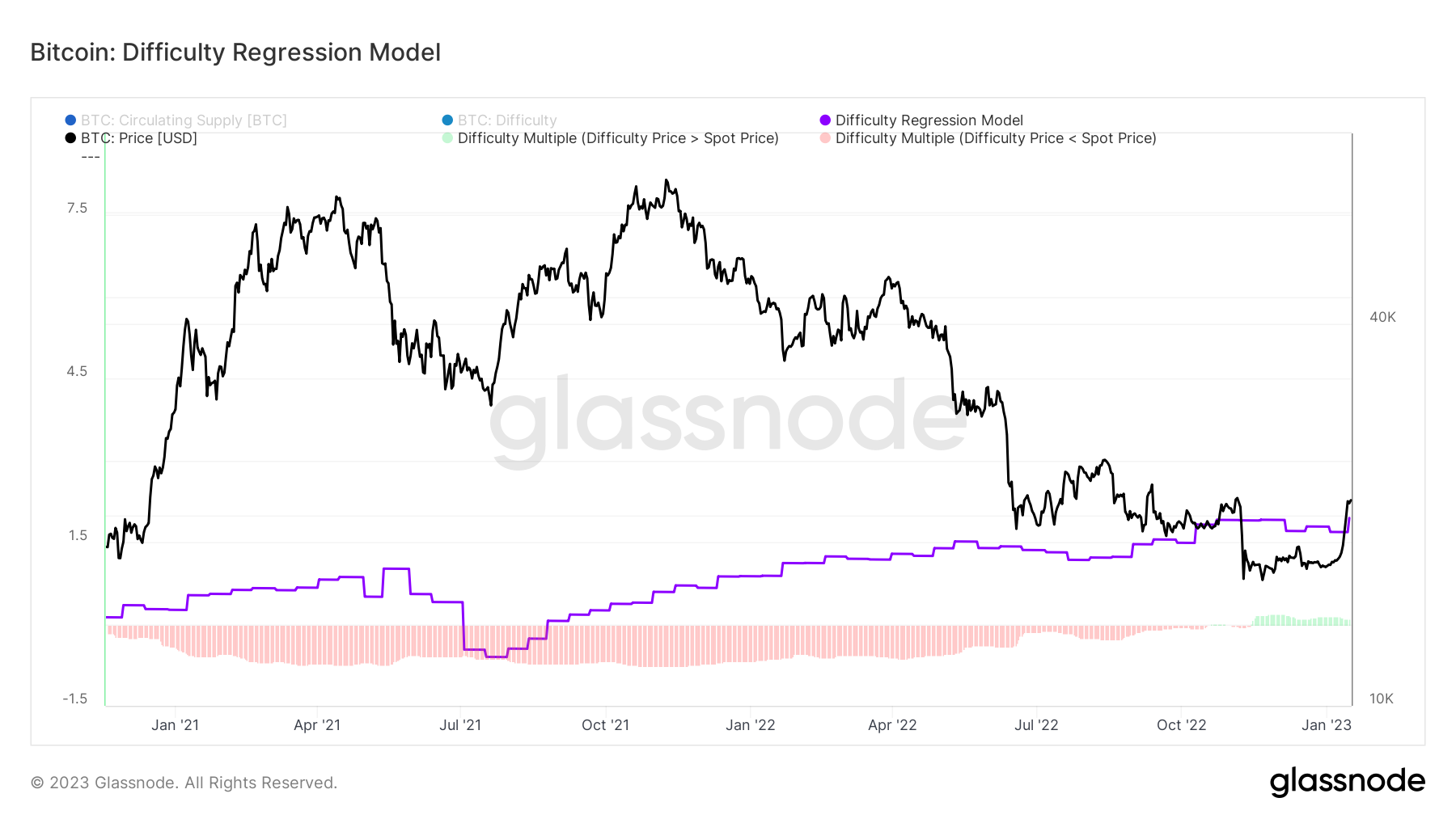

«Bitcoin está en proceso de volver a probar el costo promedio estimado del precio de producción para los mineros», Glassnode también señalado la semana pasada, antes de que llegara la mayoría de las ganancias.

Agregó que «romper por encima de este nivel ofrece un alivio muy necesario para los ingresos de los mineros».

Un gráfico adjunto mostraba su «modelo de regresión de dificultad» patentado, que describe como «un costo de producción sostenido total estimado para Bitcoin».

El sentimiento abandona el «miedo» a medida que las ballenas compran a lo grande

No es ningún secreto que el hodler promedio de Bitcoin está experimentando un alivio muy necesario este mes, pero ¿es un caso de euforia desenfrenada?

Relacionado: 5 altcoins que podrían explotar si el precio de Bitcoin se mantiene alcista

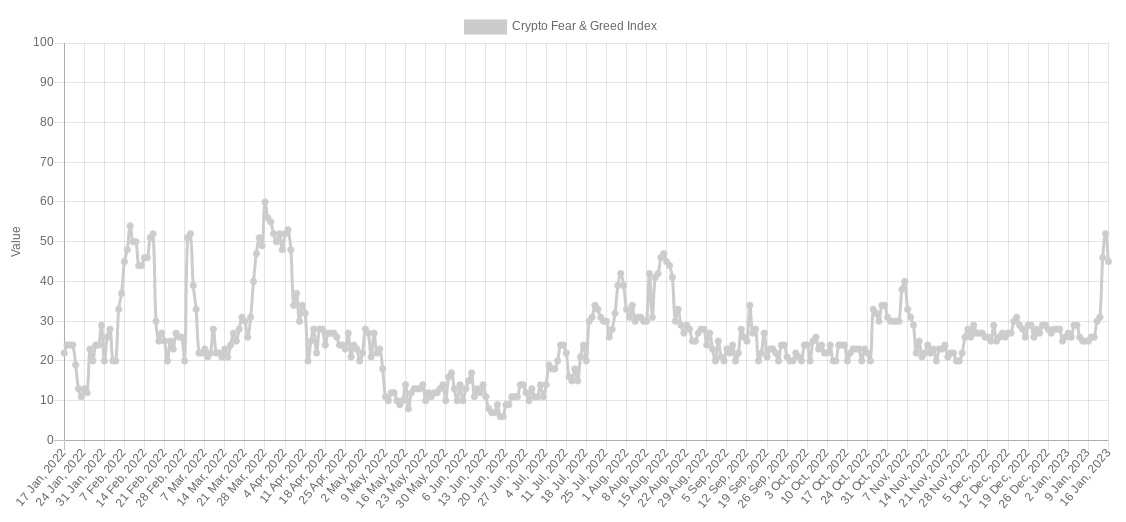

Según el criterio consagrado por el tiempo, The Crypto Fear & Greed Index, bien podría ser «demasiado, demasiado pronto» cuando se trata de cambios en el estado de ánimo sobre la fortaleza del precio de Bitcoin.

El 15 de enero, el índice alcanzó sus niveles más altos desde abril pasado y, aunque todavía no es «codicioso», el movimiento marca un gran cambio con respecto a las semanas anteriores.

Como informó Noticias Blockchain, el criptomercado pasó una gran parte de 2022 en su nivel más bajo de «miedo extremo», algo que FTX no ayudó.

Ahora, está anotando por encima de 50/100, cayendo ligeramente en la nueva semana para quedarse en territorio «neutral».

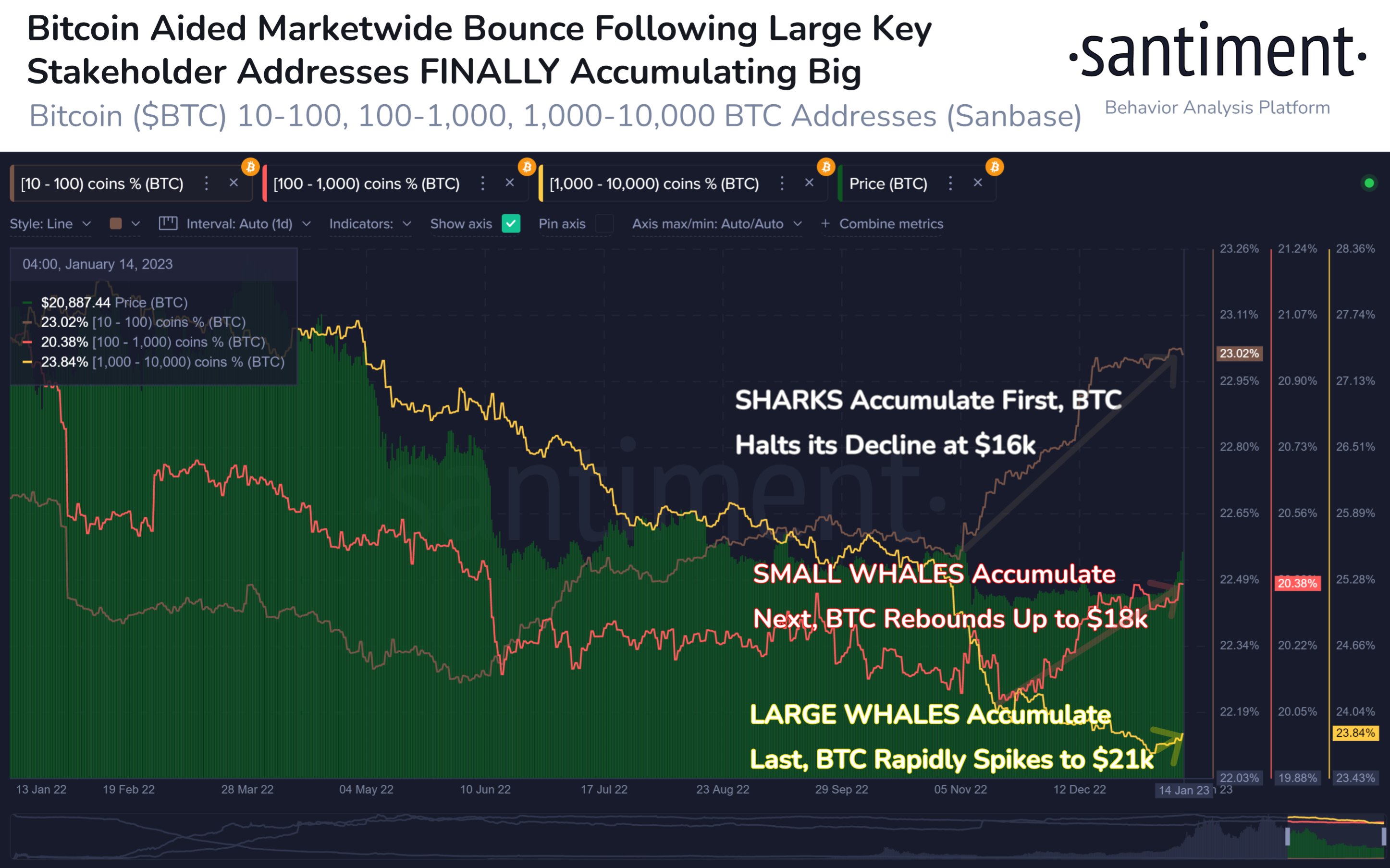

Para la firma de investigación Santiment, que se especializa en medir la atmósfera en torno a los criptomercados, existe, sin embargo, un factor primordial que influye en la nueva fortaleza de Bitcoin.

La respuesta, es escribió en una publicación de Twitter el fin de semana, radica firmemente en la actividad de las ballenas.

Durante los diez días hasta el 15 de enero, ballenas grandes y pequeñas aumentaron sus posiciones, provocando una reacción en cadena de oferta y demanda en el proceso. En total durante ese período, compraron 209 700 BTC.

Santiment llamó a los datos «una explicación definitiva de por qué los precios de las criptomonedas han rebotado».

Los puntos de vista, pensamientos y opiniones expresados aquí son solo de los autores y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.