Caída de beneficios y resultados financieros

Las ganancias del segundo trimestre de Tesla para 2024 se desplomaron un 45%, con un ingreso neto que descendió a 1.470 millones de dólares, muy por debajo de las expectativas de los analistas de 1.900 millones de dólares. El gigante de los vehículos eléctricos se enfrentó a vientos en contra por unas ventas más lentas, un aumento de los costos debido a los despidos de empleados y unas inversiones significativas en infraestructura de inteligencia artificial.

A pesar de estos desafíos, los ingresos aumentaron un 2% hasta los 25.500 millones de dólares, superando por poco las expectativas. Este crecimiento se debió principalmente a un rendimiento récord en el negocio de almacenamiento de energía y a una suma inusualmente grande de créditos regulatorios relacionados con los requisitos de emisiones.

Costos y márgenes operativos

Los gastos operativos aumentaron un 39% durante el trimestre, alcanzando casi 3.000 millones de dólares. Este aumento se debió en parte a los costos de reestructuración y legales asociados con la decisión de la empresa de recortar el 10% de su fuerza laboral en abril.

El margen bruto de Tesla, una métrica financiera muy vigilada, cayó al 18% en el trimestre, por debajo del pico del 29,1% alcanzado en el primer trimestre de 2022. Sin los ingresos récord de 890 millones de dólares por créditos regulatorios, el margen bruto automotriz habría caído al 14,6%.

Enfoque estratégico en autonomía y robótica

Elon Musk, el CEO de Tesla, ha cambiado el enfoque de la empresa hacia el desarrollo de tecnologías autónomas y robóticas. La presentación de los «robotaxis» de Tesla se ha pospuesto de agosto a octubre, y Musk afirma que este proyecto podría aumentar potencialmente la valoración de Tesla a 5 billones de dólares.

La compañía también está dando prioridad al desarrollo de Optimus, un robot humanoide autónomo. Musk afirmó que estos robots ya están realizando tareas en las fábricas de Tesla, y se espera que la producción limitada para uso de los consumidores comience en 2026.

Posición de mercado y cifras de entrega

A pesar de los desafíos, Tesla entregó casi 444.000 vehículos eléctricos en el segundo trimestre. Si bien esto representa una disminución interanual del 4,7 %, es una mejora con respecto a las 387.000 entregas del primer trimestre. Este desempeño fue suficiente para mantener la posición de Tesla como la empresa de vehículos eléctricos más grande por delante de BYD de China.

Últimos acontecimientos y comportamiento de las acciones

Tesla ha tenido un año lleno de acontecimientos, en el que los accionistas volvieron a aprobar la indemnización de 56.000 millones de dólares que le había asignado Musk y respaldaron una propuesta para reincorporar la empresa a Texas. Musk también se ha convertido en un destacado partidario del expresidente Donald Trump en las próximas elecciones estadounidenses.

Sin embargo, estos acontecimientos no han reforzado la confianza de los inversores. Las acciones de Tesla han caído un 8% en los últimos 12 meses y su capitalización de mercado se ha reducido casi a la mitad desde su pico de 1,2 billones de dólares en noviembre de 2021.

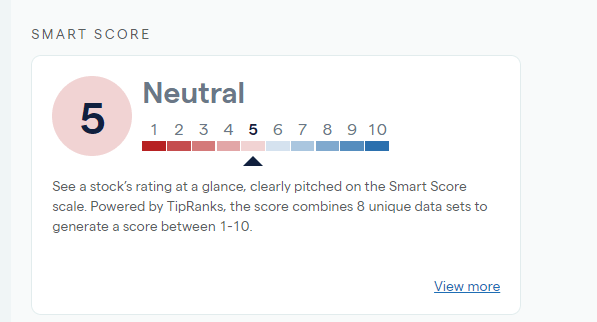

Ranking de empresas y consenso de analistas

Tesla tiene actualmente una calificación neutral de 5 en el ranking Smart Score, lo que indica cautela entre los inversores sobre las perspectivas.

Fuente: IG

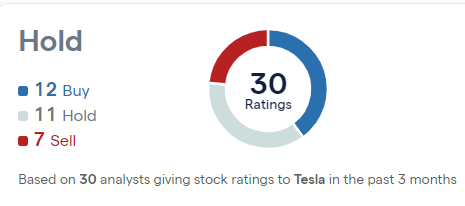

De los 30 analistas que cubren actualmente las acciones, 12 tienen calificaciones de «compra», 11 de «mantenimiento» y 7 de «venta».

Cuadro de calificaciones de corredores de Tesla

Fuente: IG

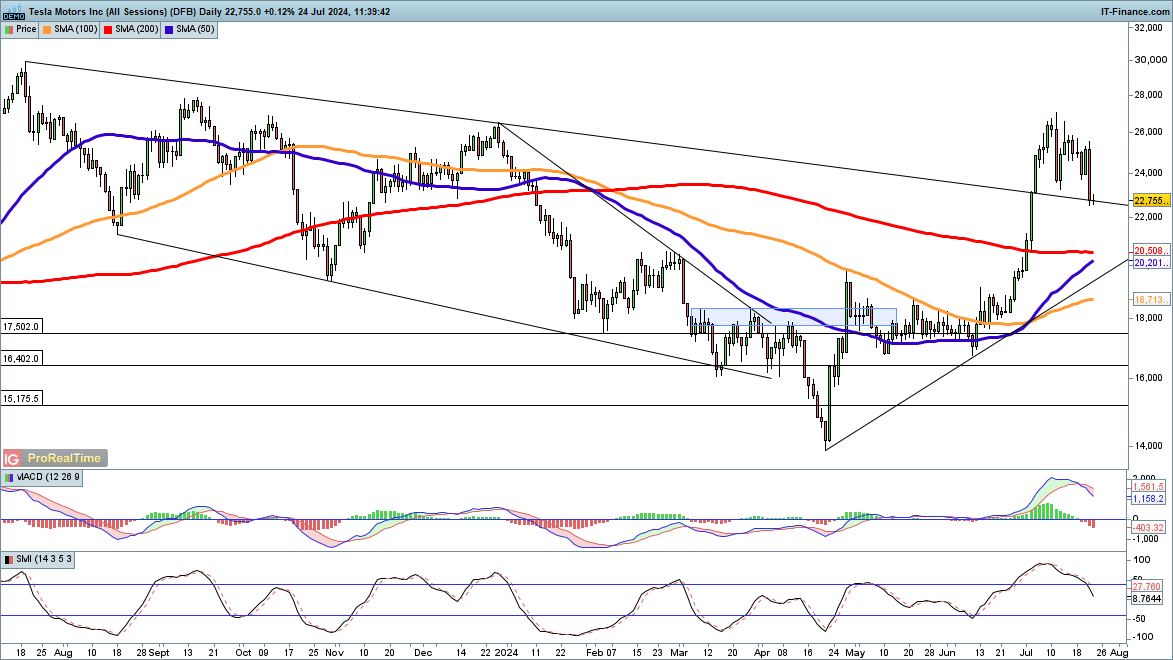

Análisis técnico del precio de las acciones de Tesla

El precio cayó bruscamente tras los resultados de anoche, lo que hizo que las acciones cayeran un 16% desde los máximos observados a principios de julio.

El precio ahora está poniendo a prueba la resistencia de la línea de tendencia anterior desde los máximos de julio de 2023, que rompió hace unas cuatro semanas. Tesla ha subido más del 60% desde los mínimos de abril, por lo que no sería sorprendente que hubiera más consolidación o pérdidas.

Sin embargo, dado que es probable que el promedio móvil simple (SMA) de 50 días cruce el SMA de 200 días en el futuro cercano, parece que podríamos estar presenciando un cambio de tendencia, en el que las caídas se conviertan en oportunidades de compra.

Gráfico TSLA 240724

Fuente: IG/ProRealTime