Oro, XAU/USD, rendimientos de los bonos del Tesoro, TIPS, rendimientos reales, BRIC, acaparamiento de oro: puntos de conversación

- El precio de oro estabilizado después de la Dólar estadounidense encontré algo de apoyo de la noche a la mañana

- El aumento de los rendimientos de los bonos del Tesoro parece estar impulsando los rendimientos reales por delante de EE.UU. IPC

- Un error en las previsiones del IPC podría tener implicaciones para los rendimientos reales y XAU/Dólar estadounidense

Recomendado por Daniel McCarthy

Cómo negociar oro

El precio del oro cayó al inicio de la sesión de negociación del miércoles y el dólar estadounidense se consolidó después de la caída del lunes y antes del IPC estadounidense más tarde hoy.

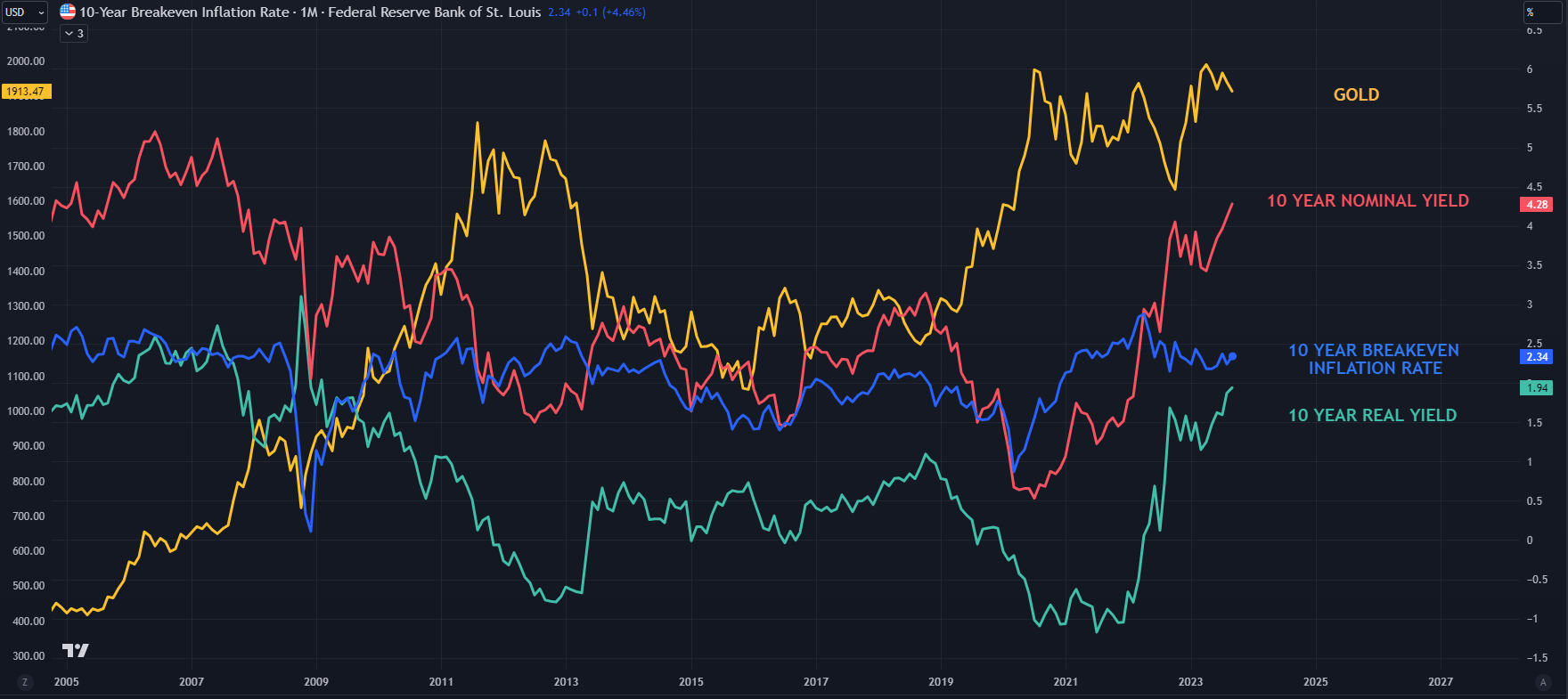

Lo que socava el metal precioso es el continuo aumento de los rendimientos reales estadounidenses. Si damos un paso atrás y miramos el panorama general, el aumento de los rendimientos reales podría parecer, por ahora, un tráfico unidireccional.

Si la cifra actual del IPC estadounidense no cumple con las expectativas, las expectativas de inflación a largo plazo podrían caer, lo que aumentaría los rendimientos reales.

Si la cifra del IPC estadounidense de hoy supera las estimaciones, podría aumentar las preocupaciones sobre una política monetaria más estricta por parte de la Reserva Federal en la reunión del Comité Federal de Mercado Abierto (FOMC) de la próxima semana.

Esto podría llevar a que la parte final de la curva de rendimiento del Tesoro retroceda, lo que potencialmente apuntalaría los rendimientos reales, particularmente alrededor de la parte de la curva a 10 años que se vigila de cerca.

Una encuesta de Bloomberg entre economistas espera que el IPC general sea del 3,6% interanual hasta finales de agosto y del 4,3% para la lectura básica.

Si observamos el gráfico siguiente, la energía parece ser un factor que contribuye notablemente al IPC. El petróleo crudo experimentó pocos cambios durante agosto, pero se recuperó significativamente en septiembre.

Fuente; Bloomberg y sabrosotrade

Los rendimientos reales estadounidenses han ido subiendo durante la mayor parte de 2023 y recientemente alcanzaron un máximo de 14 años en la parte de 10 años de la curva, cotizando por encima del 1,95%.

El rendimiento real es el rendimiento nominal menos la tasa de inflación a precio de mercado derivada de los títulos del Tesoro protegidos contra la inflación (TIPS) para el mismo plazo.

Los mercados lo consideran el verdadero retorno de una inversión, ya que tiene en cuenta el valor temporal del dinero que se ve afectado por los cambios de precios a través de la inflación o la deflación.

Cuando eliminamos los componentes del rendimiento real, es evidente que los rendimientos nominales han estado impulsando los rendimientos reales al alza con las expectativas de inflación a precios de mercado estables cerca del 2,3%. Esta cifra está ligeramente por encima del objetivo del IPC de la Reserva Federal del 2%.

La última vez que los rendimientos reales fueron tan altos fue en 2009, cuando el oro al contado estaba por debajo de los 1.000 dólares. Más recientemente, en 2018, cuando el rendimiento real se acercaba al 1,0%, el oro al contado estaba por debajo de los 1.300 dólares la onza.

ORO AL CONTADO CONTRA EL RENDIMIENTO REAL DE EE. UU. A 10 AÑOS: EL PANORAMA MÁS GRANDE

Gráfico creado en TradingView

Por supuesto, una pandemia global y un teatro de guerra europeo han abierto una era diferente y el consiguiente cambio en la dinámica de la demanda de oro.

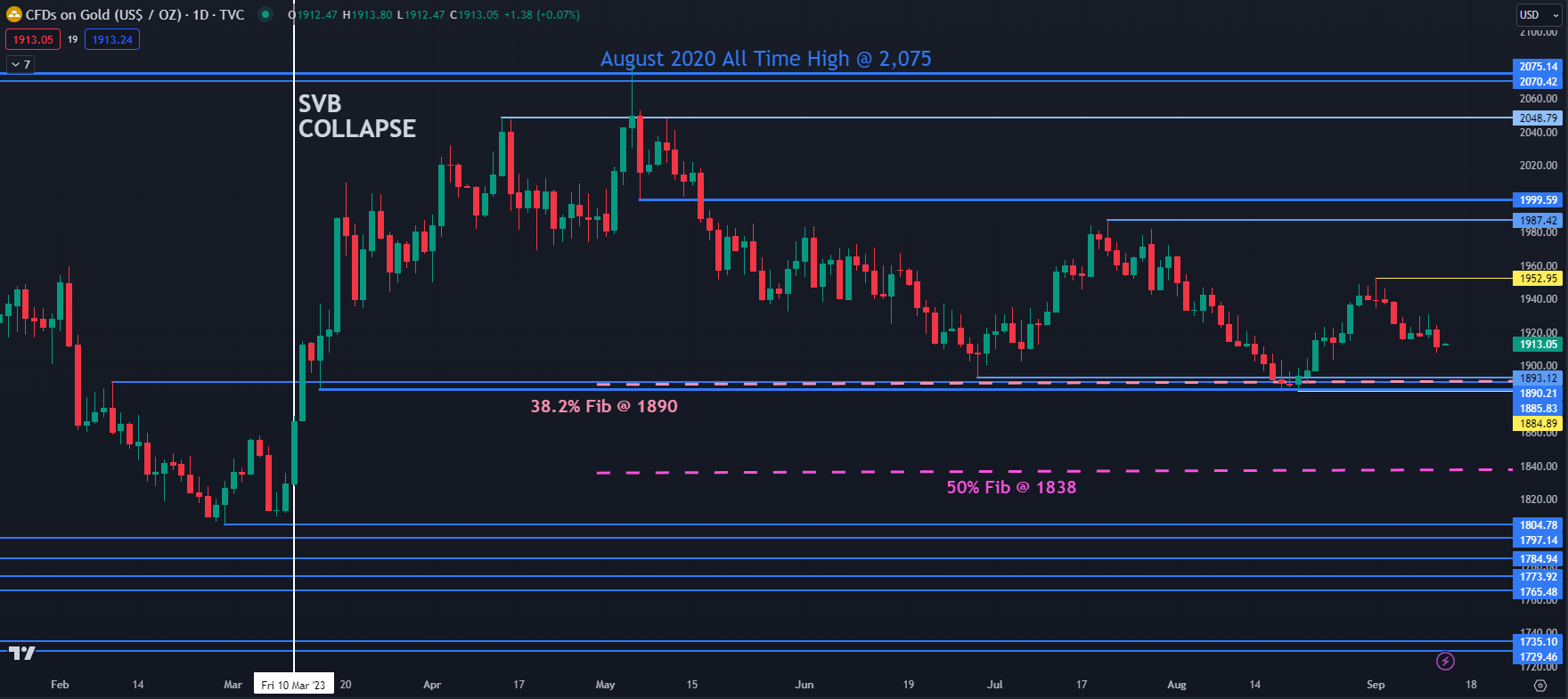

De cara al futuro, una ruptura del rango reciente de 1.885 – 1.900 dólares podría ser el catalizador del próximo movimiento notable del XAU/USD. Haga clic en el banner a continuación para obtener más información sobre el comercio de rango.

Recomendado por Daniel McCarthy

Los fundamentos del comercio de rango

INSTANTÁNEA DEL ANÁLISIS TÉCNICO DE ORO

El precio del oro parece estar instalado en el rango por ahora, habiendo cotizado entre 1885 y 1897 durante seis meses.

El soporte podría estar en el área de 1885 – 1895, donde hay una serie de mínimos anteriores, un punto de ruptura y el nivel de retroceso de Fibonacci del 38,2% del movimiento desde 1614 hasta 2062.

Más abajo, el retroceso de Fibonacci del 50% en 1838 podría prestar apoyo.

En el lado superior, la resistencia podría estar en los picos recientes de 1953 y 1897 o en el nivel psicológico de 2000, donde también está cerca el punto de ruptura.

GRÁFICO DE ORO AL CONTADO

Gráfico creado en TradingView

Opere de forma más inteligente: suscríbase al boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

— Escrito por Daniel McCarthy, estratega de DailyFX.com

Por favor contacta a Daniel vía @DanMcCathyFX en Twitter