Los principales índices estadounidenses intentaron rebotar en su respectivo soporte a corto plazo el viernes pasado, pero las ganancias no lograron mantenerse en la segunda mitad de la sesión debido a que dominan las presiones vendedoras. Esto se produjo cuando la reciente postura agresiva de la Reserva Federal (Fed) sigue siendo el tema general del entorno de riesgo, a lo que siguieron los comentarios agresivos de los funcionarios de la Reserva Federal al final de la semana. Más notablemente, la gobernadora Michelle Bowman, miembro con derecho a voto de la Reserva Federal, restó importancia al reciente progreso de la inflación y llamó a la necesidad de aumentos adicionales de las tasas.

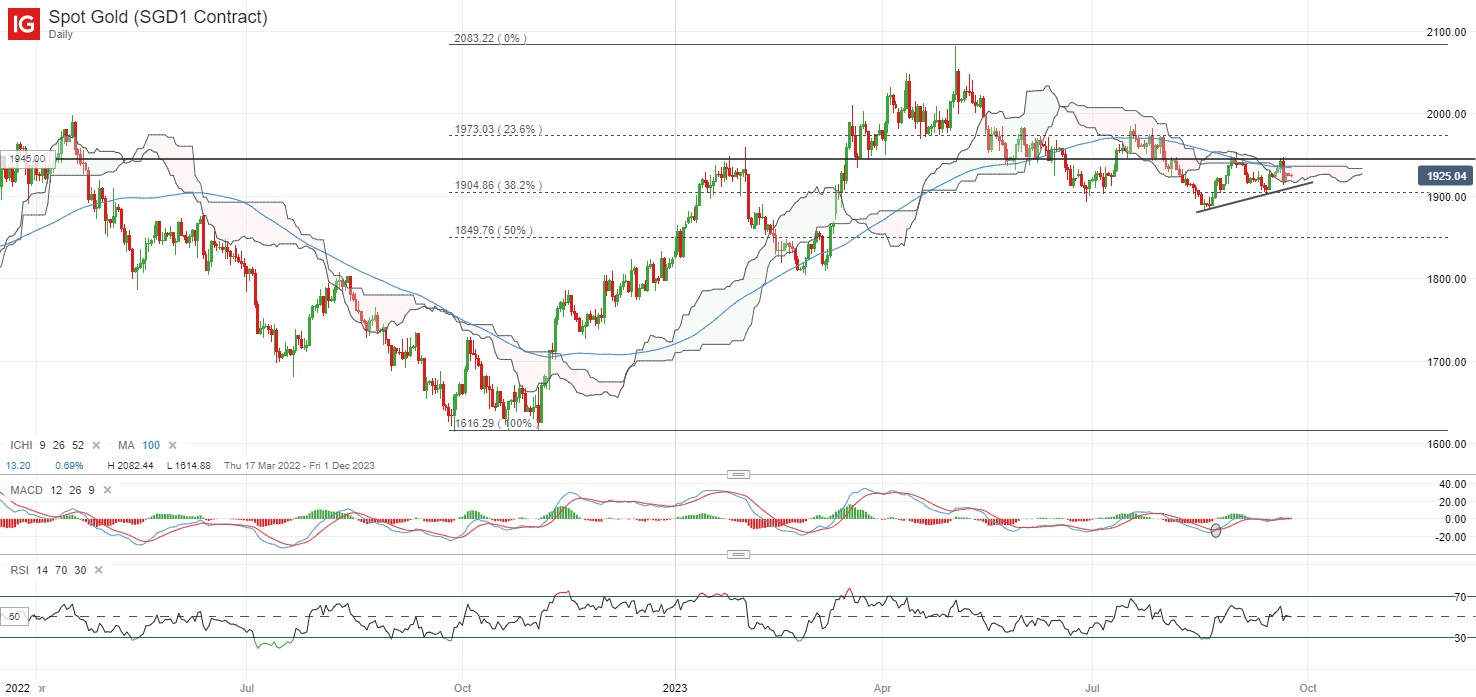

Los rendimientos de los bonos del Tesoro estadounidense siguen elevados, cerca de su máximo de 16 años, a pesar de cierto enfriamiento el viernes. Esto mantuvo a raya los precios del oro, que han estado luchando por superar una confluencia de resistencia clave en el nivel de 1.945 dólares, donde su promedio móvil (MA) de 100 días se ubica junto a su nube Ichimoku en el gráfico diario. La formación de un triángulo ascendente a corto plazo todavía puede reflejar que los compradores intentan recuperar algo de control últimamente, pero es posible que sea necesario defender algo el nivel de 1.900 dólares en el futuro. De no hacerlo, se podría abrir la puerta a volver a probar el nivel de 1.850 dólares a continuación.

Fuente: gráficos de IG

Abierto de Asia

Las acciones asiáticas parecen encaminadas a una apertura moderada, con Nikkei +0,13%, ASX -0,54% y KOSPI +0,02% en el momento de escribir este artículo. A pesar del desempeño pesimista en Wall Street, las acciones chinas se han mostrado resistentes, con algunas compras en caídas cerca del soporte técnico clave. El índice Hang Seng subió un 2,6% el viernes pasado, después de volver a probar su mínimo de agosto de 2023, mientras que el índice Nasdaq Golden Dragon China también subió un 2,9%, una divergencia en el rendimiento con respecto a la sesión estadounidense. La toma de ganancias en mercados con mejores resultados, como en el caso de las acciones estadounidenses, puede impulsar una posible rotación de capital hacia las acciones chinas por ahora, donde las condiciones han estado mucho más infravaloradas mientras existen esperanzas de que las recientes sorpresas económicas positivas reflejen los primeros signos de éxito de las políticas. .

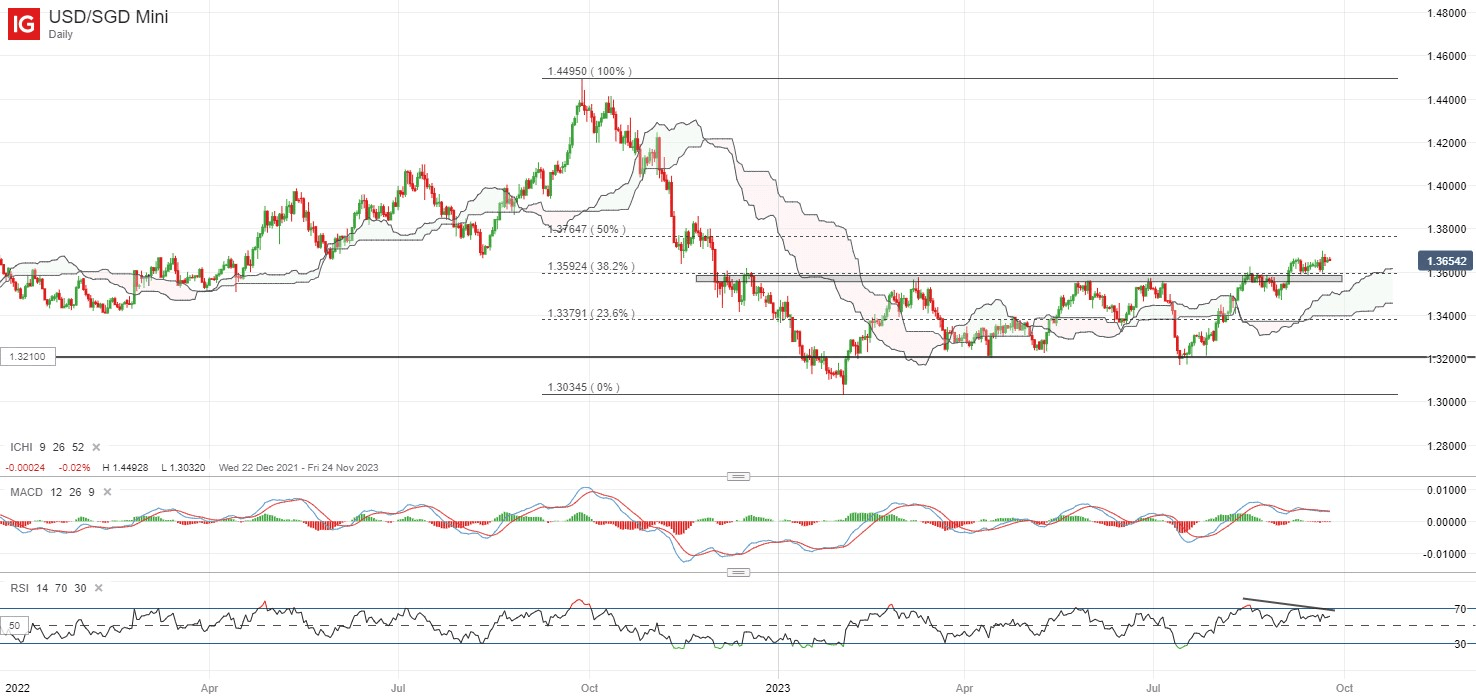

Los datos de inflación de agosto de Singapur estarán de guardia hoy. Se espera que las presiones sobre los precios subyacentes se moderen por cuarto mes consecutivo hasta el 3,5% desde el 3,8% anterior, mientras que la inflación general también podría disminuir hasta el 4% desde el 4,1% anterior. Además de la reciente decisión de la Reserva Federal de mantener las tasas inalteradas, estos factores pueden permitir que la Autoridad Monetaria de Singapur (MAS) extienda aún más su pausa en el endurecimiento de la política monetaria en su reunión de octubre, mientras vigila los riesgos económicos actuales. Recordemos que las exportaciones no petroleras de Singapur cayeron por undécimo mes consecutivo en agosto como reflejo de la débil demanda global.

El USD/SGD ha alcanzado últimamente un nuevo máximo de nueve meses gracias a la fortaleza del dólar estadounidense, y el par superó una resistencia clave en el nivel de 1,360, que marcó el borde superior de un patrón de largo alcance desde principios de año. Los máximos más bajos a corto plazo en su RSI en el gráfico diario pueden indicar cierto agotamiento por ahora, pero la tendencia alcista más amplia puede permanecer intacta mientras se mantenga el nivel de 1,360. Cualquier éxito en superar sus máximos recientes en el nivel de 1,367 puede allanar el camino para una mayor subida que vuelva a probar el nivel de 1,380 a continuación.

Fuente: gráficos de IG

En la lista de vigilancia: Se mantiene la postura moderada de la reunión del Banco de Japón (BoJ) USD/JPY en su máximo de 10 meses

Los comentarios del gobernador del Banco de Japón el viernes han servido para contrarrestar las recientes apuestas agresivas, siendo la paciencia en la normalización de las políticas la principal conclusión de la reunión del Banco de Japón. La incertidumbre sobre las perspectivas económicas y el deseo de ver más sobre la condición de una «inflación sostenible del 2%» para un giro de política son factores que se destacan para seguir esperando y ver, al menos por ahora, aunque las expectativas sobre las tasas continúan descontando el fin de su tipos de interés negativos en el 1T 2024.

El USD/JPY se ha mantenido firme en su máximo de 10 meses, al reforzarse la divergencia de políticas entre la Fed y el BoJ. Si bien los máximos más bajos del índice de fuerza relativa (RSI) diario todavía pueden indicar un cierto agotamiento a corto plazo, la tendencia predominante para el USD/JPY sigue siendo alcista, con un patrón de canal ascendente vigente desde principios de año. Una mayor subida puede dejar el nivel de 150,00 como una resistencia clave a superar, mientras que a la baja, el nivel de 145,80 será un soporte inmediato para defender para los alcistas.

Viernes: DJIA -0,31%; S&P 500 -0,23%; Nasdaq -0,09%, DAX -0,09%, FTSE +0,07%.