El próximo vencimiento de USD 3,000 millones en opciones mensuales de bitcoin (BTC) el 29 de septiembre podría resultar vital para el nivel de soporte de USD 26,000.

El precio de BTC se enfrenta a serios vientos en contra

Por un lado, el reconocimiento de bitcoin en China parece estar fortaleciéndose: un informe judicial de un Tribunal de Shanghai reconoció a las monedas digitales como únicas y no replicables.

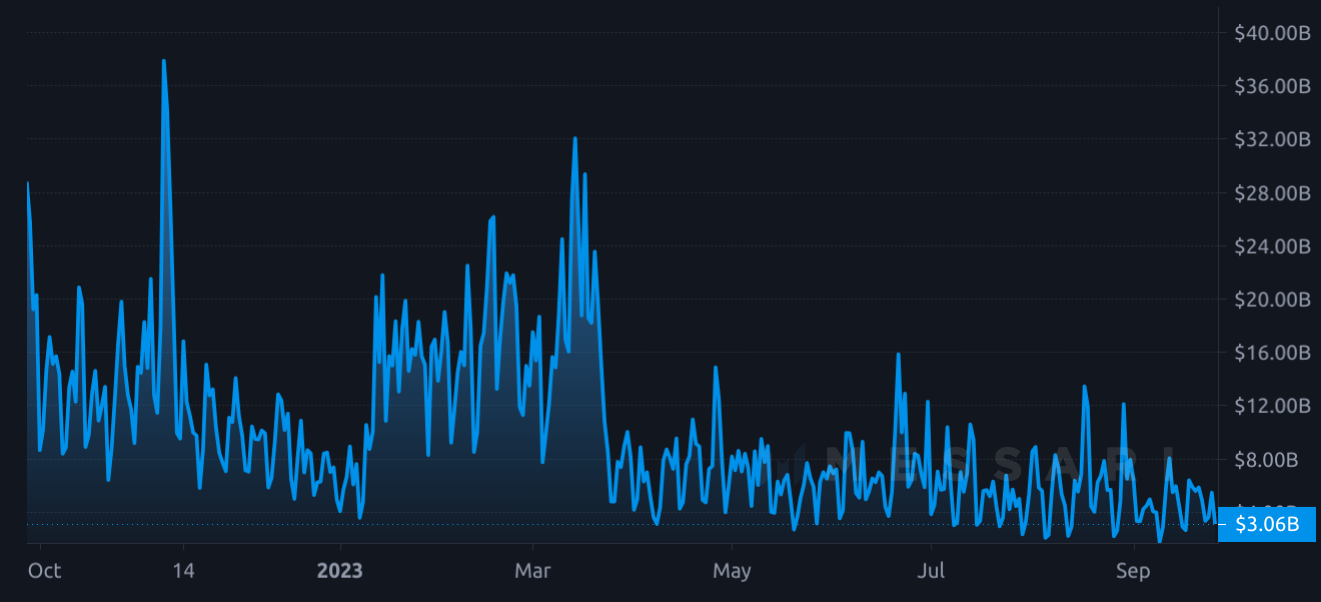

Por otro lado, los volúmenes de negociación al contado de bitcoin se han reducido a su nivel más bajo en cinco años, según la empresa de análisis on-chain CryptoQuant. El analista Cauê Oliveira señaló que un variable significativo detrás de este descenso de la actividad comercial es el creciente temor que rodea a las perspectivas macroeconómicas.

A pesar del aumento de holders a largo plazo, el reducido volumen de negociación supone un riesgo en términos de volatilidad inesperada. Esto significa que las oscilaciones de precios resultantes de liquidaciones de contratos de derivados podrían causar daños estructurales en el mercado si no hay suficientes participantes activos.

Además, existe un creciente malestar entre las instituciones financieras tradicionales a la hora de gestionar los pagos relacionados con las criptomonedas.

Según se informa, JPMorgan Chase, el mayor banco de Norteamérica, prohíbe las transferencias «relacionadas con criptoactivos» dentro de su división minorista, Chase. La razón declarada es protegerse contra la posible participación en actividades fraudulentas o estafas.

Por último, los holders de bitcoin se sienten aprensivos, ya que el Dollar Power Index (DXY), una medida de la fortaleza del dólar frente a otras divisas, alcanzó 106 el 26 de septiembre, su nivel más alto en 10 meses.

Históricamente, este índice muestra una correlación inversa con los activos de riesgo, tendiendo a subir cuando los inversores buscan seguridad en las posiciones de efectivo.

¿Los alcistas de bitcoin son demasiado optimistas?

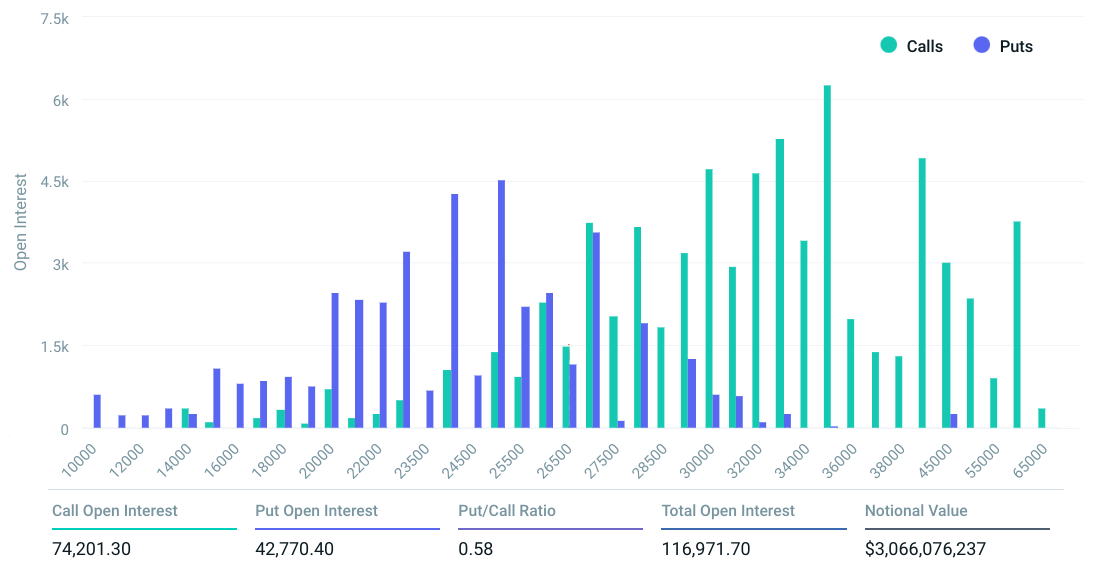

El interés abierto para el vencimiento de opciones del 29 de septiembre asciende actualmente a USD 3,000 millones. Sin embargo, se espera que la cantidad ultimate sea inferior debido a las expectativas alcistas de que el precio de bitcoin alcance los USD 27,000 o más.

El intento fallido de superar los USD 27,200 el 19 de septiembre puede haber contribuido al exceso de confianza entre los inversores de bitcoin.

El ratio de .58 put-to-simply call refleja el desequilibrio entre los USD 1,900 millones en opciones de compra y los USD 1,100 millones en opciones de venta.

Sin embargo, si el precio de bitcoin se mantiene cerca de los USD 26,300 a las 8:00 am UTC del 25 de agosto, sólo estarán disponibles USD 120 millones de las opciones de compra (simply call). Esta diferencia se debe a que el derecho a comprar bitcoin a USD 27,000 o 28,000 es inútil si el precio de BTC está por debajo de este nivel al vencimiento.

Los bajistas de bitcoin buscan obtener el máximo potencial de beneficios

A continuación se presentan los cuatro escenarios más probables basados en la acción del precio precise. El número de contratos de opciones disponibles el 29 de septiembre para los instrumentos de compra (contact) y venta (put) varía en función del precio de vencimiento. El desequilibrio que favorece a cada lado constituye el beneficio teórico.

Esta burda estimación no tiene en cuenta estrategias de inversión más complejas. Por ejemplo, un trader podría haber vendido una opción de compra, obteniendo así una exposición negativa a bitcoin por encima de un precio específico. Desgraciadamente, no hay una forma fácil de estimar este efecto.

- Entre USD 25,000 y 26,000: 1,400 opciones de compra (phone calls) frente a 19,300 opciones de venta (places). El resultado neto favorece a los instrumentos de venta (puts) en USD 430 millones.

- Entre USD 26,000 y 27,000: 6,200 opciones de compra (calls) frente a 12,600 opciones de venta (puts). El resultado neto favorece a los instrumentos de venta (places) en USD 170 millones.

- Entre USD 27,000 y 27,500: 9,900 opciones de compra (phone calls) frente a 10,100 opciones de venta (puts). El resultado neto está equilibrado entre opciones de compra y de venta (phone calls y places).

- Entre USD 27,500 y 28,000: 12,000 opciones de compra (calls) frente a 8,900 opciones de venta (places). El resultado neto favorece a los instrumentos de compra (phone calls) en USD 85 millones.

Vale la pena señalar que para que los alcistas igualen la situación antes del vencimiento mensual, necesitan lograr un aumento del precio del 3.2% desde USD 26,200. Por el contrario, los bajistas sólo necesitan una modesta corrección del 1% por debajo de USD 26,000 para obtener una ventaja de USD 430 millones el 29 de septiembre.

Dado que bitcoin cotizó por debajo del nivel de soporte de USD 26,000 entre el 1 y el 11 de septiembre, no sería sorprendente que este nivel se rompiera de nuevo a medida que se acerca el vencimiento de las opciones. Además, el sentimiento de los inversores es cada vez más reacio al riesgo, como demuestra la caída del S&P 500 a su nivel más bajo desde junio.

En consecuencia, a menos que haya noticias significativas o un evento que favorezca fuertemente a los alcistas de bitcoin, la probabilidad de que el precio de BTC rompa por debajo de los USD 26,000 para el 29 de septiembre sigue siendo alta.

Este artículo es para fines de información general y no pretende ser y no debe ser tomado como asesoramiento authorized o de inversión. Los puntos de vista, pensamientos y opiniones expresadas aquí son sólo del autor y no necesariamente reflejan o representan los puntos de vista y opiniones de Noticias Blockchain.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Sigue leyendo:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto complete invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.