- La perspectiva del mercado: USDJPY bajista por debajo de 137; GBPUSD alcista por encima de 1,2300; S&P 500 bajista por debajo de 4.030

- El lunes fue el día «más tranquilo» de la semana, sin embargo, la actualización de las expectativas de inflación del consumidor de la Fed de Nueva York puede haber cargado el aumento del 1,4 por ciento del S&P 500.

- Si bien los activos de «riesgo» pueden haberse fortalecido, todavía estamos dentro de rangos significativos, ya que el IPC de EE. UU. y el FOMC marcan el comienzo de una combinación amplia y potente de eventos de riesgo macro.

Recomendado por John Kicklighter

Trading Forex News: La estrategia

Si tuviéramos que contar los eventos en el expediente durante esta semana, el lunes sería la pausa del período de cinco días. Dicho esto, todavía estábamos lidiando con una ronda de eventos de riesgo de alto perfil que incluía la confianza empresarial japonesa en el 4T, los préstamos chinos para noviembre y una amplia combinación de datos importantes del Reino Unido. Sin embargo, la lista más disruptiva puede haber sido la publicación de la Encuesta de Expectativas del Consumidor de la Reserva Federal de Nueva York para el mes de noviembre. En general, es un informe interesante, dado que las expectativas pueden llevar a la acción, por lo que es tan importante observar las encuestas de opinión, pero el componente más interesante de la medida para mí fue el indicador de expectativas de inflación. Hubo una gran caída en las expectativas de inflación a 1 año. De hecho, fue la mayor caída en los registros de la encuesta. Y, donde esta encuesta puede no ser el indicador más dinámico del mercado por sí solo, alimenta el pozo de datos de «enfriamiento de la inflación» que hemos visto en las últimas semanas, incluida la lectura del PPI de la semana pasada y la fortaleza adyacente en las nóminas no agrícolas de EE. UU. Es ese apoyo colectivo lo que probablemente animó al S&P 500 a avanzar un 1,4 por ciento en el día. Sin embargo, donde la escalada fue sustancial estadísticamente y dada la inactividad circundante; no resolvió la consolidación técnica en la que hemos estado sumidos. El último rango de cuatro días sigue siendo el más pequeño en términos porcentuales de 2022. Pero es probable que pronto rompamos este lapso restrictivo.

Gráfico del S&P 500 con SMA de 100 y 200 días, Rango de 4 días y ATR (Diario)

Gráfico creado el Plataforma Tradingview

Por lo general, cuando hay un aumento en el S&P 500 u otro índice de referencia inclinado al riesgo, esperamos una caída en el llamado «indicador de miedo». La correlación inversa del índice de volatilidad VIX con su índice de referencia de renta variable subyacente es excepcionalmente fuerte, ya que las opciones de las que deriva se utilizaron históricamente como cobertura del subyacente. Dicho esto, hoy en día hay mucho apetito especulativo por proyectar el ascenso y la caída de la propia volatilidad. Para el VIX, el lunes vio una enorme brecha al alza y un seguimiento posterior que lo empujó de regreso a 25. El aumento de casi el 10 por ciento en el índice (o 2.2 puntos, generalmente no me gustan los porcentajes en tales medidas) fue un claro contraste de la relación normal con el índice. De hecho, esto representó la mayor carga de recuperación en tándem en el S&P 500 y el VIX desde el 5 de mayo de 1997. El motivo de esta alineación inusual: la anticipación del enorme evento de riesgo que se avecina.

Gráfico del índice de volatilidad VIX y tasa de cambio de 1 día (diario)

Gráfico creado el Plataforma Tradingview

En cuanto a la agenda macroeconómica para los próximos días, hay un buen debate sobre si la reacción de los principales listados del martes puede generar suficiente tracción para anular la anticipación de la decisión de tasas del FOMC del miércoles. Históricamente hablando, existe una clara ventaja en el impacto de la decisión sobre la tasa en puntos de referencia como los índices de EE. UU. y el dólar frente al informe de inflación. También vale la pena considerar que las presiones de los precios son tan importantes para el ajuste del mercado porque alimentan las expectativas de las tasas. Sin embargo, no hay duda de la reacción crítica de los mercados a la publicación del informe del IPC de octubre del 10 de noviembre. Parece que el mercado espera volatilidad de una forma u otra. Tal vez esta sea una semana con límites de rango poco convencionales, específicamente debido a las señales compensatorias de reacción y anticipación…

Principal evento de riesgo macroeconómico para la próxima semana

Calendario creado por John Kicklighter

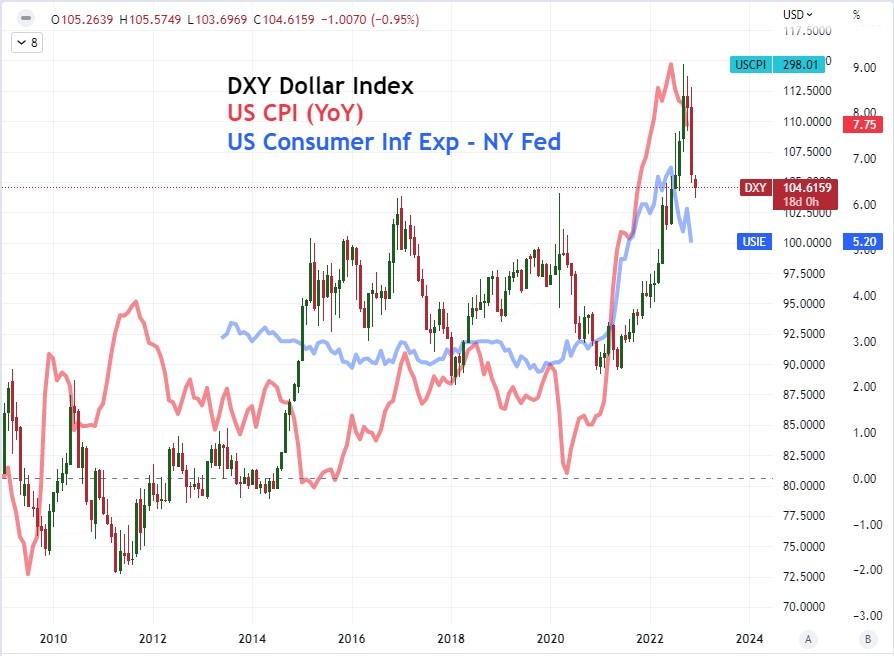

Si bien muchos comerciantes están interesados principalmente en la respuesta a corto plazo al próximo IPC y las actualizaciones posteriores del FOMC, también vale la pena considerar las implicaciones a mediano y largo plazo. Las presiones inflacionarias parecen estar enfriándose significativamente. Los hallazgos de la Fed de Nueva York sobre la inflación dentro de un año mostraron una caída récord del 0,7% a un recorte del 5,2%. Eso satisface a aquellos que creen que el crecimiento de los precios volverá rápidamente al rango de comodidad para el banco central y evitará una recesión, pero estos niveles siguen siendo extremadamente altos. En realidad, el informe de inflación de precios al consumidor del BLS llama mucho más la atención de los inversores y los responsables políticos por igual. Dicho esto, esta serie podría anular o amplificar de manera más significativa la respuesta del mercado en caso de sorpresa. Si de hecho refuerza esas expectativas con una desaceleración significativa, la caída a mediano plazo del dólar puede extenderse a medida que se enfríe aún más el atractivo del carry trade.

Gráfico del índice del dólar DXY superpuesto con el IPC de EE. UU. y el gasto de inflación al consumidor de la Fed de Nueva York (mensual)

Gráfico creado el Plataforma Tradingview

Para tener una visión más a corto plazo del lado del dólar, ya que las estadísticas de inflación están aterrizando, es importante considerar los cruces del USD con prudencia. A pesar de su peso en pares como AUDUSD, NZDUSD y USDCAD; no ha habido mucho en el camino de la ejecución productiva del dólar, particularmente cuando el billete verde ha acumulado rebotes. Ese es un potencial de reacción unilateral. Mientras tanto, EURUSD y GBPUSD se ven bien técnicamente con rangos muy estrechos para negociar, pero la expectativa adicional por las decisiones del BCE y el BOE del jueves agregará otra capa de complicación a una imagen ya fundamentalmente complicada. USDJPY es quizás uno de los reflejos más sucintos del próximo evento de riesgo. Hay un rango técnico estrecho entre el soporte anterior de 137.50 como nueva resistencia y el promedio móvil de 200 días como un piso que sube rápidamente. Tenga cuidado, sin embargo, hay un aspecto tanto de acarreo como de ‘refugio seguro’ que puede competir por la lealtad de este par.

Gráfico del USDJPY con SMA de 20 y 200 días (Diario)

Gráfico creado el Plataforma Tradingview

Descubra qué tipo de comerciante de divisas es usted