Cuando la acción del precio de Bitcoin (BTC) muestra correcciones significativas, analistas y traders suelen buscar una razón rápidamente, a menudo señalando a los mercados de derivados donde los bajistas supuestamente aprovechan los niveles de liquidación de contratos de futuros o anticipan mayores ganancias de las expiraciones semanales de opciones de BTC.

Este tipo de conversaciones han disminuido recientemente, gracias a la acción de precio de Bitcoin que se mantiene dentro de un rango, pero ahora que los murmullos sobre una reversión de tendencia han vuelto, echemos un vistazo a cómo están posicionadas las ballenas utilizando los mercados de derivados de Bitcoin.

¿La expiración de USD 1.35 mil millones en opciones de BTC del 10 de mayo traerá volatilidad?

El reciente fracaso para mantener los precios por encima de los USD 65,000 el 6 de mayo es un ejemplo de cómo algunos participantes del mercado culpan a la expiración semanal de opciones por la tendencia bajista reciente. Si este fuera el caso, lo cual puede inferirse por las métricas de derivados de BTC, se podría esperar una mayor presión bajista antes de la expiración a las 8:00 am UTC del 10 de mayo.

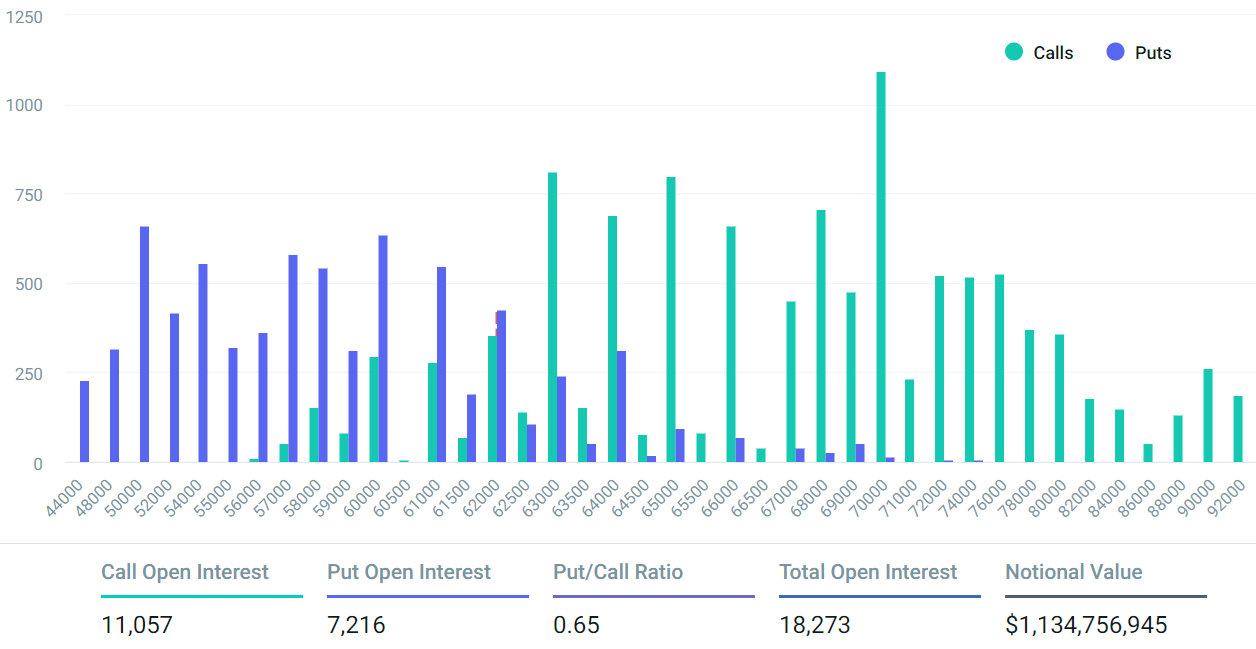

Desde una perspectiva common, el interés abierto de opciones de USD 1.35 mil millones parece lo suficientemente sustancial como para justificar el esfuerzo de los bajistas de Bitcoin. Sin embargo, un análisis más detallado revela un escenario diferente. Deribit tiene una participación de mercado del 84% para la expiración de opciones del 10 de mayo, por lo que los datos se extraerán principalmente de ese exchange. Dado que el Chicago Mercantile Exchange (CME) solo ofrece contratos mensuales, se excluyó de análisis.

Vale la pena señalar que las opciones de compra (connect with) y venta (set) no siempre se igualan al enfrentarse entre sí, una característica común de dichos instrumentos independientemente del activo subyacente. Por lo tanto, la primera relación a considerar es la discrepancia de volumen entre estos instrumentos. En common, una mayor demanda de opciones de venta indica mercados bajistas.

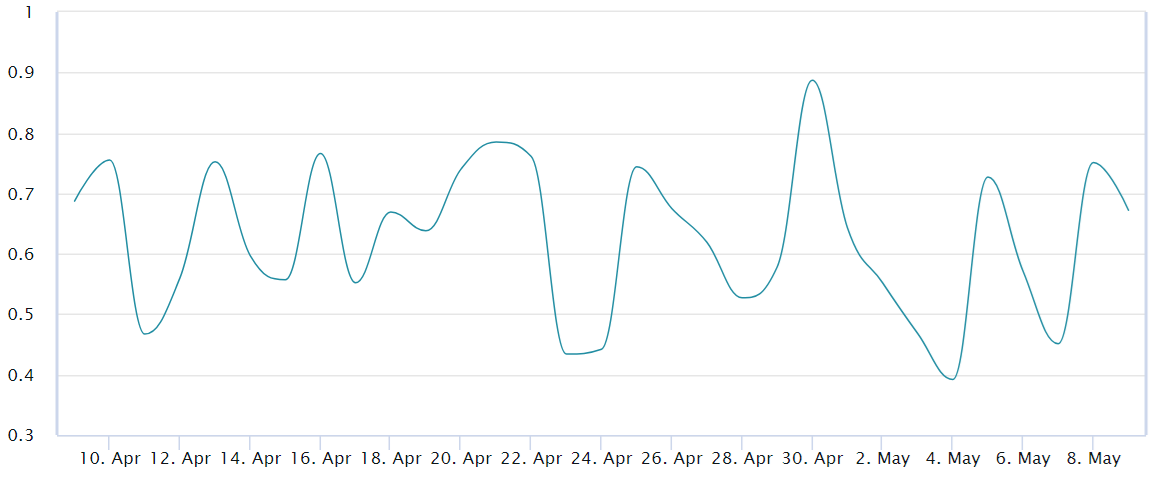

Es importante tener en cuenta que el volumen promedio de opciones de venta a opciones de compra de BTC en Deribit se situó en .60 durante los últimos 10 días, lo que significa que los instrumentos de venta (set) tenían un volumen un 40% más bajo en comparación con las opciones de compra (phone), lo cual ha sido la norma durante el último mes. En esencia, es difícil justificar que los bajistas hayan establecido algún tipo de trampa o anticipado el fracaso de Bitcoin para mantenerse en USD 65,000 el 6 de mayo.

Los alcistas de Bitcoin hicieron apuestas demasiado optimistas

Sin embargo, no se debe tomar a cada comprador de opciones de compra al pie de la letra, especialmente dado que quedan menos de 13 horas antes de la expiración true el 10 de mayo. Por ejemplo, apenas hay una manera de justificar el derecho a comprar Bitcoin a USD 74,000 o incluso USD 90,000 en un período tan corto. Por lo tanto, no se debe tener en cuenta esas apuestas demasiado optimistas al medir el interés abierto.

Aunque la proporción de opciones de venta a opciones de compra muestra una demanda un 35% más baja para las opciones de venta, los bajistas corren menos riesgo, ya que la mayoría de los instrumentos de compra se colocaron en USD 63,000 o más. De hecho, el interés abierto para las opciones de compra por debajo de este nivel es de USD 91 millones, lo que significa que el 87% de ellas no tendrán valor el 10 de mayo. Sin embargo, si los alcistas de Bitcoin logran restablecer el soporte de USD 64,000, el interés abierto para las opciones de compra superará a los instrumentos de venta en USD 115 millones.

Aunque los bajistas de Bitcoin podrían haber evitado pérdidas significativas si Bitcoin se hubiera mantenido por encima de USD 65,000, esto no necesariamente significa que saldrán adelante al remaining. Las opciones de venta a USD 61,500 o más tienen un interés abierto overall de USD 104 millones, lo cual es justo suficiente para equilibrar la ecuación. El escenario más favorable para los bajistas requiere un precio de Bitcoin por debajo de USD 61,000 para asegurar una ventaja de USD 100 millones.

No hay indicación de que los bajistas de Bitcoin hayan realizado apuestas adicionales utilizando opciones de BTC para obtener ganancias de una caída de precios antes de la expiración del 10 de mayo. No hubo una demanda inusual entre los instrumentos de venta y compra, y no hay un nivel de precio específico que beneficie enormemente a los bajistas. Cualquiera que haya sido la estrategia empleada, el resultado es un impacto aparentemente equilibrado en USD 62,000, lo que sugiere que no se esperan sorpresas de precios.

Este artículo no contiene consejos ni recomendaciones de inversión. Toda inversión y operación comercial conlleva riesgos, por lo que los lectores deben realizar su propia investigación antes de tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto full invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.