Puntos de conversación sobre el dólar, EURUSD, GBPUSD, USDJPY, FOMC e IPC:

- La perspectiva del mercado: USDJPY bajista por debajo de 137; GBPUSD alcista por encima de 1,2300; EURUSD alcista por encima de 1.0700

- El IPC de EE. UU. fue notablemente más bajo de lo que esperaban los economistas, generando el mismo tipo de respuesta del mercado que la actualización de noviembre, pero aún sin un cambio sustancial en el pronóstico de la tasa.

- Si bien EURUSD, GBPUSD y USDJPY han registrado diversos grados de ruptura técnica frente al dólar, la próxima decisión del FOMC sigue siendo una consideración crítica para la tendencia.

Recomendado por John Kicklighter

Trading Forex News: La estrategia

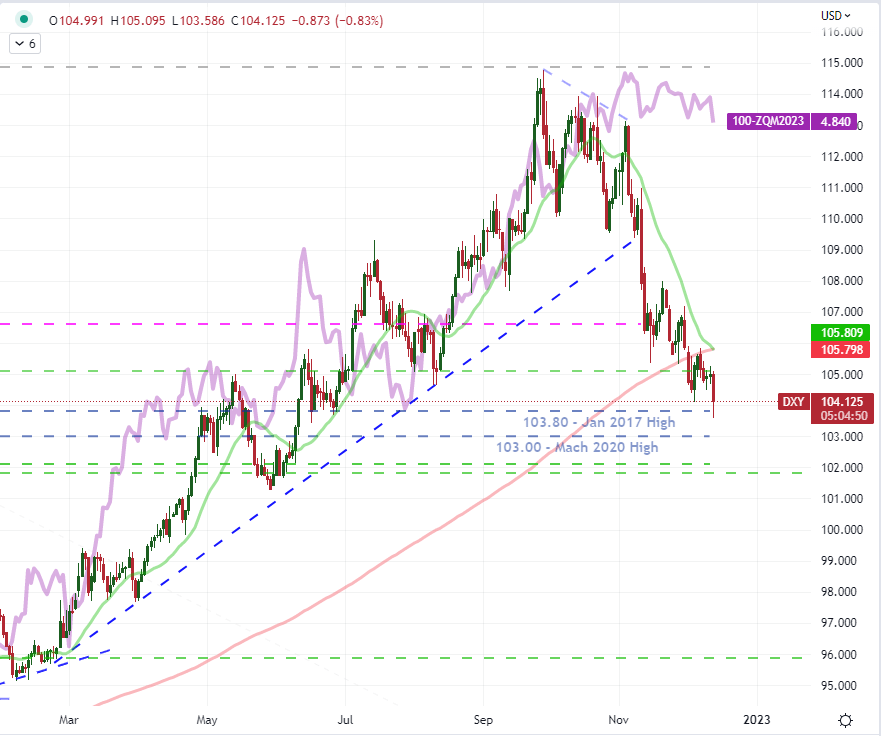

La actualización del índice de precios al consumidor (IPC) de EE. UU. de noviembre ha demostrado ser un importante impulsor del mercado, haciéndose eco del tipo de impacto que presenciamos el 10 de noviembre después de la publicación anterior. Con el informe de inflación del mes pasado, el impacto sobre el dólar fue significativo, al menos técnicamente. La ruptura por debajo del soporte de la línea de tendencia de 2022 hasta ese punto alteró significativamente el curso del mercado. Dicho esto, el pronóstico del mercado para la tasa ‘máxima’ de los fondos federales en 2023 no bajó tanto. Sin embargo, el viento provino de las velas alcistas del dólar y a partir de ahí siguió una retirada entrecortada. Con la impresión de datos de hoy, se presentó la misma reacción inicial. El índice del dólar DXY mostró otra fuerte caída, pero esta vez el índice agregado no experimentaría la misma brecha técnica dramática. Se marcó un nuevo mínimo de seis meses, pero no hubo niveles de soporte técnico prominentes para derribar en las cercanías. Lo que es interesante es que la misma reticencia estuvo presente al traducir la lectura de inflación más fría en una rebaja significativa en las previsiones de tasas. Según los futuros del Fed Fund, la tasa de referencia en junio de 2023 (alrededor del punto «terminal») será del 4,84 por ciento, pero eso no es un giro dramático desde el máximo del 5,13 por ciento a principios de noviembre.

Gráfico del índice del dólar DXY superpuesto con la tasa de fondos federales implícita para junio de 2023 (diariamente)

Gráfico creado el Plataforma TradingView

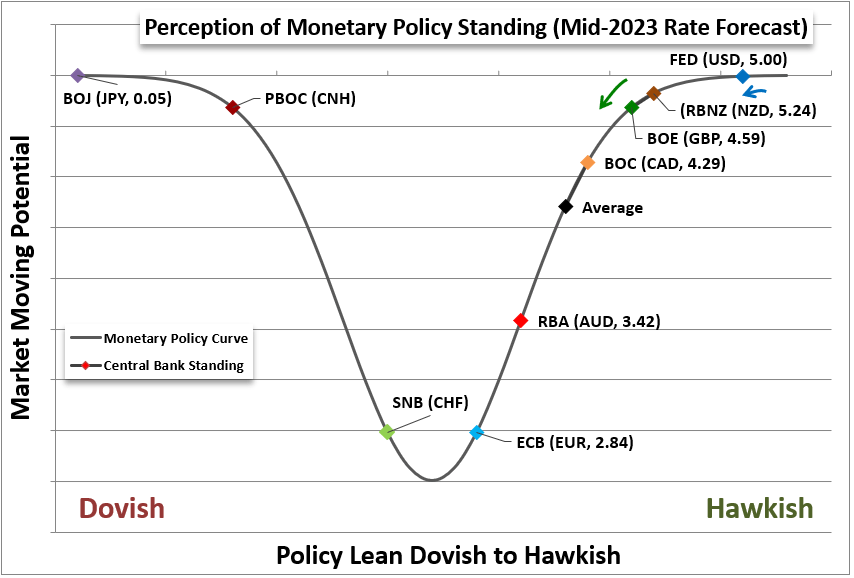

Si la inflación se está enfriando más rápidamente de lo que esperaban los economistas (y de eso los mercados parecen extrapolar: la Fed), entonces ¿por qué las tasas de interés no están cayendo más precipitadamente? Vale la pena preguntar esto, ya que parece ser un factor clave en la carrera alcista del dólar durante gran parte de este año. La respuesta puede ser unas pocas veces. Por un lado, una tasa terminal de 4,85 por ciento no es mucho más alta que el rango actual de 3,75-4,00 por ciento; y representaría muy poco ajuste en absoluto en 2023 si la Fed continúa con su aumento de 50 puntos básicos de diciembre que los mercados aún pronostican. Otra consideración para el sangrado en la influencia que está experimentando este tema es el aspecto relativo de las tasas de interés. El dólar no responde a la tasa de la Fed en el vacío. El ‘carry’ es una consideración de los diferenciales de rendimiento, y otros bancos centrales importantes también se están enfriando en sus propios caminos agresivos. Quizás lo más influyente a corto plazo, sin embargo, es el hecho de que la decisión sobre las tasas del FOMC vence mañana a las 19:00 GMT. La perspectiva para las tasas terminales puede cambiar drásticamente con lo que el banco central decida señalar después de su anuncio.

Gráfico de la posición relativa de la política monetaria de los principales bancos centrales

Gráfico creado por John Kicklighter

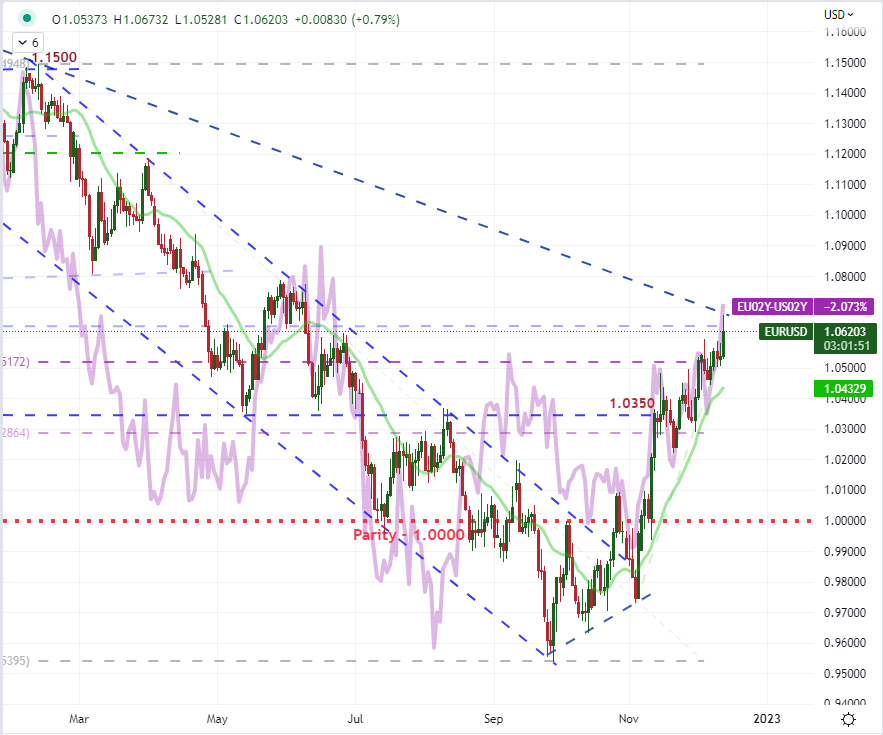

Teniendo en cuenta el aspecto de las tasas de interés relativas del mercado de divisas, un par particularmente interesante para observar será el EURUSD. El cruce experimentó la carga alcista que se esperaría de una caída del dólar, pero aquí hay una resistencia técnica aún por considerar arriba. Si bien se eliminan los máximos de la semana pasada con bastante facilidad, todavía existe el retroceso de Fibonacci del 38,2% de la ola bajista de enero de 2021 a septiembre de 2022 y la resistencia de la línea de tendencia de la serie de máximos más bajos de los últimos 18 meses. Sin embargo, más interesante es la consideración fundamental. Si bien el BCE tiene una de las tasas de referencia más bajas entre sus pares, parece haber más potencial para un mayor endurecimiento en 2023. Dicho esto, con los riesgos de recesión notablemente altos para Europa y el resto del mundo combatiendo la inflación de manera más agresiva, la autoridad política de la eurozona puede encuentra razonable disminuir sus esfuerzos con una tarifa terminal más baja. Y dado que la decisión sobre la tasa del BCE es el jueves, esa es una opción que puede confirmarse o negarse pronto.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -18% | 1% | -7% |

| Semanalmente | -26% | 9% | -7% |

Gráfico de EURUSD superpuesto con diferencial de rendimiento de bonos gubernamentales a 2 años de la UE – EE. UU. (diario)

Gráfico creado el Plataforma Tradingview

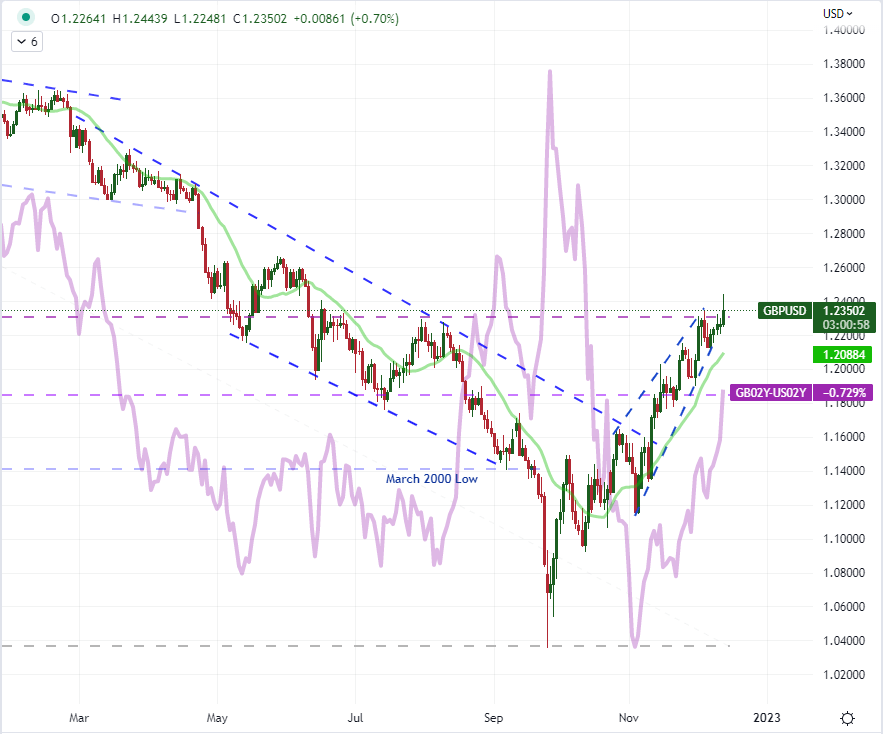

En cuanto a las decisiones de los bancos centrales en competencia, el Banco de Inglaterra también está listo para anunciar su propia política monetaria el día después de la Fed. Se espera que los tres bancos centrales aumenten 50 pb, pero se espera que el BOE tenga que correr más antes de llegar a su propia terminal en 2023 en comparación con su contraparte estadounidense. Los swaps de la noche a la mañana cotizaban una tasa de referencia del Reino Unido de junio de 2023 del 4,59 por ciento, pero la tasa actualmente se ubica en el 3,00 por ciento. Eso puede ofrecer un potencial de transferencia significativo en la ruptura de GBPUSD por encima del punto medio de su rango posterior a la pandemia alrededor de 1.2300. Esto podría generar un vaivén volátil para el ‘Cable’ considerando que ha habido un quiebre alcista hoy, luego tendremos la decisión de la Fed y la reacción del dólar seguida por el resultado del BOE y la réplica de la libra esterlina.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -14% | -4% | -8% |

| Semanalmente | -18% | 5% | -5% |

Gráfico de GBPUSD superpuesto con el diferencial de rendimiento de los bonos gubernamentales a 2 años del Reino Unido y EE. UU. (diario)

Gráfico creado el Plataforma Tradingview

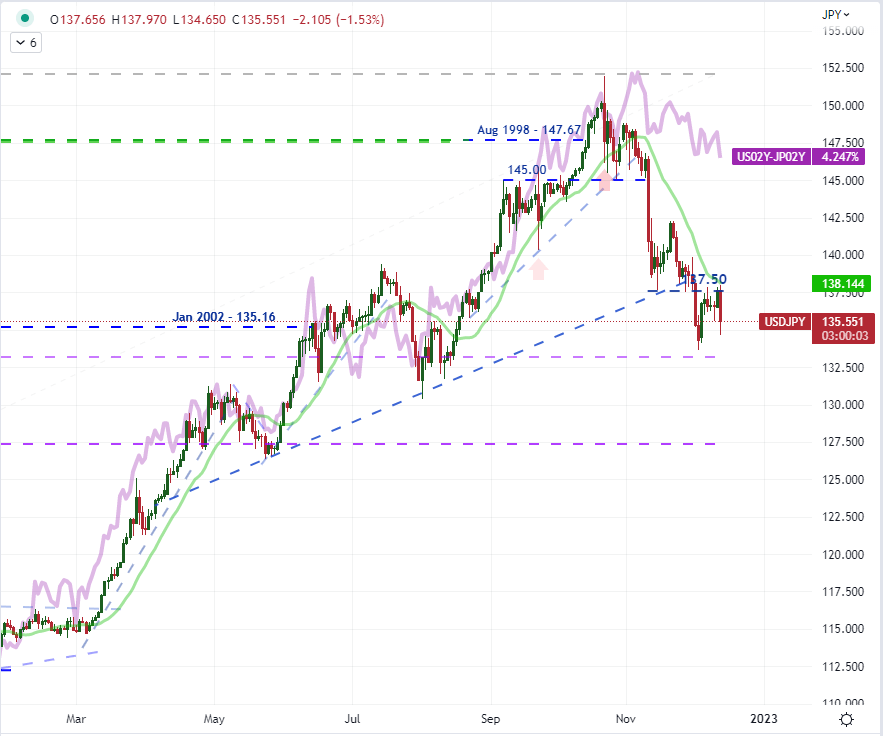

Otro movimiento productivo entre los mayores basados en dólares ha sido USDJPY. Este par mantuvo su antiguo soporte como resistencia en 137.50. Técnicamente, ese es un patrón de tipo de progresión productiva; pero aún tenemos que eliminar el próximo mínimo importante, que sería el 38,2 por ciento de Fibonacci del rango 2021-2022 alrededor de 133,20, todavía un poco por debajo. Lo interesante aquí es que la política monetaria relativa no es un factor tan importante considerando que el banco central de Japón está anclado esencialmente a tasas cero. Las decisiones de política de la Fed, por lo tanto, tienen mucho más peso fundamental. Dicho esto, existe una consideración de «riesgo» que puede complicar la trayectoria de la pareja. Este es un carry trade significativo entre los cruces del yen, pero ¿cuánta prima hay para deshacer? Si las previsiones de la Fed se relajan (USDJPY bajista), ¿podría aumentar también el apetito por el riesgo a través de activos como índices (USDJPY alcista)?

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | 13% | -15% | -3% |

| Semanalmente | 6% | -9% | -2% |

Gráfico de USDJPY superpuesto con diferencial de rendimiento de bonos del gobierno de EE. UU. – Reino Unido a 2 años (diario)

Gráfico creado el Plataforma TradingView