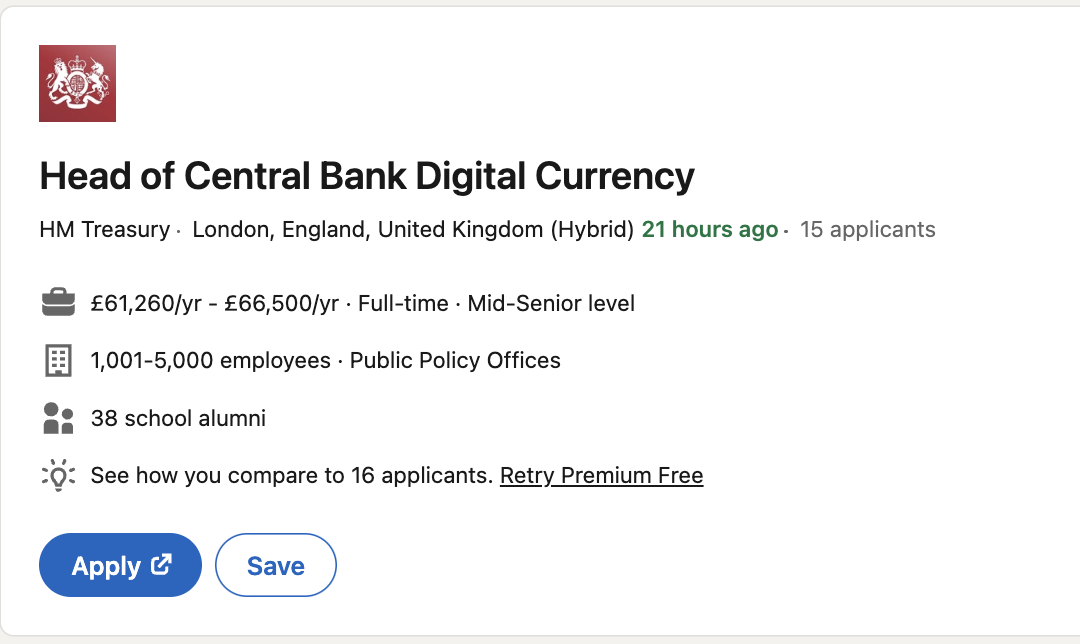

El Ministerio de Economía y Hacienda del Reino Unido, El Tesoro de Su Majestad, busca un Director de Moneda Digital del Banco Central (CBDC) para dirigir el desarrollo de una libra esterlina digital. El trabajo se describe como «Importante, complejo y transversal» y «requerirá un amplio compromiso a través y más allá del Tesoro de Su Majestad».

Según el publish de Linkedin, el Tesoro y el Banco de Inglaterra están trabajando juntos a través del Grupo de Trabajo CBDC para explorar el caso de una libra digital. La función del Director de CBDC puede acercar al Gobierno británico a su objetivo de establecer una CBDC.

Danny Scott, CEO de una empresa de Bitcoin (BTC) con sede en el Reino Unido, CoinCorner, le dijo a Noticias Blockchain que a una CBDC podría faltarle el «uso y propósito true en el mundo real, que es lo que vemos a menudo».

«Para los que llevan en el sector uno o dos ciclos, hemos visto cómo las modas iban y venían: las altcoins, la cadena de bloques, el ledger distribuido, las ICO, DeFi, los NFT. Las grandes empresas se lanzan a la última moda para no parecer que se están quedando atrás, lo que para la mayoría entra dentro de la categoría de I+D y exploración, lo cual es perfectamente comprensible».

Scott, que lleva más de una década trabajando y construyendo en el espacio Bitcoin, explicó que a veces el público puede malinterpretar los proyectos de investigación y desarrollo en el espacio cripto y quizá confundirlos con soluciones útiles para el mundo genuine.

«Una CBDC (libra electronic) no se queda lejos de esto, muchos países de todo el mundo están explorando esto y tratando de comprender los beneficios de esto sobre el sistema precise, es justo, esto sucederá».

De hecho, el avance hacia una libra electronic coincide con la tendencia de los bancos centrales de todo el mundo a explorar el potencial de las CBDC. En Europa, el Banco Central Europeo (BCE) ha estado estudiando activamente el futuro de un euro digital, y varios países, entre ellos Suecia y Dinamarca, también están explorando sus propias monedas digitales.

Las CBDC afirman ofrecer una serie de ventajas, como una mayor inclusión financiera, una reducción de costes para empresas y consumidores, y una mayor seguridad y eficiencia en el sistema de pagos.

Sin embargo, El Salvador bancarizó hasta el 70% de su población no bancarizada con la introducción de Bitcoin como moneda de curso lawful, mientras que países como Nigeria, Ghana y Kenia ya pueden recibir dinero de todo el mundo en un teléfono móvil o en una cuenta de trade de Bitcoin.

Además, la introducción de una nueva moneda digital entraña riesgos potenciales. James Dewar, socio de la solución para comerciantes de Bitcoin del Reino Unido Bridge2Bitcoin y director de Laser Eyes Cards, declaró a Noticias Blockchain que la «introducción de una CBDC presentaría en sí misma retos y riesgos diferentes a los de Bitcoin», ya que la CBDC requiere «confianza en terceros, Bancos Centrales y Gobiernos, para no abusar del suministro de la moneda».

“Este riesgo se aplica a nivel macro como lo hace hoy, pero es más preocupante con una CBDC sobre la capacidad de un gobierno o sus agencias para monitorear y censurar el gasto specific. Este es un gran riesgo para los derechos de libertad y propiedad dentro de nuestras sociedades”.

Plantea la pregunta: «Si bien podemos confiar en un gobierno u otro, ¿confiamos como ciudadanos este poder a todos los futuros gobiernos, sean del colour que sean?». Tony Yates, antiguo asesor del Banco de Inglaterra, se ha manifestado en contra de las CBDC. Coincidiendo con las concepts de Dewar, cuestionó las motivaciones que subyacen a la implantación mundial de las CBDC, calificándolas de «sospechosas».

Dewar prosiguió: «Es razonable que el gobierno explore la notion adecuadamente. En common, nos preocupa que pueda haber una presión política en el proceso que overlook o reste importancia a los riesgos para la sociedad de una CBDC».

También se cuestiona el aspecto «electronic» del dinero. El Reino Unido es cada vez más una sociedad digital basada en el efectivo: menos del 15% de los pagos se realizan con efectivo físico, según el Banco de Inglaterra, y hasta 23 millones de personas -aproximadamente un tercio de la población británica- no utilizaron efectivo en absoluto en 2021.

Scott le pregunta a la tesorería: «¿No tenemos ya una libra digital?»

«Desde la perspectiva del consumidor last, la libra es principalmente electronic en estos días, independientemente del mecanismo utilizado. Por lo tanto, una vez que hayan terminado sus etapas exploratorias, me encantaría ver una lista de los beneficios y las nuevas características que una CBDC traerá al público”.

Mientras tanto, Scott «seguirá centrándose en Bitcoin y en hacer un sistema global interoperable en el que todos puedan participar».

Dewar compartió que podría haber esperanza para Bitcoin y el gobierno del Reino Unido: «la descripción de las funciones señala que la aparición de dinero del sector privado (como Bitcoin) ofrece interesantes oportunidades para las empresas y los consumidores del Reino Unido, y en Bridge2Bitcoin estamos muy de acuerdo con ello». La CBDC del Banco de Inglaterra, por su diseño, estará disponible para los británicos, aunque no se ha fijado un calendario oficial.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto overall invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.