(Bloomberg) — La desaceleración de las salidas de dinero del Grayscale Bitcoin Rely on de 20 mil millones de dólares puede ayudar a frenar una caída de dos semanas en el token, según estrategas.

Lo más leído de Bloomberg

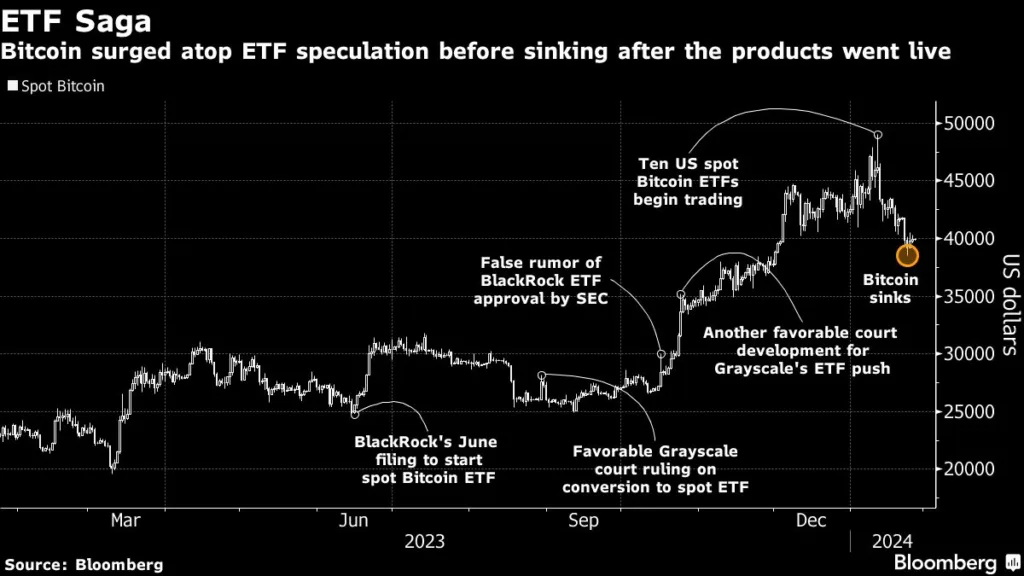

Alrededor de 4.800 millones de dólares han salido de la cartera de Bitcoin, de más de una década de antigüedad, la más grande del mundo, desde que se convirtió en un fondo cotizado en bolsa el 11 de enero, según muestran datos compilados por Bloomberg. Bitcoin ha perdido alrededor del 20% en el mismo período.

La conversión del fondo de un formato cerrado permitió a los inversores cerrar una operación de arbitraje preferred y provocó enajenaciones por parte del patrimonio de la bolsa FTX en quiebra. El ritmo diario de salidas de funds del vehículo, también conocido como GBTC, alcanzó un máximo de 641 millones de dólares el 22 de enero, pero se enfrió a 394 millones de dólares el 25 de enero.

«Estamos empezando a ver un patrón de reembolsos decrecientes de GBTC», escribió en una nota Sean Farrell, jefe de criptoestratega de Fundstrat Worldwide Advisors. «Ciertamente necesitaremos algunos días más de seguimiento, pero una simple desaceleración de este éxodo de activos bajo gestión serviría como un gran impulso para el mercado».

El fondo Grayscale comenzó a cotizar en su nuevo formato el mismo día en que otros nueve ETF place de Bitcoin, incluidos BlackRock Inc. y Fidelity Investments, debutaron en Estados Unidos. Esos fondos han atraído más de 5.000 millones de dólares, mientras que la entrada neta en los 10 ETF al contado en su conjunto asciende a unos 574 millones de dólares, según datos compilados por Bloomberg.

Leer más: Por qué el ETF de Bitcoin tardó tanto en llegar: QuickTake

Las acciones del vehículo Grayscale cayeron con un descuento sobre las tenencias subyacentes de Bitcoin de la cartera desde principios de 2021, cuando el producto estaba cerrado. Las unidades de ETF tienden a abrazar el valor liquidativo, por lo que la perspectiva de la conversión del fideicomiso llevó a los especuladores a apostar a que el descuento desaparecería, lo que efectivamente sucedió.

«La toma de ganancias de inversiones anteriores en GBTC, realizadas con un descuento sobre el valor liquidativo el año pasado, probablemente haya sido un importante impulsor detrás de la corrección de Bitcoin», escribieron en una nota estrategas de JPMorgan Chase & Co., incluido Nikolaos Panigirtzoglou. Esta toma de ganancias «debería quedar en gran medida atrás, limitando cualquier desventaja para Bitcoin a partir de ahora», añadió el equipo.

Volúmenes 'dominantes'

Grayscale Bitcoin Trust «ha estado dominando el volumen de operaciones y ya ha solidificado su papel como una verdadera herramienta de los mercados de capitales para la transferencia de riesgos en Bitcoin», dijo a principios de esta semana John Hoffman, director gerente de ventas y distribución de Grayscale Investments. Añadió que «la diversa foundation de accionistas de GBTC continuará implementando estrategias que impacten las entradas y salidas de funds».

Bitcoin subió casi un 160% el año pasado, superando a activos tradicionales como las acciones, en medio de expectativas de que los ETF al contado de EE. UU. catalizarían una adopción más amplia de la criptomoneda por parte de inversores institucionales e individuales.

El token ha estado retrocediendo desde principios de año y a la zaga de los mercados globales mientras los inversores esperan para ver si el revuelo se convierte en realidad. El grupo de ETF de Bitcoin al contado de EE. UU. tuvo el lanzamiento de ETF más exitoso de la historia, tanto por métricas de negociación como de flujo, según Bloomberg Intelligence.

Bitcoin alcanzó un máximo intradiario de 49.021 dólares el 11 de enero cuando los fondos se lanzaron antes de caer a un mínimo de 38.510 dólares a principios de esta semana. El activo electronic más grande se cotizaba a 40.098,32 dólares a las 11:19 am en Singapur el viernes. Estableció un récord de casi $ 69,000 durante la criptomanía de la era de la pandemia en 2021.

Lo más leído de Bloomberg Businessweek

©2024 Bloomberg LP