Wall Street logró salir ileso del Simposio de Jackson Hole (DJIA +0,73%; S&P 500 +0,67%; Nasdaq +0,94%), a pesar de la postura agresiva del presidente de la Reserva Federal, Jerome Powell, el viernes pasado. La opinión general puede ser que los participantes del mercado ya estaban descontando un resultado agresivo en el período previo a su discurso, lo que deja espacio para relajarse ante pequeñas sorpresas.

En su discurso, el presidente de la Reserva Federal destacó que el banco central de EE. UU. está preparado para aumentar aún más las tasas de interés si fuera necesario, y señaló que una economía resiliente conlleva riesgos de que la inflación pueda volver a acelerarse. Las expectativas de tipos tomaron esto como una señal de que había una subida adicional sobre la mesa, con las probabilidades de un aumento de tipos en noviembre (25 puntos básicos) aumentando al 48%, frente al 33% de hace una semana. Como resultado, los rendimientos de los bonos del Tesoro se reafirmaron, y los rendimientos a dos años retrocedieron para volver a probar su máximo de varios años en torno al nivel del 5,100%.

Esta semana la atención se centrará en una serie de datos macroeconómicos clave, como el informe de empleo de EE. UU. y los datos de inflación PCE, en los que la Fed querrá ver cifras más suaves en ambos frentes para tranquilizarse sobre el éxito de las actuales políticas restrictivas. Además, el volumen general de operaciones puede ser menor a medida que nos acercamos al fin de semana del Día del Trabajo en EE. UU., lo que podría desencadenar una mayor volatilidad.

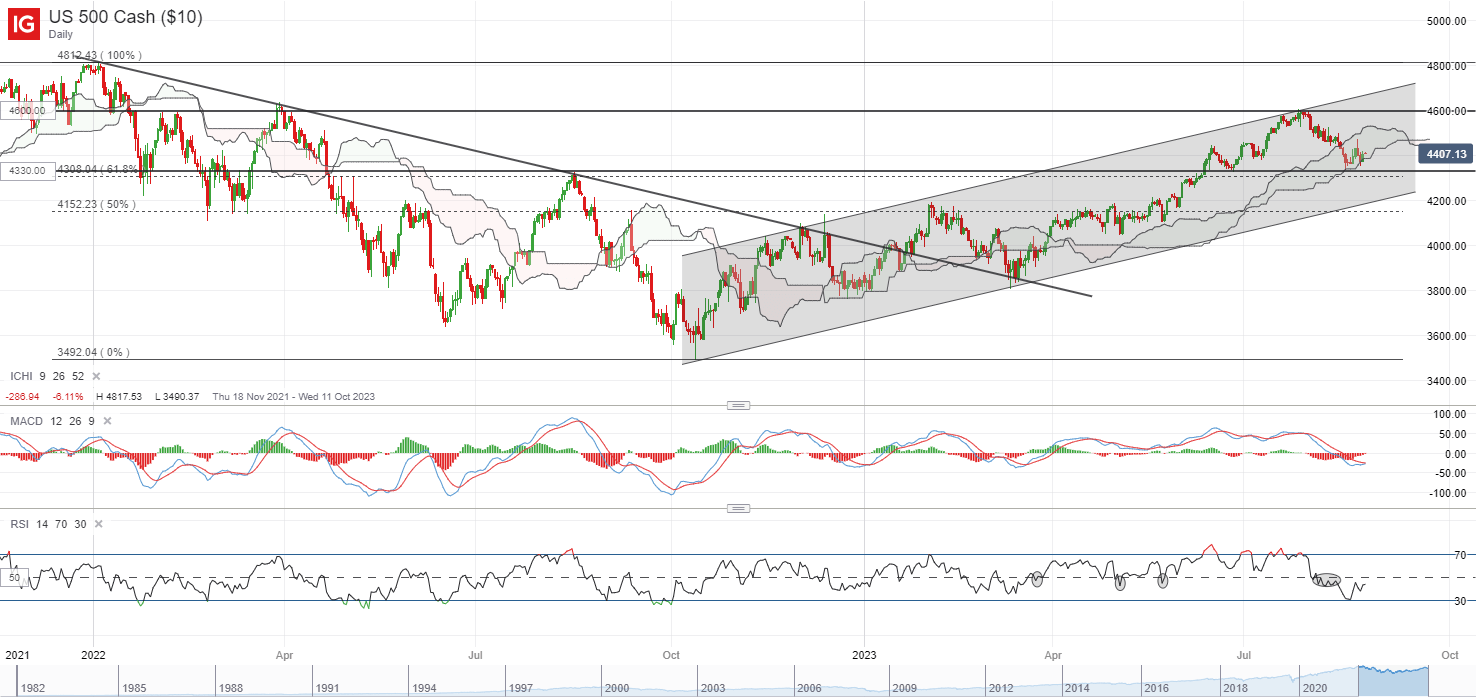

Por ahora, el S&P 500 está intentando reducir algunas pérdidas de su liquidación del jueves, después de acercarse al borde inferior de su soporte de la nube Ichimoku en el gráfico diario. El nivel de 4.330 puede ser un soporte inmediato para mantener, donde la línea de escote de una posible formación de cabeza y hombros coincide con su promedio móvil (MA) de 100 días. No defender este nivel podría allanar el camino para volver a probar el nivel de 4.150 a continuación. Es posible que todavía quede mucho por saber hasta dónde llegará el alivio a corto plazo, considerando que nos acercamos a septiembre, que tiende a ser el peor mes estacional para las acciones estadounidenses.

Fuente: gráficos de IG

Abierto de Asia

Las acciones asiáticas parecen encaminadas a una apertura positiva, con Nikkei +1,31%, ASX +0,47% y KOSPI +0,67% en el momento de escribir este artículo, aprovechando el traspaso positivo en Wall Street para obtener algo de alivio para comenzar la nueva semana. La atención clave en la región esta semana puede estar en los datos del índice mensual de precios al consumidor (IPC) de Australia el miércoles, seguidos por los datos del índice de gerentes de compras (PMI) de China el jueves.

Las acciones chinas volverán a ser el centro de atención, y las autoridades intervendrán para apoyar su mercado de valores con una reducción del impuesto de timbre sobre las operaciones bursátiles y un ritmo más lento de ofertas públicas iniciales. La ronda anterior de reducción del impuesto sobre las transacciones bursátiles en septiembre de 2008 se encontró con un movimiento inicial al alza, pero las ganancias duraron poco (duraron una semana) antes de que el índice CSI 300 finalmente alcanzara un nuevo mínimo. Por lo tanto, si bien la reciente medida puede provocar una reacción positiva en las acciones chinas en la sesión de hoy, aún puede ser necesaria una recuperación más sostenida de las condiciones económicas para reforzar la confianza de los inversores a largo plazo.

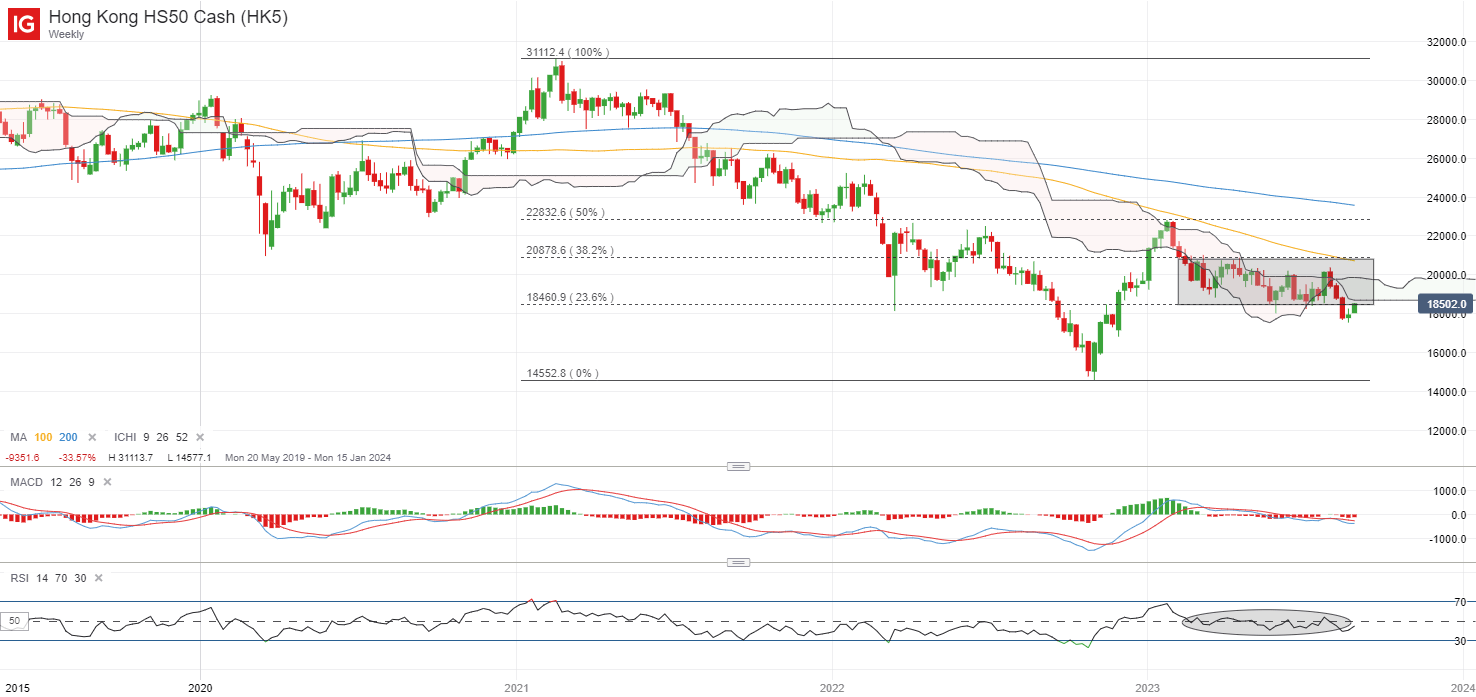

El reciente rebote en el índice Hang Seng ha hecho que el índice vuelva a probar el límite inferior de su zona de consolidación anterior en el gráfico semanal en el nivel de 18.500, que servirá como resistencia a superar a corto plazo. Por ahora se observa una formación de convergencia/divergencia del promedio móvil alcista (MACD) en el gráfico diario, pero los máximos y mínimos más bajos desde principios de año aún mantienen una tendencia general a la baja. Es posible que una mayor convicción para los compradores tenga que venir de un retroceso por encima del nivel psicológico de 20.000, donde se encuentra el borde superior de su resistencia a la nube Ichimoku en el gráfico semanal, que no ha logrado superar en tres ocasiones anteriores este año.

Fuente: gráficos de IG

En la lista de vigilancia: Precios del cobre Se avecina una prueba clave de confluencia de resistencia

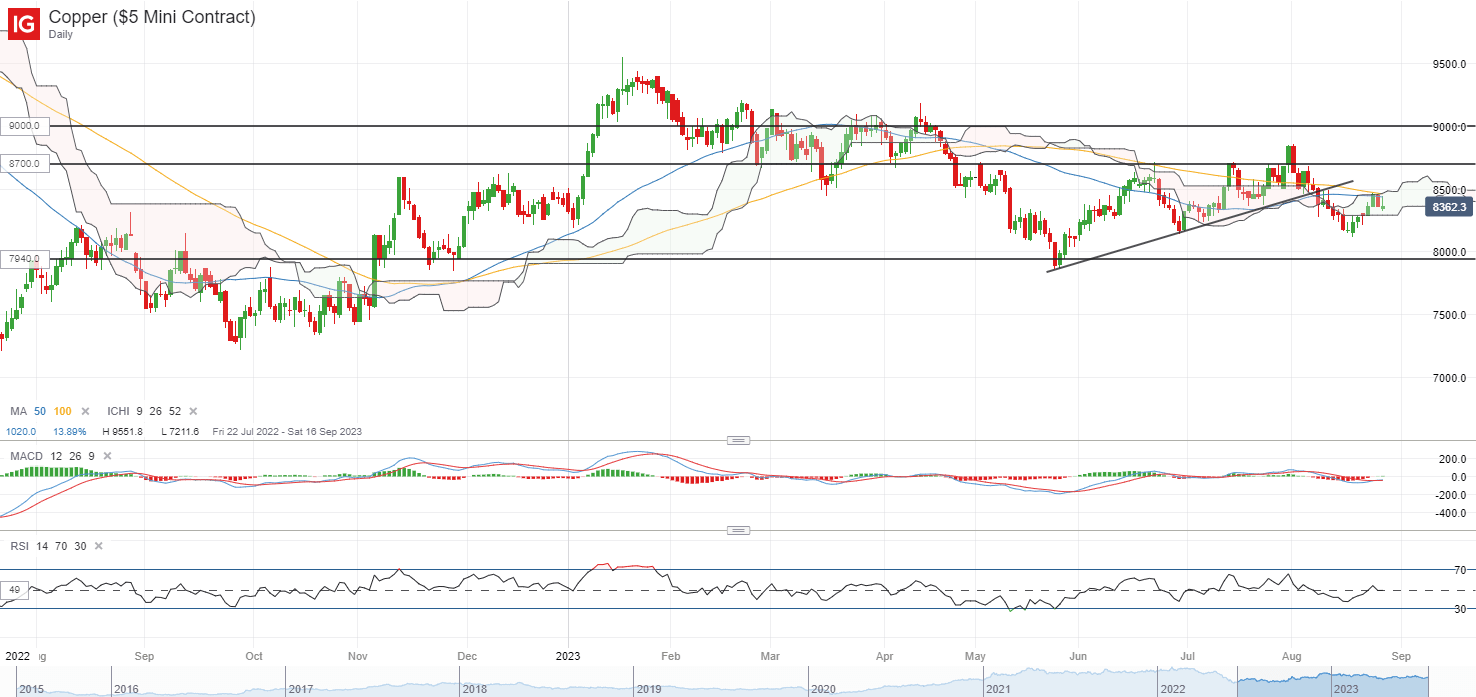

Los precios del cobre se han recuperado cerca de un 4% en las últimas dos semanas, pero ahora se enfrentan a una prueba clave de confluencia de resistencia en el nivel de 8.500 dólares EE.UU./tonelada. Aquí es donde una serie de líneas MA (MA de 50 días, MA de 100 días) se encuentran junto al borde superior de su nube Ichimoku en el gráfico diario. Superar este nivel podría dejar potencialmente a la vista el nivel de 8.700 USD/t.

En general, todavía existe cierta indecisión, con su índice de fuerza relativa (RSI) semanal rondando el nivel clave 50, mientras que su MACD semanal se mantiene plano. En el lado negativo, el nivel de 8.145 dólares/tonelada puede ser un soporte inmediato para mantener.

Fuente: gráficos de IG

Viernes: DJIA +0,73%; S&P 500 +0,67%; Nasdaq +0,94%, DAX +0,07%, FTSE +0,07%