La volatilidad puede ver rupturas de rango en los mercados, pero las tendencias pueden ser de corta duración

Al entrar en el segundo trimestre, el entorno macroeconómico de los mercados financieros se caracteriza por una inflación obstinadamente alta y una crisis bancaria en evolución. ¿Seguirá evolucionando la volatilidad?

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

Si bien están separados, están relacionados. Las condiciones monetarias ultralaxas de la era de la pandemia crearon circunstancias eso permitió una gran cantidad de capacidad excedente de liquidez. Eso condujo a la creación de presiones sobre los precios y una disponibilidad excesiva de capital que permitió la asunción de riesgos que, de otro modo, habrían sido desafiados por el mercado.

El problema de la inflación está bien documentado, pero la crisis bancaria que se desarrolla ha creado incertidumbre en torno a la viabilidad de algunas instituciones. Los bancos que han quebrado hasta ahora lo han hecho por dos razones diferentes. El primero es la mala gestión de sus balances que vieron un descalce en activos y pasivos. Silvergate Bank, SVB Financial y Signature Bank podrían estar en esta categoría. El segundo son los balances débiles que quedan expuestos cuando las condiciones financieras se endurecen para hacer que el capital sea más difícil de obtener y más caro. Credit Suisse y Republic Bank podrían estar en esta categoría.

Cuántos más colapsos inminentes podría haber es el gran ‘desconocido conocido’. Al observar los índices bursátiles y el tipo de cambio, las tendencias largas y prolongadas que prevalecieron durante la era de la pandemia parecen haber terminado por ahora.

Recomendado por Daniel McCarthy

Forex para principiantes

Sin embargo, la volatilidad elevada de esta incertidumbre se puede ver en varias clases de activos. Este escenario ha visto cómo los rangos se acumulan con el tiempo y, a menudo, se rompen hacia un lado antes de establecer un nuevo rango o retroceder dentro del rango anterior.

En este tipo de condiciones comerciales, las rupturas falsas podrían generar una oportunidad. Este tipo de operación requiere una sólida gestión de riesgos y generalmente se caracteriza por tamaños de posición más pequeños y parámetros de stop loss más amplios para permitir un exceso de volatilidad cuando los mercados rompen el rango.

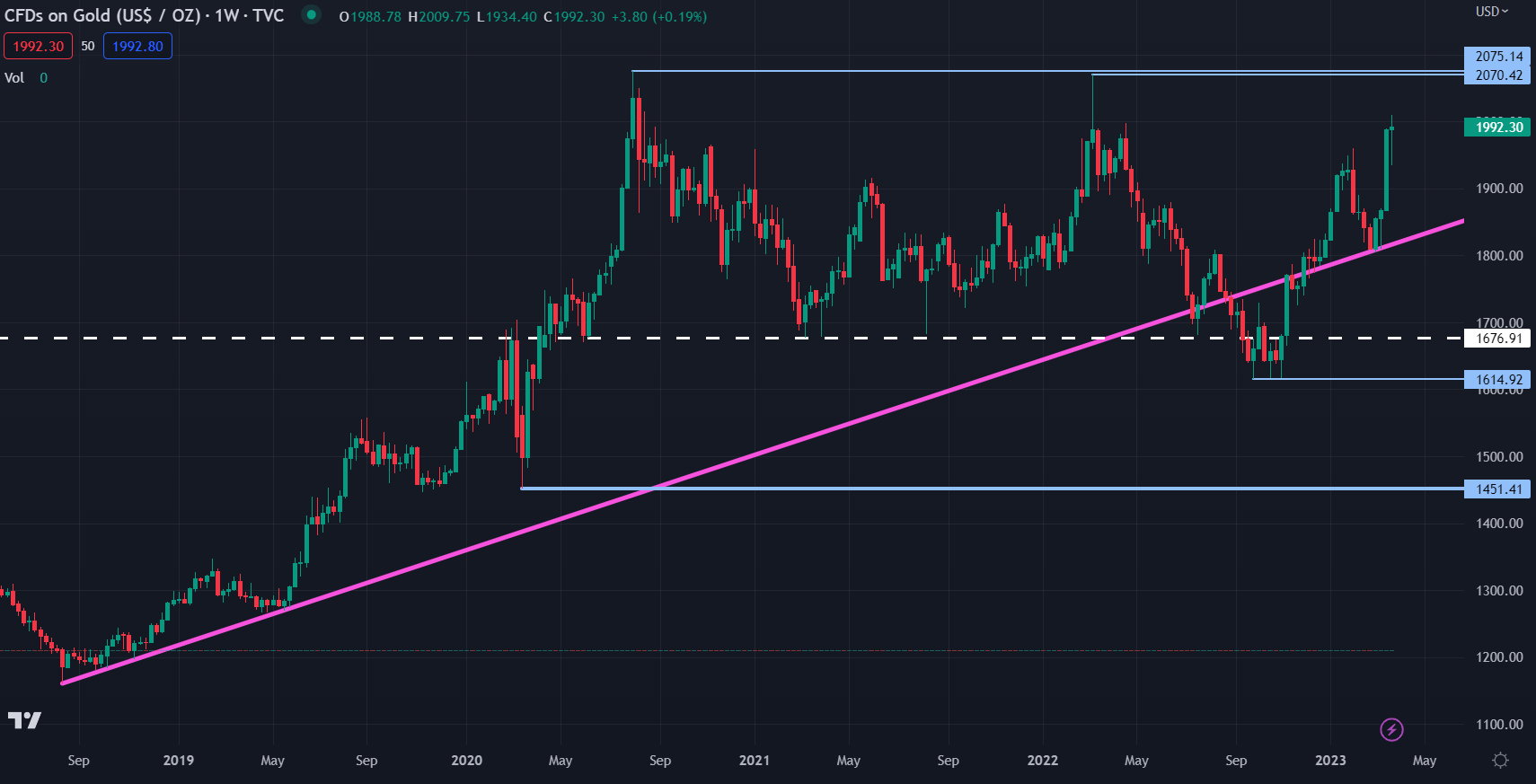

Un ejemplo de este tipo de mercado es el oro. Ha estado en un amplio rango de 1615 a 2075 durante casi 3 años. Rompió por debajo de una línea de tendencia ascendente y luego rompió por debajo del mínimo anterior del rango en 1.677. Hizo un nuevo mínimo en 1.615 en septiembre del año pasado antes de recuperarse dentro del rango.

Esta acción del precio es difícil de negociar, ya que muchos límites de pérdidas se eliminaron a la baja y no estaba claro si se estaba estableciendo un nuevo rango o no.

Mirando la parte superior, el pico en agosto de 2020 de 2075 no pudo ser eclipsado en el repunte de marzo de 2022. Esto hizo una formación de doble techo.

El precio actual se dirige hacia ese máximo y esto puede presentar una oportunidad. Si vende cerca de los picos anteriores. Un tamaño de posición pequeño puede permitir un nivel de stop loss más alto en caso de una ruptura falsa.

Cabe señalar, sin embargo, que el rendimiento pasado no es indicativo de resultados futuros.

CARTA DE ORO

Gráfico creado en TradingView

— Escrito por Daniel McCarthy, estratega de DailyFX.com

Póngase en contacto con Daniel a través de @DanMcCathyFX en Twitter