La siguiente es una publicación invitada de Shane Neagle, editor en jefe de The Tokenist.

Bitcoin impulsó el ámbito de la innovación financiera en muchas direcciones. Como libro de contabilidad digital distribuido, abrió espacio para la transparencia y ofreció una alternativa viable a la banca. Basándose en su algoritmo de prueba de trabajo, Bitcoin estableció la escasez digital. Digital pero todavía anclado al mundo físico de los activos de hardware y los requisitos energéticos.

Todo esto siendo de código abierto. Y la naturaleza de código abierto de Bitcoin dio lugar a más de cien bifurcaciones duras. Se trata de libros de contabilidad que se rigen por conjuntos de reglas diferentes, hasta el punto de que son incompatibles con bloques anteriores, lo que da lugar a una nueva versión de blockchain.

Cuando se crea un nuevo hard fork, impulsado por diferentes visiones del dinero e incentivos P2P, nace una nueva versión de Bitcoin. Por capitalización de mercado, las más grandes son Bitcoin Cash (BCH), Bitcoin SV (BSV), Bitcoin XT (BTCXT) y Bitcoin Gold (BTG). Aunque ninguno de ellos se acerca siquiera a la enorme capitalización de mercado de Bitcoin (BTC) de 1,47 billones de dólares, han inyectado muchas ideas que son relevantes para el futuro de Bitcoin.

¿De qué se tratan las bifurcaciones de Bitcoin?

Desde el inicio del lanzamiento de la red principal de Bitcoin en enero de 2009, con el primer bloque génesis minado, se hizo evidente que se tendrían que realizar cambios para que Bitcoin Un sistema de efectivo electrónico de igual a igual como pretendía originalmente Satoshi Nakamoto.

Para que ese tipo de visión funcione en el mundo de los pagos en línea casi instantáneos, la red de Bitcoin tendría que funcionar a la par de las redes Visa o Mastercard. El problema es que esas redes dependen de bases de datos centralizadas (libros de contabilidad), como VisaNet, que enfatizan la eficiencia en el procesamiento de transacciones por encima de todo.

Al fin y al cabo, como intermediario monetario entre bancos, a Visa no le preocupa ningún tipo de soberanía financiera, a diferencia de la visión de Bitcoin.

Pero, ¿cómo sería posible eso con una red informática descentralizada? Para seguir siéndolo, cada transacción debe ser verificada por otros nodos para llegar al consenso de prueba de trabajo. El rendimiento actual de Bitcoin es de alrededor de 7 transacciones por segundo, ya que se necesitan 10 minutos para confirmar cada bloque lleno de transacciones (3.347 transacciones por bloque en la actualidad).

Hay varias implicaciones de este enfoque para la gestión del libro mayor:

- Con el aumento de las transacciones, las tarifas de transacción de Bitcoin aumentan. Los mineros de Bitcoin inyectan esta fricción porque pueden establecer el nuevo nivel de prioridad de tarifas en el espacio disponible en mempool de Bitcoina medida que aumenta la demanda de la red minera de Bitcoin.

- Si la popularidad de Bitcoin aumenta las tarifas de transacción, convierte a Bitcoin en un pobre sustituto del «dinero diario», que idealmente debería tener una fricción mínima para ser adoptado a escala masiva.

- Si se implementa la solución obvia de aumentar el tamaño de los bloques de transacciones, la red Bitcoin se volvería más centralizada porque se requeriría más computación y almacenamiento para procesar las transacciones.

En otras palabras, las bifurcaciones duras de Bitcoin se han preocupado principalmente por el acto de equilibrio del tamaño de los bloques. Por ejemplo, cuando Mike Hearn lanzó Bitcoin XT como una bifurcación de Bitcoin Core en agosto de 2015, se suponía que esta versión de Bitcoin aumentaría el tamaño del bloque de 1 MB a eventualmente 8 MB, lo que podría duplicarse cada dos años.

Si echamos un vistazo a otras bifurcaciones duras de Bitcoin, vemos un patrón de falla similar.

¿Cómo se crean las bifurcaciones duras?

Las bifurcaciones duras de Bitcoin se crean mediante la introducción de nuevas propuestas de mejora de Bitcoin (BIP). Además de las correcciones de errores, son la base para nuevas funciones. Sin embargo, esas nuevas características se implementan sólo si se alcanza un umbral de activación, lo que constituye ~95% de soporte para mineros.

Efectivamente, los últimos 2.016 bloques (aproximadamente dos semanas de minería) tendrían que indicar su apoyo para que se implemente un nuevo BIP.

Cuando Mike Hearn y Gavin Anderson presentaron su BIP 101 propuesta para aumentar el tamaño máximo de bloque, de 1 MB a 8 MB, no logró superar el umbral de activación. Esto causó cierta controversia ya que Hearn declaró que «Bitcoin ha fallado», pero solo falló su BIP 101. El hard fork resultante, Bitcoin XT, es la versión abortada.

Bifurcaciones como estas conducen a nuevas monedas, a diferencia de las fichas – estos últimos a menudo se crean en cadenas de bloques preexistentes. A su vez, fue Bitcoin Classic (BXC) el que posteriormente surgió de Bitcoin XT, ya que el tamaño del bloque se revirtió de los 8 MB de XT a 2 MB. Una vez más, esto muestra que las bifurcaciones duras de Bitcoin manifiestan el acto de equilibrio del tamaño de los bloques.

De estas «guerras de bloques», Bitcoin Cash (BCH) también surgió en agosto de 2017, y finalmente aumentó el tamaño del bloque a 32 MB. De todos los hard fork, BCH sigue siendo el más exitoso, actualmente con una capitalización de mercado de 7,26 mil millones de dólares.

Incluso estas divisiones moderadamente exitosas tienen sus propias bifurcaciones. El empresario australiano Craig Wright presentó una bifurcación de BCH llamada Bitcoin Satoshi Vision (BSV) un año después, en noviembre de 2018. Afirmando ser la persona detrás del seudónimo de Satoshi Nakamoto, más tarde se reveló como un fraude en el Tribunal Superior del Reino Unido, habiendo aprovechado extensamente falsificación y tácticas de lawfare contra los críticos.

Forjado en el crisol de la adversidad

Dado que Gavin Anderson fue alguna vez un miembro clave de Bitcoin Core, el marco principal de Bitcoin, es justo decir que incluso las contribuciones BIP fallidas en forma de bifurcaciones duras cumplen su propósito.

Aunque Block Size Wars terminó del lado de los «pequeños bloqueadores», el debate controvertido resultó en la implementación de Segregated Witness (SegWit) como una bifurcación suave, que se activó en el bloque 477,120 en agosto de 2017.

A través de los BIP 91, 141 y 148, SegWit hizo que las transacciones de Bitcoin fueran más eficientes al segregar los metadatos testigo de la transacción principal. Esto efectivamente aumentó el tamaño del bloque al introducir el peso del bloque, lo que permitió 4 veces más transacciones por bloque.

Lo más importante es que SegWit allanó el camino para la propia solución de escalado de capa 2 de Bitcoin, Lightning Network, porque permitió las firmas Schnorr. Estos no sólo hacen posible tener pagos atómicos de múltiples rutas (AMPERIO) para LN, que divide los pagos grandes en bits pequeños, pero minimizan la huella de datos en la cadena con firmas más pequeñas y más eficientes.

La función AMP también permite a los usuarios optimizar el enrutamiento de pagos a través de los canales de LN, ya que el pagador sólo necesita conocer la clave pública del destinatario. En última instancia, lo que comenzó como una serie de bifurcaciones duras de Bitcoin, de las cuales la mayoría no logró ganar terreno, facilitó otro tipo de escalamiento de Bitcoin.

El escalamiento sin fricciones permitido por LN, combinado con contratos inteligentes, puede incluso conducir a contratos de futuros indirectamente, ya que requerirían tanta velocidad y mayor liquidez. Incluso el Banco de la Reserva Federal de Cleveland reconoció que Lightning Network acerca a Bitcoin al «dinero diario» en el papel noble The Lightning Network: convertir Bitcoin en dinero.

“Nuestros hallazgos sugieren que los beneficios de compensación fuera de la cadena de Lightning Network pueden ayudar a Bitcoin a escalar y funcionar mejor como medio de pago. La centralización de Lightning Network no parece hacerla mucho más eficiente, aunque puede aumentar la proporción de transacciones con tarifas bajas”.

En el ámbito de los pagos, es probable que los hard forks especializados encuentren su nicho. Siempre hay una necesidad de estar en línea factoraje de facturas u obtener crédito comercial para pequeñas y medianas empresas (PYMES).

Pero el hecho de que Bitcoin se mantuviera con un tamaño de bloque conservador mientras agregaba LN como solución de escalamiento no es tan sorprendente en retrospectiva.

Riesgos de seguridad y vulnerabilidades de la red

En las etapas iniciales del desarrollo y adopción de Bitcoin, como novedad monetaria importante, era vital mantener un enfoque conservador. Si el público quiere percibir a Bitcoin como dinero sólido, tiene que mantener sus características centrales, sin ánimo de hacer ningún juego de palabras.

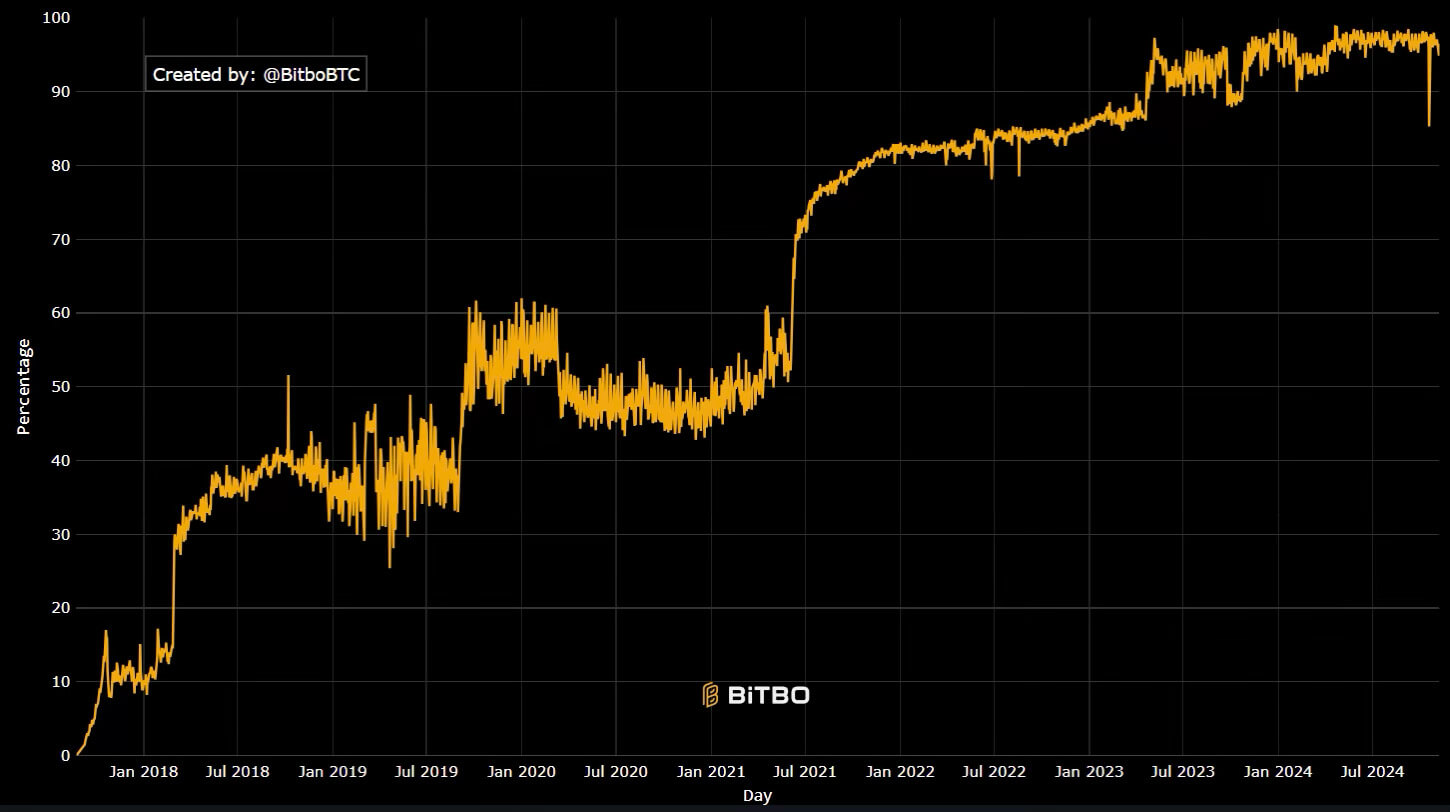

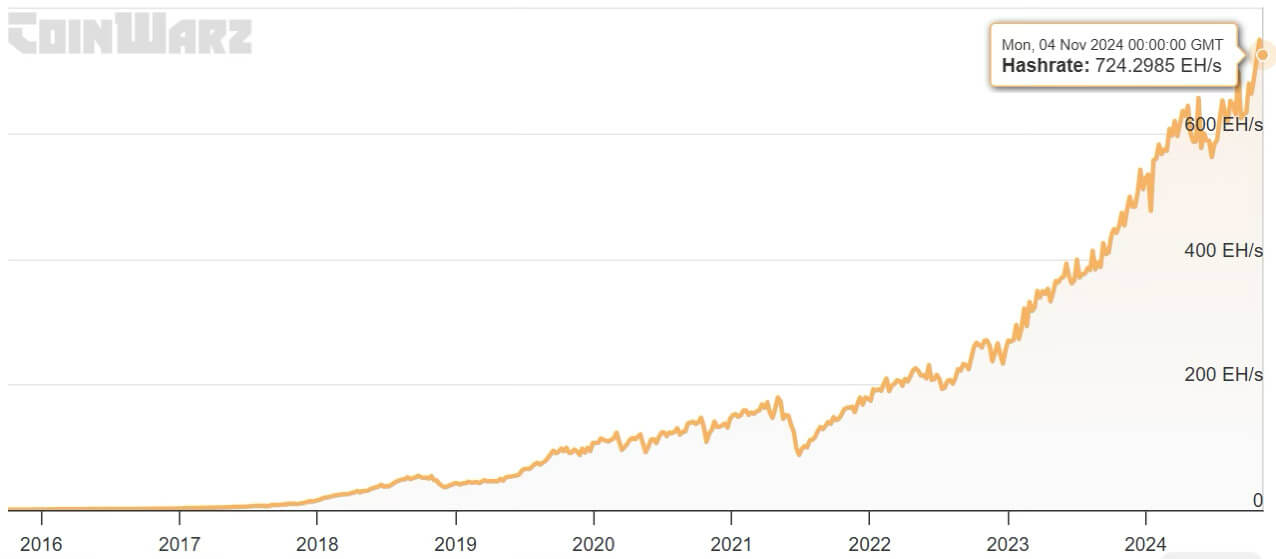

De manera inherente, al diluir el poder de la tasa de hash, las bifurcaciones duras introducen una vulnerabilidad de seguridad. El valor subyacente de Bitcoin proviene del poder de la tasa de hash de la red minera. Es la medida de los cálculos necesarios para que las plataformas mineras resuelvan acertijos criptográficos y agreguen un bloque de transacción válido, a cambio de BTC como recompensa del bloque.

Durante esta competencia minera, aquellos con mayor hashrate tienen mayores posibilidades de ganar BTC. Y a medida que se agrega más potencia informática a la red, la dificultad de la red de Bitcoin se ajusta automáticamente cada 2.016 bloques, o alrededor de dos semanas.

Por el contrario, una caída en el poder de la tasa de hash haría más probable que un 51% ataque a la red intentar tener éxito. Una nueva bifurcación dura no sólo desviaría potencia informática, sino que esta divergencia y dilución crearía un mayor estado de riesgo durante el lanzamiento de la nueva versión.

Lo que esto significa es que los mineros de Bitcoin están predispuestos hacia la seguridad de la red por encima de la innovación.

Después de todo, incluso si hubiera un solo caso publicitado de un hackeo exitoso de la red Bitcoin, esto serviría como una fuerza desinfladora de valor a perpetuidad. Y si eso sucede, cualquier innovación pasaría a un segundo plano. En consecuencia, el hashrate de Bitcoin solo tiene una trayectoria: hacia arriba.

En este momento, la potencia informática de la red principal de Bitcoin es tan abundante que incluso una caída severa del precio de BTC no representaría una vulnerabilidad. En tal escenario, es posible que algunas operaciones mineras podrían salir de la red debido a pérdidas, terminando así bajando la dificultad minera.

Pero debido al enfoque conservador previo y al sesgo hacia la seguridad, la red Bitcoin lo resistiría.

Volatilidad del mercado y sentimiento de los inversores

Hace siete años, el mencionado Bitcoin Cash (BCH) tuvo su precio más alto de todos los tiempos de $4,355, como el lanzamiento de hard fork más exitoso. Tras su lanzamiento en agosto de 2017, el pico se produjo a finales de ese año. Siguiendo el destino de muchas altcoins, junto con Bitcoin SV, el patrón resulta familiar:

- Impulso especulativo inicial.

- Picos de precios más lejanos y cada vez más bajos que los anteriores.

En particular, durante el período de aumento de la oferta monetaria M2 de +6 billones de dólares por parte de la Reserva Federal en 2020 y 2021, junto con los controles de estímulo, ambas bifurcaciones duras reflejaron ese pico. Pero después de que se cerró el grifo de liquidez con el inicio del ciclo de subidas de tipos de interés en marzo de 2022, BSV y BCH volvieron a territorio de alta aversión al riesgo.

Esto tiene sentido considerando los siguientes factores:

- En total, hay una cantidad limitada de capital para todos.

- Hay incluso menos capital en la criptoesfera.

- Como novedad monetaria digital, las criptomonedas se perciben como más riesgosas que las acciones.

En consecuencia, el beneficiario de la mayor parte del capital iría a la criptomoneda original y más segura: Bitcoin.

Conclusión

A medida que este patrón de valoración se vuelve más evidente, es extremadamente improbable que las futuras bifurcaciones duras de Bitcoin, o las existentes, ganen terreno sobre Bitcoin. A los ojos de los inversores, las altcoins se yuxtaponen a las acciones que se basan en empresas con activos duros y ganancias.

El Bitcoin original es la excepción aquí, precisamente debido a su vasta red informática que pone en juego activos duros. Aunque las bifurcaciones duras intentaron hacer lo mismo, palidecen en comparación, lo que las equipara con las altcoins genéricas de prueba de participación.

Dentro de ese ecosistema, pesos pesados como ethereum se han convertido en el centro de gravedad del capital. En el mejor de los casos, las bifurcaciones duras de Bitcoin podrían recibir un aumento momentáneo de precios, debido a su menor capitalización de mercado en comparación con Bitcoin. Esto tiene un potencial especulativo para obtener ganancias, pero lo mismo ocurre con el ecosistema de altcoins en su conjunto.