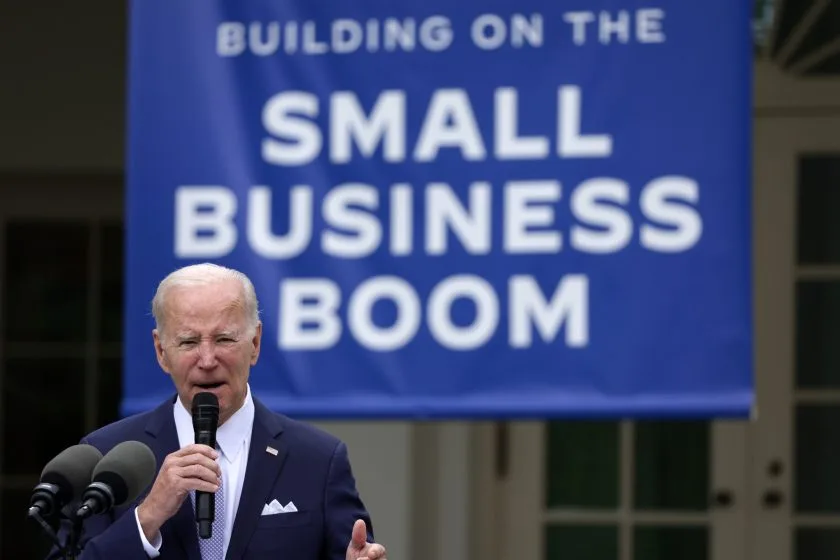

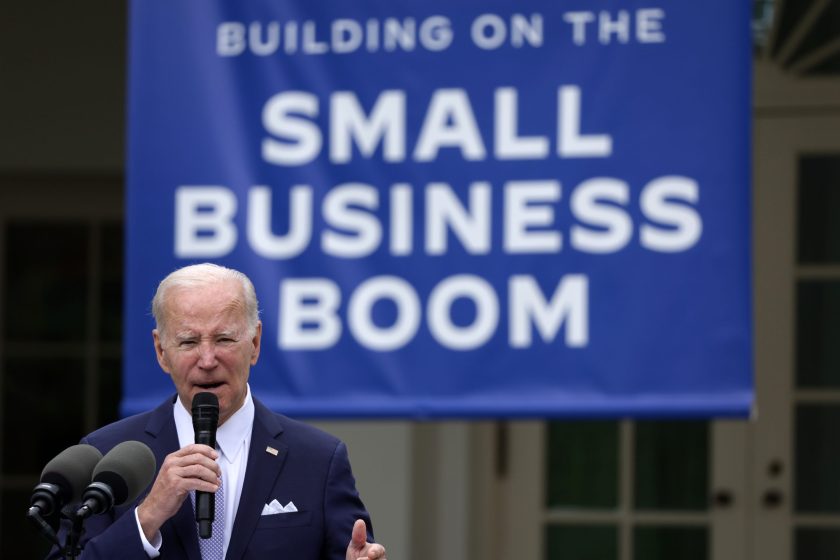

El presidente Joe Biden habla durante un evento en el jardín de rosas para conmemorar la Semana Nacional de las Pequeñas Empresas el 1 de mayo.Alex Wong – Getty Illustrations or photos

Obtener financiación para una pequeña empresa en Estados Unidos es muy diferente a lo que period antes. Históricamente, los propietarios de pequeñas empresas tenían dos opciones principales: atraer inversores o solicitar préstamos a los bancos. Sin embargo, el panorama crediticio ha cambiado y un número creciente de propietarios de pequeñas empresas están explorando una fuente alternativa de funds: el crédito privado.

El crédito privado se refiere a préstamos otorgados por instituciones no bancarias a empresas. Sólo en la última década, el sector crediticio privado ha sido testigo de un impresionante aumento de 400.000 millones de dólares a 1 billón de dólares en activos. Algunas de las firmas de money privado más grandes están ampliando sus operaciones de crédito privado, y inversionistas que van desde fondos de pensiones hasta oficinas familiares están haciendo mayores inversiones en esta clase de activos.

Si bien el atractivo ha aumentado, el crédito privado no es exactamente un recién llegado al mundo financiero. Desde finales de la década de 1970, las pequeñas y medianas empresas han recurrido al crédito privado, a menudo cuando no cumplían los requisitos para recibir préstamos de los bancos tradicionales o necesitaban funds más allá del que los bancos podían proporcionar.

He escuchado a propietarios de pequeñas empresas hablar de cómo el crédito privado tiene un impacto positivo en sus empresas, trabajadores y comunidades. Por poner sólo un ejemplo, el fundador y director ejecutivo de una empresa de educación infantil me dijo recientemente que el crédito privado les ha permitido ofrecer a sus empleados mejores seguros médicos, seguridad de jubilación y otros beneficios.

También le ha dado acceso a expertos que le han brindado orientación sobre cómo escalar y afrontar los desafíos empresariales. “[Business owners are] Estamos hambrientos de tener alguien con quien conversar sobre cómo mejorar y cómo mejorar nuestras operaciones. Esto es ciertamente lo que el crédito privado y nuestros socios nos han brindado la oportunidad de hacer”, afirmó.

Tanto las empresas como los inversores han mostrado un interés creciente y el impacto es claro. Solo en 2022, EY estima que el crédito privado respaldó aproximadamente 1,6 millones de puestos de trabajo, aportando 137 mil millones de dólares en salarios y beneficios y generando 224 mil millones de dólares para el PIB. Las pequeñas empresas de los 50 estados se benefician del crédito privado. Es importante destacar que la mayoría son pequeñas empresas con ingresos inferiores a 100 millones de dólares.

No sorprende que, como ocurre con cualquier sector en auge, a medida que crece la industria del crédito privado, también lo hacen los llamados a una mayor regulación. En este caso, es esencial considerar el entorno real y el impacto más amplio de la sobrerregulación de la industria en las pequeñas empresas.

Algunos críticos quieren someter a los prestamistas privados a requisitos y regulaciones acordes con los de los bancos. Estas llamadas equivocadas no tienen en cuenta las principales diferencias entre el crédito privado y los préstamos bancarios tradicionales, en specific el hecho de que los prestamistas privados no utilizan los depósitos de los clientes. para hacer préstamos bancarios. Además, los prestamistas privados adoptan varias características de reducción de riesgos que son inherentes al modelo de negocio del crédito privado.

En individual, los inversores comprometen fondos a largo plazo y no pueden retirar rápidamente sus inversiones de una vez, por lo que no hay “riesgo de ejecución” en el crédito privado. Esta es en parte la razón por la que la reciente decisión de la Reserva Federal Informe de Estabilidad Financiera avaló la estabilidad del sector, afirmando que «las vulnerabilidades de estabilidad financiera que plantean los fondos de crédito privados parecen limitadas». Investigadores de la Junta de Gobernadores de la Reserva Federal también descubrieron recientemente que los préstamos respaldados por money privado tienen un menor riesgo crediticio en comparación con préstamos comparables no respaldados por PE.

Las empresas de capital privado y de crédito están debidamente reguladas por la Comisión de Bolsa y Valores de Estados Unidos (SEC). Las empresas de crédito privadas, generalmente entre otros requisitos, están sujetas a registro ante la SEC, exámenes in situ de la SEC, programas integrales de cumplimiento y presentación de informes periódicos de información comercial y de activos al gobierno.

Los funcionarios electos de ambos partidos probablemente estén de acuerdo en que el crédito privado es un recurso esencial para las pequeñas empresas estadounidenses. Las pequeñas empresas necesitan más acceso al cash, no menos. Washington debería aceptar las formas en que la industria les está proporcionando estabilidad financiera y fomentar este flujo de cash de los inversores a las empresas estadounidenses. Las políticas deben brindar acceso al crédito, no imponer reglas y barreras innecesarias.

El consenso entre muchos en el sector financiero es claro: el sistema, tal como está, está cumpliendo el propósito previsto. Los bancos siguen concediendo préstamos. Mientras tanto, los inversores privados en crédito están otorgando préstamos a empresas que no califican para esos préstamos o necesitan apoyo adicional. Este sector no es simplemente una forma alternativa de inversión para las pequeñas empresas: es elementary para su estabilidad y capacidad de crecimiento.

Drew Maloney es el presidente y director ejecutivo del American Investment Council (AIC), la organización líder en defensa y recursos establecida para desarrollar y proporcionar información sobre la industria de inversión privada y sus contribuciones al crecimiento a largo plazo de la economía estadounidense y la seguridad de la jubilación. de trabajadores americanos.

Más comentarios de lectura obligada publicados por Fortuna:

Las opiniones expresadas en los comentarios de Fortune.com son únicamente los puntos de vista de sus autores y no reflejan necesariamente las opiniones y creencias de Fortuna.