El cash de trabajo es el alma de empresas de todos los tamaños, y para aquellas empresas que recién comienzan, el acceso al financiamiento puede significar la diferencia entre el estancamiento o la capacidad de crecer.

La falta de fuentes de financiación limita la capacidad de las empresas para emprender planes de expansión y, en ocasiones, dificulta el desarrollo de sus actividades diarias. Esta vulnerabilidad es mayor entre las pequeñas y medianas empresas (PYMES) y aquellos sectores con poco o ningún acceso a financiación fácilmente disponible.

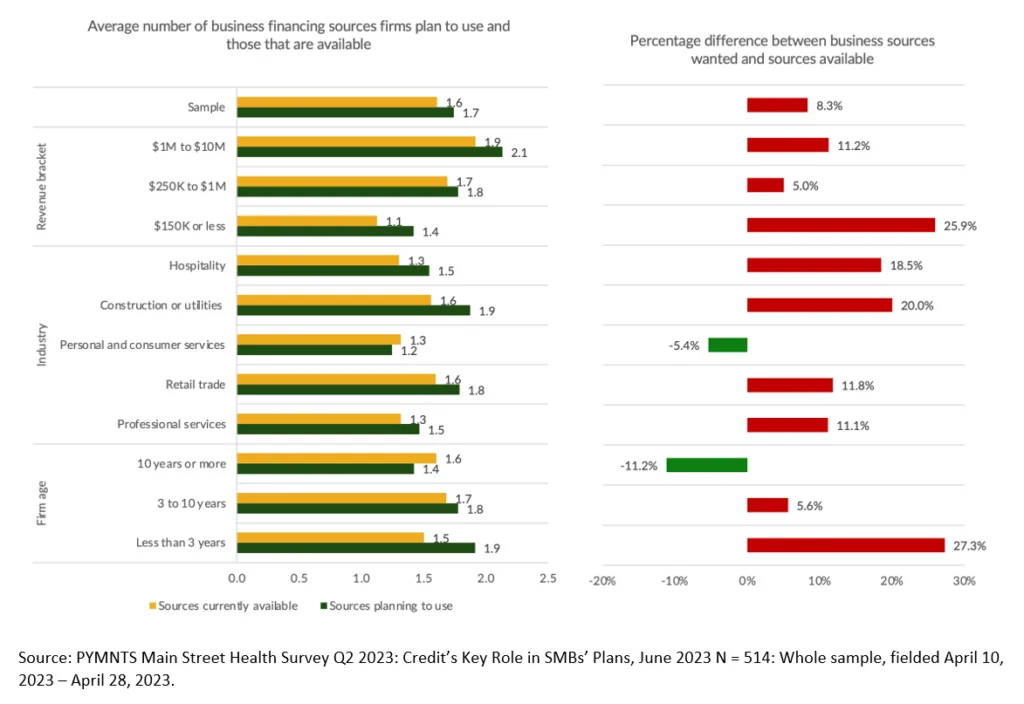

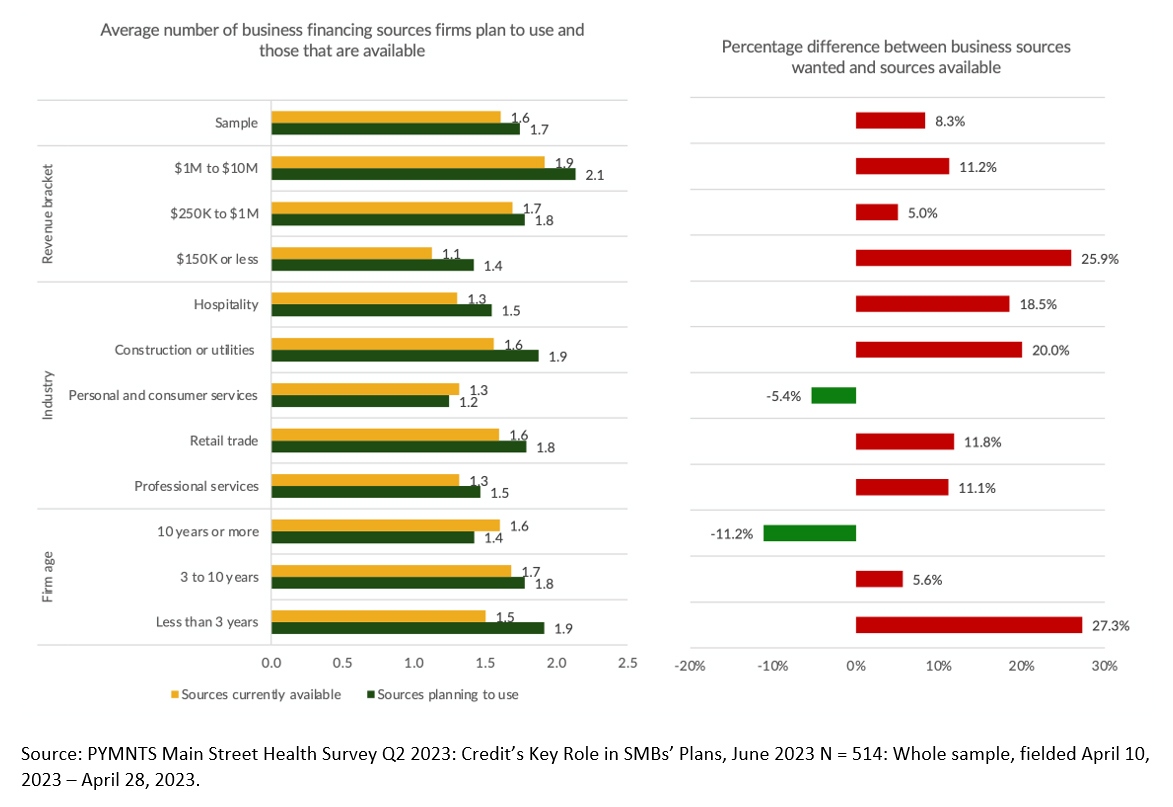

Disponibilidad de financiamiento por segmento

De acuerdo a PYMNTS Investigación de inteligenciaEl número de fuentes de financiación que las PYMES necesitan para gestionar sus negocios es mayor que el de las disponibles. Esta falta de financiación es especialmente preocupante en algunos segmentos empresariales específicos, siendo las empresas jóvenes y más pequeñas las más gravemente afectadas.

Por ejemplo, aquellas empresas con menos de tres años de actividad y aquellas con menos de 150.000 dólares de ingresos quieren un 26% más de financiación de la que está disponible. Estas empresas suelen tener ratios crediticios más bajos, lo que dificulta el acceso a fuentes de financiación.

Otros sectores con dificultades para satisfacer sus necesidades financieras son la construcción y los servicios públicos. En ambos casos, las empresas de construcción y servicios públicos suelen necesitar una mayor inversión de capital que otras industrias debido a la propia naturaleza de su negocio. Esto significa financiamiento, y hay una diferencia del 20% entre las fuentes de financiamiento buscadas y las disponibles en este segmento.

Esta proporción es del 18% en el sector hotelero, más del doble del promedio general, pero aún por detrás de la construcción o los servicios públicos. Sin embargo, la falta de financiación en este sector puede ser especialmente perjudicial en comparación con otros. El panorama empresarial hotelero está compuesto por una gran mayoría de pequeñas empresas, muchas de las cuales han sufrido importantes recortes en ventas y rentabilidad durante los últimos años. Como resultado, muchos de ellos permanecieron en una situación financiera débil y la falta de fuentes de financiamiento para administrar sus negocios diarios los hizo más vulnerables en tiempos de incertidumbre económica.

Fuentes financieras alternativas

Muchas empresas buscan fuentes alternativas para llenar estos vacíos de falta de financiamiento. Para ser más específicos, casi una cuarta parte de las PYMES ha utilizado tarjetas de crédito personales para financiar su negocio, y más del 15% ha apalancado préstamos personales de un banco para afrontar contingencias comerciales. Cuando sólo el 18% de las empresas, en promedio, tienen efectivo equivalente a 60 días de ingresos y la falta de fuentes financieras empresariales es limitada, las fuentes personales se convierten en la única alternativa.

Acerca de los números

“Major Road Health and fitness, segundo trimestre de 2023: el papel clave del crédito en los planes de las pymes” es una serie de investigación colaborativa entre PYMNTS Intelligence y Enigma. Esta edición examina la disponibilidad de opciones de financiamiento para las PYMES, que son consideradas las fuentes preferidas por las PYMES principales para ayudarlas a administrar sus negocios, cubriendo tanto los gastos esperados como los inesperados.