Matt Sayles/CBS/Paramount/Viacom

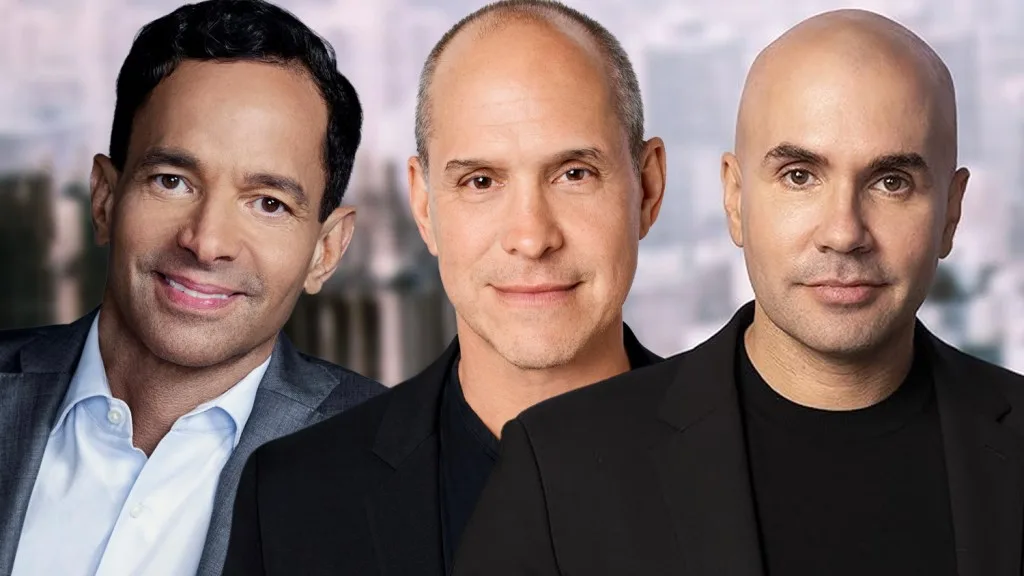

Tras la noticia de esta noche sobre el acuerdo de 8.000 millones de dólares de Skydance Media para hacerse con Paramount International, la real troika de codirectores ejecutivos formada por Brian Robbins, George Cheeks y Chris McCarthy emitió un comunicado al own en el que decía que «hasta que se cierre la transacción, todo seguirá igual». No se espera que la transacción se cierre hasta la primera mitad de 2025 debido a las aprobaciones regulatorias.

Si bien aún está por determinarse quién de la tríada continúa en el nuevo Paramount propiedad de Skydance, lo que se confirmó esta noche fue que David Ellison de Skydance Media será el nuevo presidente y director ejecutivo del nuevo conglomerado con el ex jefe de NBCUniversal Jeff Shell actuando como presidente.

En la nota a los empleados de Shari Redstone, accionista controladora de Paramount Global, ella habló de la troika diciendo: «Creo que todos podemos estar de acuerdo en sus enormes contribuciones a esta empresa», al tiempo que explicaba por qué la empresa tomó la dirección de una troika de directores ejecutivos, al mismo tiempo que period cortejada por Skydance.

“Al mismo tiempo, como ustedes saben, nuestro Directorio se ha centrado en garantizar que estemos aprovechando todas las oportunidades para posicionar mejor a la Compañía para el futuro y maximizar la creación de valor para todos los accionistas”, dijo Redstone.

La troika añadió en su nota a los empleados: “Seguiremos operando como una empresa independiente y seguiremos adelante con el plan estratégico que delineamos en nuestra asamblea normal. Esto incluye acciones para modernizar nuestra organización mediante la racionalización de equipos, la eliminación de funciones duplicadas y la reducción del tamaño de nuestra fuerza laboral. También seguiremos explorando oportunidades para transformar el streaming world-wide y optimizar nuestra combinación de activos mediante la desinversión de algunos de ellos”.

Paramount World wide ya ha mantenido conversaciones con socios que podrían adquirir una participación financiera en Paramount+, además de estar preparando a Wager Media para una venta. Hay planes en marcha para lograr un ahorro de 500 millones de dólares en gastos generales.

Además, el codirector ejecutivo, como puede leer a continuación, elogió la unión de Skydance y Paramount World-wide combinando “los recursos financieros, la profunda experiencia operativa y la tecnología de vanguardia de Skydance con la propiedad intelectual icónica de Paramount, su amplia biblioteca de películas y televisión, sus probadas capacidades para generar éxitos y sus plataformas lineales y de transmisión que llegan a millones de espectadores”.

Si bien se ha escrito mucho sobre la deuda a largo plazo de casi 15 mil millones de dólares de Paramount World, cabe señalar que no se trata de una especie de pago global que vence el año próximo. Wall Road ha sido duro con Paramount World wide en lo que respecta a su viabilidad futura como servicio de streaming con unos elevados gastos generales, y ese es un desafío al que se han enfrentado la mayoría de los grandes estudios cuando han incursionado en el negocio de OTT.

El Comité Especial de la Junta Directiva de Paramount tiene un período de 45 días para evaluar otras ofertas sobre la mesa, sin embargo, las noticias de esta noche seguramente indican que todos los vientos soplan a favor de Skydance.

En el momento de esta publicación, las acciones de Paramount Global subían un +,17% en las operaciones posteriores al cierre a 11,83 dólares.

Aquí está la nota de los codirectores ejecutivos:

Hola a todos,

Hoy marca un hito importante para Paramount, ya que acabamos de anunciar un acuerdo definitivo con Skydance Media. Al combinar Skydance con Paramount, aprovecharemos nuestro legado histórico para crear un líder en medios y tecnología de próxima generación aún más fuerte, posicionado para triunfar en el panorama de medios de comunicación en rápida transformación de hoy.

Como compartió Shari, esperamos que esta transacción se cierre en la primera mitad de 2025, ya que está sujeta a las aprobaciones regulatorias y otros pasos necesarios para completar el acuerdo. El acuerdo también incluye lo que se llama una cláusula de «go-shop», lo que significa que el Comité Especial de la Junta Directiva de Paramount y sus representantes podrán solicitar y evaluar activamente propuestas de adquisición alternativas durante un período de 45 días.

Hasta que se cierre la transacción, todo seguirá como siempre: seguiremos operando como una empresa independiente y seguiremos adelante con el strategy estratégico que delineamos en nuestra asamblea basic. Esto incluye acciones para modernizar nuestra organización mediante la racionalización de equipos, la eliminación de funciones duplicadas y la reducción del tamaño de nuestra fuerza laboral. También seguiremos explorando oportunidades para transformar el streaming global y optimizar nuestra combinación de activos mediante la desinversión de algunos de ellos.

Hemos estado en un viaje para transformar Paramount para el futuro, y gracias a su arduo trabajo, Paramount aporta un enorme valor a esta combinación con Skydance. Paramount sigue siendo el hogar de una propiedad intelectual priceless que impulsa lo mejor que el entretenimiento tiene para ofrecer a las audiencias de todo el mundo y una cultura creativa vibrante. Y nuestros activos se encuentran entre los más atractivos de la industria, incluida la crimson de transmisión número uno de EE. UU. con CBS y nuestras principales redes de transmisión gratuita en el Reino Unido, Australia, Argentina y Chile marcas icónicas como Nickelodeon, MTV, Bet y Showtime uno de los cinco principales servicios SVOD en EE. UU. con Paramount+ y un servicio líder mundial de transmisión gratuita con publicidad en Pluto Television set. Y, por supuesto, Paramount Images continúa creando películas que abarcan géneros y que funcionan en taquilla, más recientemente con Un lugar tranquilo: Día uno – la última incorporación a nuestra biblioteca de películas de 100 años de antigüedad.

Esta transacción combinaría los recursos financieros, la profunda experiencia operativa y la tecnología de vanguardia de Skydance con la propiedad intelectual icónica de Paramount, su amplio catálogo de películas y televisión, sus probadas capacidades para generar éxitos y sus plataformas lineales y de transmisión que llegan a millones de espectadores. Y ya sabemos que Paramount y Skydance, liderados por David Ellison, pueden lograr resultados increíbles juntos, como lo demuestra nuestra sólida colaboración de 15 años que ha dado como resultado películas y franquicias de gran éxito como Best Gun: Maverick y Misión: Imposible – Fallout.

La Paramount que conocemos hoy no sería posible sin el liderazgo de Shari y la familia Redstone. Es gracias a su visión y apoyo a lo largo de los años que somos una de las principales compañías de entretenimiento world-wide del mundo, con el mejor equipo del sector. Nos gustaría agradecer sinceramente a Shari y a toda su familia por su inquebrantable apoyo y liderazgo. También nos gustaría agradecer a nuestra Junta Directiva, que nos ha ayudado a guiarnos en el camino. Apreciamos todo lo que hacen en nombre de Paramount.

Y lo más importante, queremos agradecerles a todos ustedes, nuestro equipo de Paramount World, por todo lo que han hecho y continúan haciendo para llevar a Paramount a nuevas alturas.

Sabemos que tendrá preguntas y compartiremos toda la información que podamos a lo largo de este proceso. Mientras tanto, puede leer más sobre el acuerdo en el comunicado de prensa aquí.

Gracias,

George, Chris y Brian