La relación entre el precio de Bitcoin (BTC) y el rendimiento de los bonos del Tesoro de EE.UU. se ha considerado durante mucho tiempo un indicador sólido debido a los datos históricos y a la lógica subyacente.

Halvings de Bitcoin vs rendimientos de bonos del Tesoro a 10 años

En esencia, cuando los inversores recurren a los bonos emitidos por el gobierno en busca de seguridad, los activos como Bitcoin, que se consideran de riesgo, tienden a obtener malos resultados.

Un gráfico digno de mención compartido por @TXMCtrades en X (antes conocido como Twitter) argumenta que los halvings de Bitcoin han coincidido con «mínimos locales relativos» en el rendimiento del Tesoro a 10 años. A pesar del cuestionable uso del término «relativo», que no coincide exactamente con un mínimo de 3 meses, merece la pena examinar las tendencias macroeconómicas que han rodeado a los anteriores halvings.

#BTC halvings have coincidentally arrived at nearby lows in treasury yields every of the first 3 periods. Soon after these times, danger assets rose broadly even though growth expectations also improved.

Therefore a myopic Bitcoin narrative about offer shocks was born. But it was always macro. pic.twitter.com/KGQ4TMeKWC

— (@TXMCtrades) September 18, 2023

Los halvings de BTC coincidentemente llegaron a mínimos locales en los rendimientos de los bonos del Tesoro cada una de las primeras 3 veces. Después de estos momentos, los activos de riesgo subieron ampliamente mientras que las expectativas de crecimiento también mejoraron.

Así nació una narrativa miope de Bitcoin sobre los shocks de oferta. Pero siempre fue macro.

En primer lugar, es importante destacar que el autor afirma que la correlación no debe tomarse como un «vínculo causal directo entre los rendimientos y el precio de BTC». Además, @TMXCtrades argumenta que más del 92% de la oferta de Bitcoin ya ha sido emitida, lo que sugiere que es poco possible que la emisión diaria sea el issue que «apuntale el precio del activo».

¿Podría ser útil el gráfico de rendimiento a 10 años vs Bitcoin?

Primero, es esencial reconocer que la percepción humana tiende naturalmente a detectar correlaciones y tendencias, ya sean reales o imaginarias.

Por ejemplo, durante el primer halving de Bitcoin, el rendimiento a 10 años había estado subiendo de forma constante durante cuatro meses, por lo que es difícil etiquetar esa fecha como un momento very important para la métrica.

Se podría conceder cierto beneficio de la duda ya que, de hecho, hasta el 28 de noviembre de 2012, los rendimientos cayeron por debajo del 1.60%, un nivel no visto en los tres meses anteriores. Esencialmente, después del primer halving de Bitcoin, los inversores en renta fija optaron por invertir la tendencia vendiendo bonos del Tesoro, empujando así los rendimientos al alza.

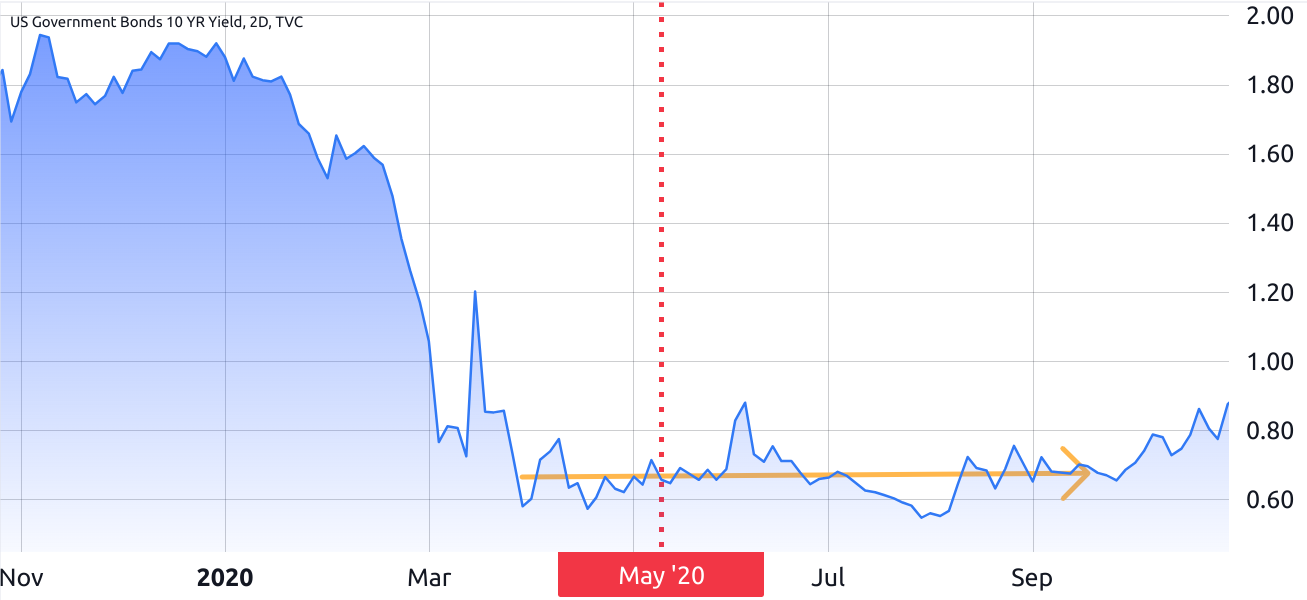

Sin embargo, el aspecto más intrigante surge en torno al tercer halving de Bitcoin en mayo de 2020, en términos del fondo «relativo» de los rendimientos. Los rendimientos cayeron por debajo del .80% aproximadamente 45 días antes del evento y se mantuvieron en ese nivel durante más de cuatro meses.

Es difícil argumentar que el rendimiento a 10 años alcanzó su punto más bajo cerca del tercer halving, especialmente cuando el precio de Bitcoin solo ganó un 20% en los cuatro meses siguientes. En comparación, el segundo halving en julio de 2016 fue seguida por una ganancia de apenas el 10% en cuatro meses.

En consecuencia, tratar de atribuir la racha alcista de Bitcoin a un evento específico con una fecha de finalización indefinida carece de mérito estadístico.

Por lo tanto, incluso si se admite la concept de mínimos locales «relativos» en el gráfico de rendimientos a 10 años, no hay pruebas convincentes de que la fecha del halving de Bitcoin afectara directamente a su precio, al menos en los cuatro meses siguientes.

Aunque estos resultados no se alinean con la hipótesis de @TMXCtrades, plantean una cuestión interesante sobre los factores macroeconómicos en juego durante los repuntes reales de Bitcoin.

Ningún repunte de Bitcoin es igual, independientemente del halving

Entre el 5 de octubre de 2020 y el 5 de enero de 2021, Bitcoin experimentó un noteworthy aumento del 247% en su valor. Este rally se produjo cinco meses después del halving, lo que nos lleva a preguntarnos qué acontecimientos notables rodearon ese período.

Por ejemplo, durante ese tiempo, el índice Russell 2000 Modest-Capitalization superó a las empresas del S&P 500 por un margen significativo, con una diferencia de rendimiento del 14.5%.

Estos datos sugieren que los inversores buscaban perfiles de mayor riesgo, dado que la capitalización de mercado media de las empresas del Russell 2000 se situaba en USD 1,250 millones, significativamente inferior a los USD 77,200 millones del S&P 500.

En consecuencia, sea lo que fuere lo que impulsó este movimiento, parece haber estado asociado a un impulso hacia activos de mayor riesgo, más que a cualquier tendencia en los rendimientos del Tesoro cuatro meses antes.

En conclusión, los gráficos pueden ser engañosos cuando se analizan periodos de tiempo prolongados. Vincular el repunte del Bitcoin a un acontecimiento aislado carece de rigor estadístico cuando la subida suele iniciarse tres o cuatro meses después de dicho acontecimiento.

Esto enfatiza la necesidad de una comprensión más matizada del mercado de criptomonedas, que reconozca los factores multifacéticos que influyen en la dinámica del precio de Bitcoin en lugar de basarse únicamente en correlaciones simplistas o puntos de datos aislados.

Este artículo es para fines de información typical y no pretende ser ni debe ser tomado como asesoramiento legal o de inversión. Los puntos de vista, pensamientos y opiniones expresados aquí son exclusivamente del autor y no necesariamente reflejan o representan los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto full invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.