Los sentimientos del mercado continúan tambaleándose desde la rebaja de la calificación crediticia de EE. UU. por parte de Fitch durante la noche (DJIA -0.98%; S&P 500 -1.38%; Nasdaq -2.17%), con condiciones técnicas de sobrecompra y sentimientos de «avaricia extrema» (Índice de miedo y avaricia) potencialmente exacerbando la toma de ganancias. Los rendimientos del Tesoro se mantuvieron en gran medida firmes, con los rendimientos a 10 años nuevamente por encima de su nivel clave del 4% para tocar su nivel más alto en ocho meses, deteniendo el avance en los sectores de crecimiento sensibles a las tasas.

Los datos de la noche a la mañana revelaron una sorpresa al alza significativa en el informe de empleo de julio de ADP de EE. UU. (324.000 frente a 189.000), aunque se puede señalar que históricamente ha sido un mal predictor de los datos de nómina no agrícola de EE. UU. El resultado significativamente más débil del índice de empleo manufacturero ISM de EE. UU. (44,4 frente al pronóstico de 48,0) sugiere que las condiciones laborales de EE. UU. aún pueden volverse suaves. Todos los ojos estarán puestos en la publicación del PMI de servicios ISM de EE. UU. más tarde hoy (pronóstico 53 frente al 53,9 anterior). Hasta ahora, la resiliencia en el sector de los servicios ha sido un argumento para las esperanzas de un aterrizaje suave, y cualquier señal de que el sector se está derrumbando podría volver a poner los temores de crecimiento en el radar.

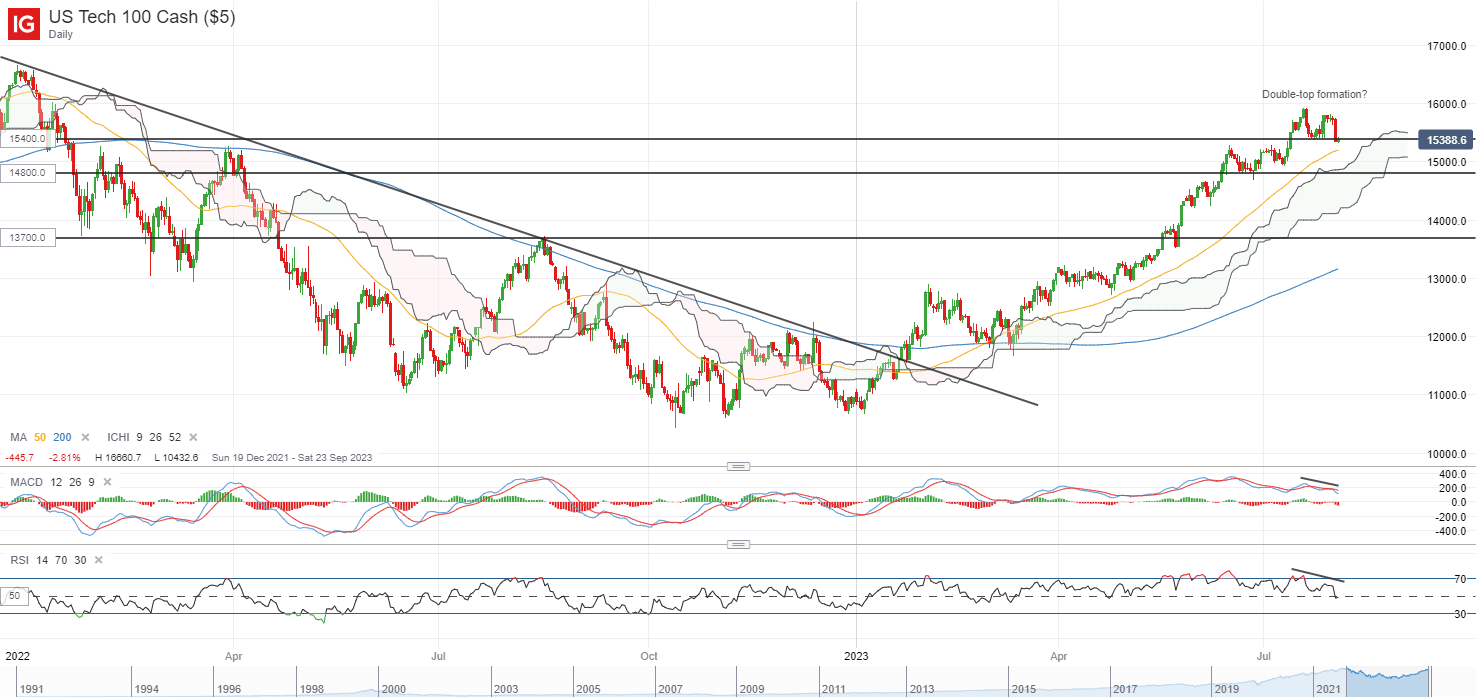

El Nasdaq ha mostrado algunos signos de agotamiento últimamente, con una formación de doble techo a corto plazo, mientras que los máximos más bajos en el índice de fuerza relativa (RSI) y la convergencia/divergencia del promedio móvil decreciente (MACD) apuntan hacia una cierta moderación en el impulso alcista. Actualmente, el índice está intentando defender el doble escote en torno al nivel de 15.400. Si no lo hace, podría allanar el camino hacia el siguiente nivel de 14.800.

Fuente: Gráficos de IG

Abierto de Asia

Las acciones asiáticas parecen preparadas para una apertura pesimista, con Nikkei -1,54 %, ASX -0,87 % y KOSPI +0,11 % en el momento de escribir este artículo, siguiendo el traspaso negativo en la sesión estadounidense nocturna. El índice Nasdaq Golden Dragon China ha bajado un 4,2%, tras la sesión más débil de los índices chinos en la sesión de ayer. En otro frente, a pesar de que el Banco de Japón (BoJ) intervino con compras de bonos del gobierno a principios de esta semana para convencer a los mercados de su postura aún moderada, los rendimientos de los bonos del gobierno de Japón a 10 años se han mantenido al alza, manteniéndose por encima del 0,6% con un nuevo máximo de nueve años. Potencialmente, eso podría mantener la presión sobre el Nikkei 225, con una tasa libre de riesgo más alta que desafía la compensación riesgo-rendimiento de las acciones.

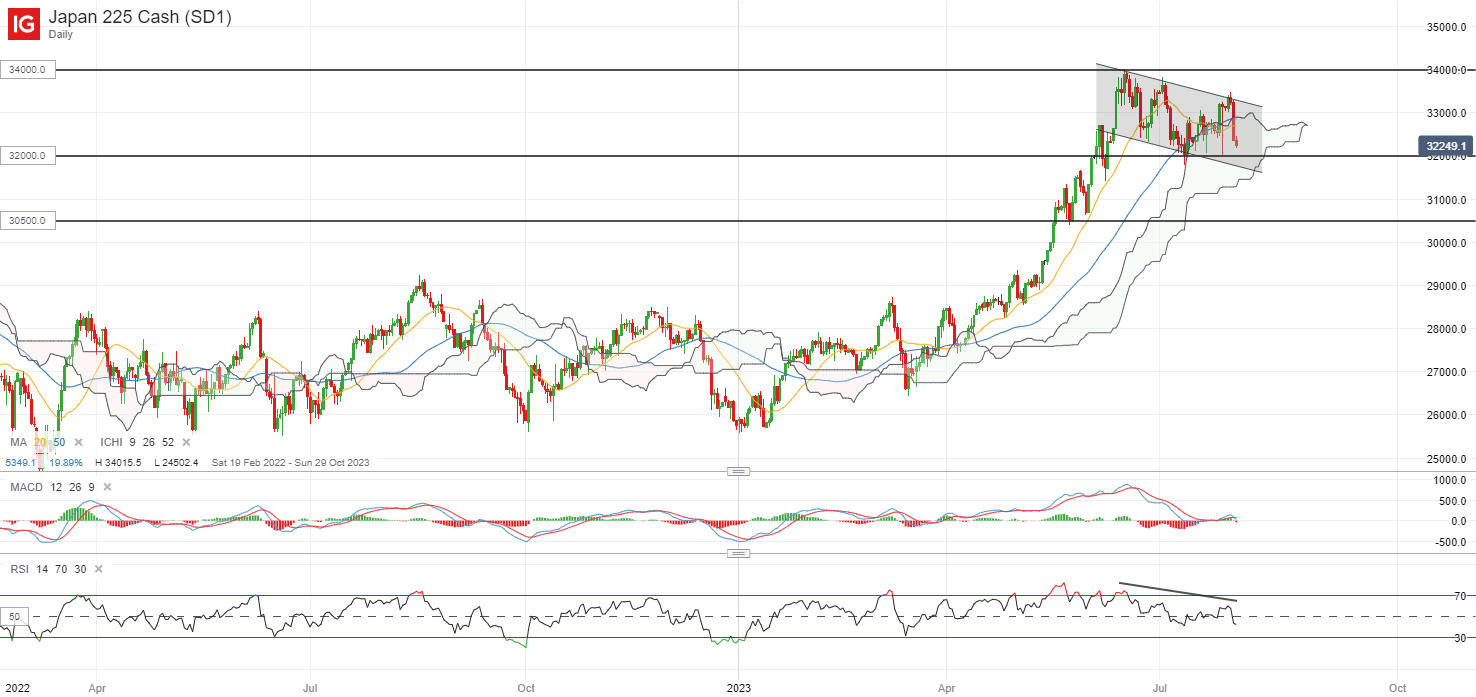

El Nikkei 225 ha estado mostrando una serie de máximos más bajos últimamente, cotizando dentro de un patrón de canal descendente a corto plazo. Uno a observar puede ser el nivel 32,000, donde un retroceso de Fibonacci del 23.6% se ubica desde su mínimo de enero de 2023 hasta su pico de junio de 2023, junto con algunas compras agresivas en este nivel luego de la reciente reunión del BoJ. Cualquier ruptura del próximo nivel de 32 000 podría allanar el camino para volver a probar el siguiente nivel de 30 500.

Fuente: Gráficos de IG

En el frente de las ganancias, DBS ha logrado una mejora en las ganancias esta mañana, con ganancias del 2T saltando un 48% a un nuevo récord. El margen de interés neto (NIM) resistente es uno de los puntos positivos, y el banco pronostica una perspectiva más positiva también en ese frente, lo que sugiere que las ganancias pueden continuar siendo respaldadas por sus ingresos por intereses netos. Su dividendo se eleva a $0,48 por acción desde los $0,42 anteriores, lo que podría generar un rendimiento de dividendos a plazo del 5,6%.

En la lista de observación: GBP/USD de vuelta en la confluencia de soporte antes del interés del Banco de Inglaterra (BoE) decisión de tasa

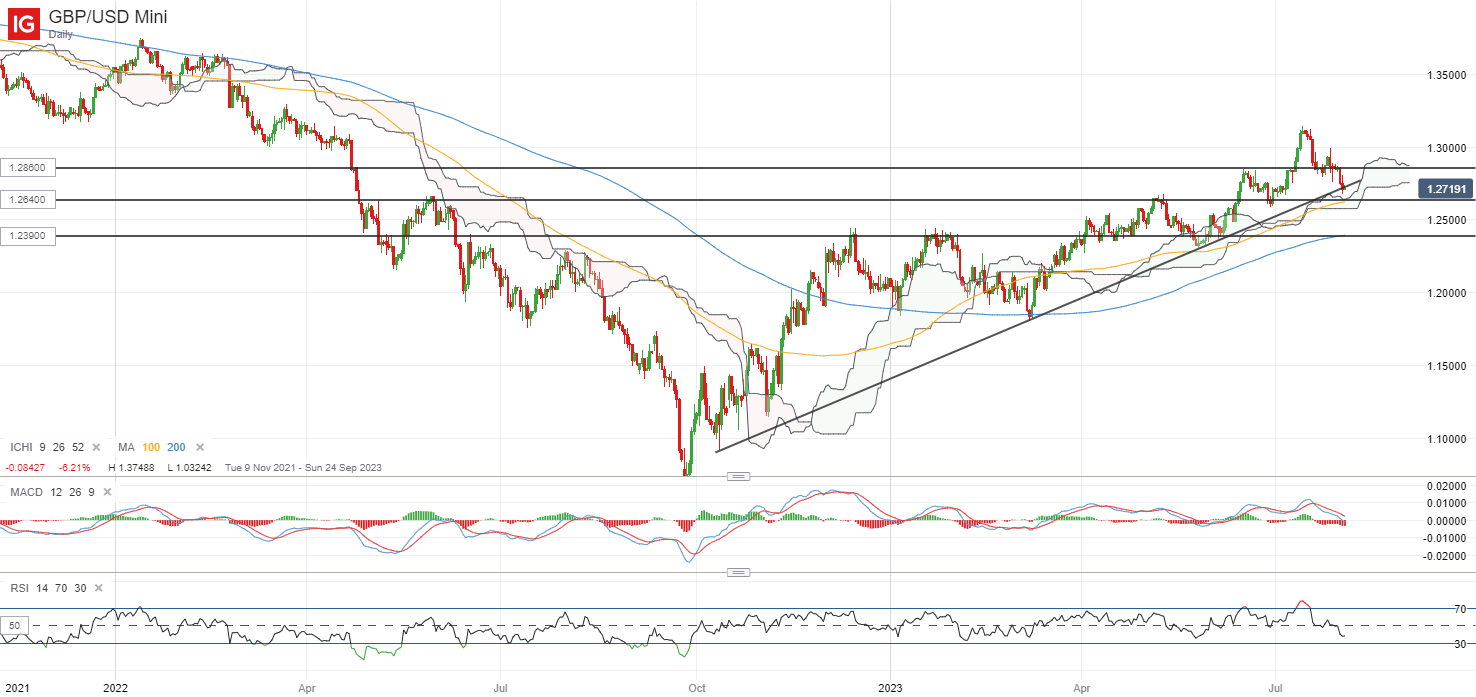

El GBP/USD ha bajado un 3,5 % desde mediados de julio de este año, lastrado por una recuperación del dólar estadounidense junto con cierta moderación debido a las condiciones de sobrecompra a corto plazo. Varias líneas de soporte estarán en alerta para defenderse más adelante, con el par descansando actualmente en un soporte de línea de tendencia alcista, mientras que quizás una de mayor importancia será el nivel 1.264, donde su promedio móvil (MA) de 100 días se encuentra junto a su nube Ichimoku diaria. apoyo.

La decisión sobre la tasa de interés del BoE será un factor clave más tarde hoy. Un aumento de 25 puntos básicos (pb) ha sido valorado por completo por los mercados, y la pregunta gira en torno a si la reciente sorpresa de inflación a la baja y los datos del PMI del Reino Unido mucho más débiles de lo esperado son suficientes para desencadenar una guía de «alza moderada» del banco central. banco. Por ahora, las expectativas de tasas aún ven una probabilidad del 36% de un aumento mayor de 50 pb en la próxima reunión, mientras que la tasa terminal tiene un precio de 5,75% (5% actual).

Se buscará mucha validación para estos precios relativamente agresivos, con cualquier indicación de que el BoE está considerando una pausa o acercándose al final de su ciclo de aumento, lo que podría traducirse en algunos riesgos a la baja para el GBP/USD. Cualquier ruptura del nivel de 1.264 puede allanar el camino hacia el siguiente nivel de 1.239.

Fuente: Gráficos de IG

miércoles: DJIA -0,98%; S&P 500 -1,38%; Nasdaq -2,17 %, DAX -1,36 %, FTSE -1,36 %