Recomendado por Manish Jaradi

Los fundamentos del comercio de tendencias

El dólar estadounidense se recuperó bruscamente la semana pasada después de que los comentarios agresivos de la Reserva Federal de EE. UU. y la inflación aún elevada generaron dudas sobre si el banco central de EE. UU. hará una pausa en su próxima reunión en junio. El índice del dólar estadounidense (índice DXY) saltó un 0,4%. La corona sueca fue la divisa con el peor rendimiento, cayendo un 2,1 % frente al dólar estadounidense la semana pasada, seguida de Nueva Zelanda con una caída del 1,6 % y el euro cayendo un 1,5 % dentro del espacio del G10.

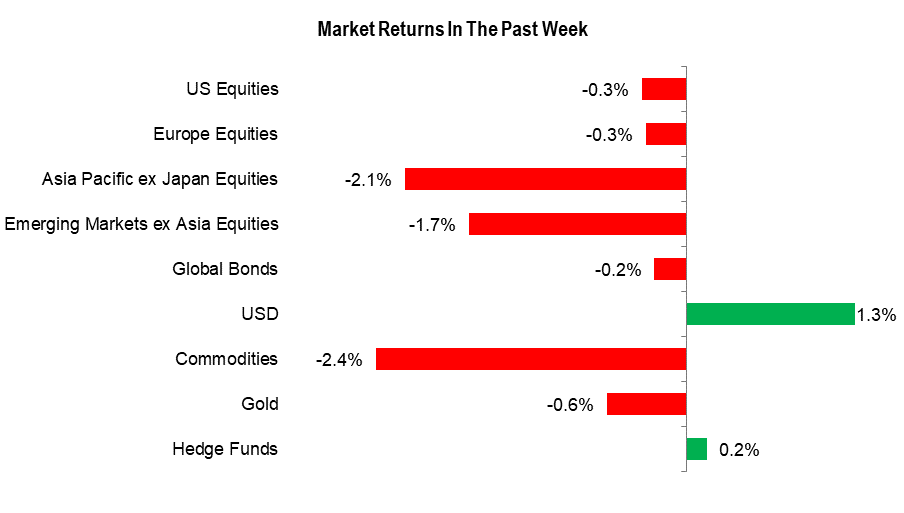

Los mercados de acciones mundiales cayeron ante más evidencia de debilidad en la recuperación posterior a Covid en China, preocupaciones sobre el techo de deuda de EE. UU. y preocupaciones persistentes sobre la banca regional de EE. UU. Los mercados de EE. UU. fueron en su mayoría más bajos, liderados por el promedio industrial Dow Jones que perdió un 1,1%. El índice MSCI All-Country World cayó un 0,5%. El S&P 500 cayó un 0,3%, mientras que el índice Nasdaq 100 subió un 0,6%. El DAX 40 alemán y el FTSE 100 del Reino Unido cayeron un 0,3%, y el índice Hang Seng disminuyó un 2,1%, mientras que el Nikkei 225 de Japón saltó un 0,8%.

Rendimiento del mercado de la semana pasada

Fuente de datos: Bloomberg; gráfico elaborado en excel.

Nota: El proxy de bonos globales utilizado es el índice de rendimiento total agregado global de Bloomberg sin cobertura Dólar estadounidense; El proxy de materias primas utilizado es BBG Commodity Total Return; El proxy de Hedge Funds utilizado es HFRX Global Hedge Fund Index.

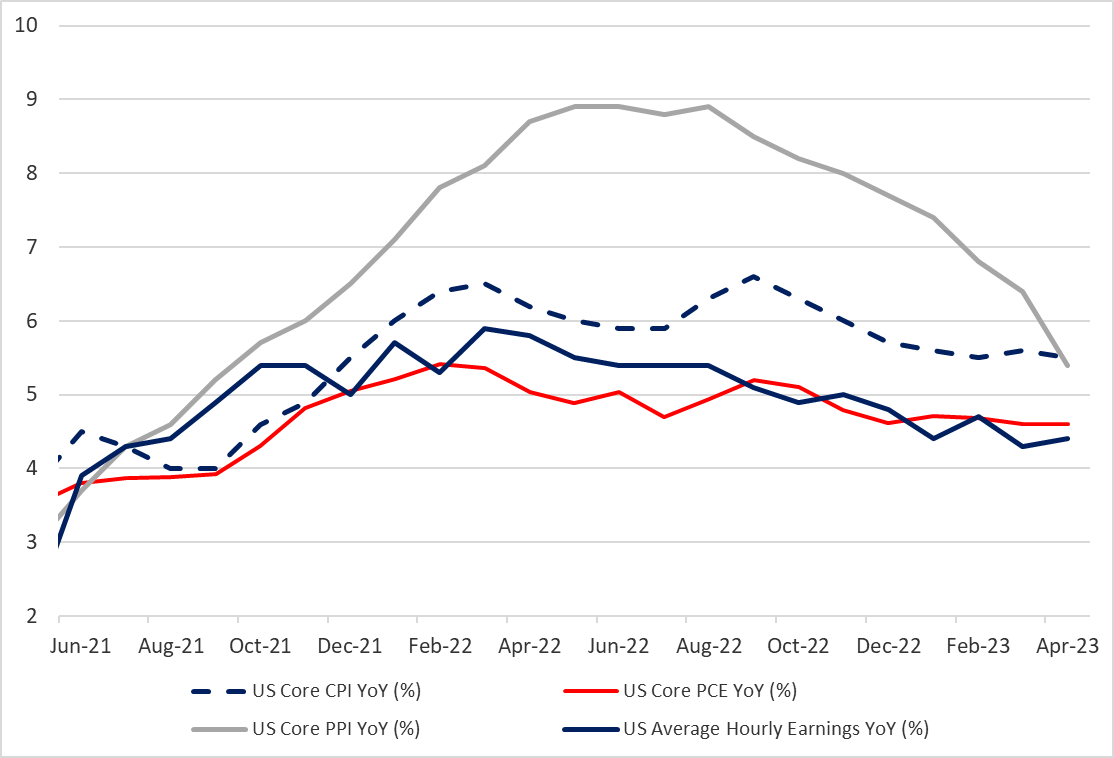

Una serie de discursos de la Fed está programado para la próxima semana, incluido el presidente de la Fed, Jerome Powell, el viernes. El discurso reciente de la Fed se ha inclinado hacia el lado agresivo. La gobernadora de la Fed, Michelle Bowman, dijo el viernes que el banco central de EE. UU. probablemente necesitará aumentar aún más las tasas de interés si la inflación se mantiene alta.

Esto sigue a los comentarios del presidente de la Reserva Federal de Nueva York, John Williams, el martes de que es posible que la Fed no haya terminado de subir las tasas. Los datos del IPC y el PPI de EE. UU. mostraron que las presiones inflacionarias están disminuyendo, pero probablemente no lo suficientemente rápido, lo que provocó una revisión de las expectativas de tasas de la Fed. Los mercados están descontando una probabilidad del 15 % de una subida de tipos de la Fed de 25 pb en la reunión de junio frente al 8 % de hace una semana, según la herramienta CME FedWatch.

Medidas de inflación subyacente de EE. UU.

Fuente de datos: Bloomberg; gráfico elaborado en excel.

Mientras tanto, la Oficina de Presupuesto del Congreso de EE. UU. dijo el viernes que EE. UU. enfrenta un «riesgo significativo» de incumplimiento de las obligaciones de pago dentro de las dos primeras semanas de junio sin un aumento del techo de deuda. Una reunión sobre el límite de la deuda entre el presidente de los Estados Unidos, Joe Biden, y los principales legisladores que debía realizarse el viernes se pospuso para la próxima semana.

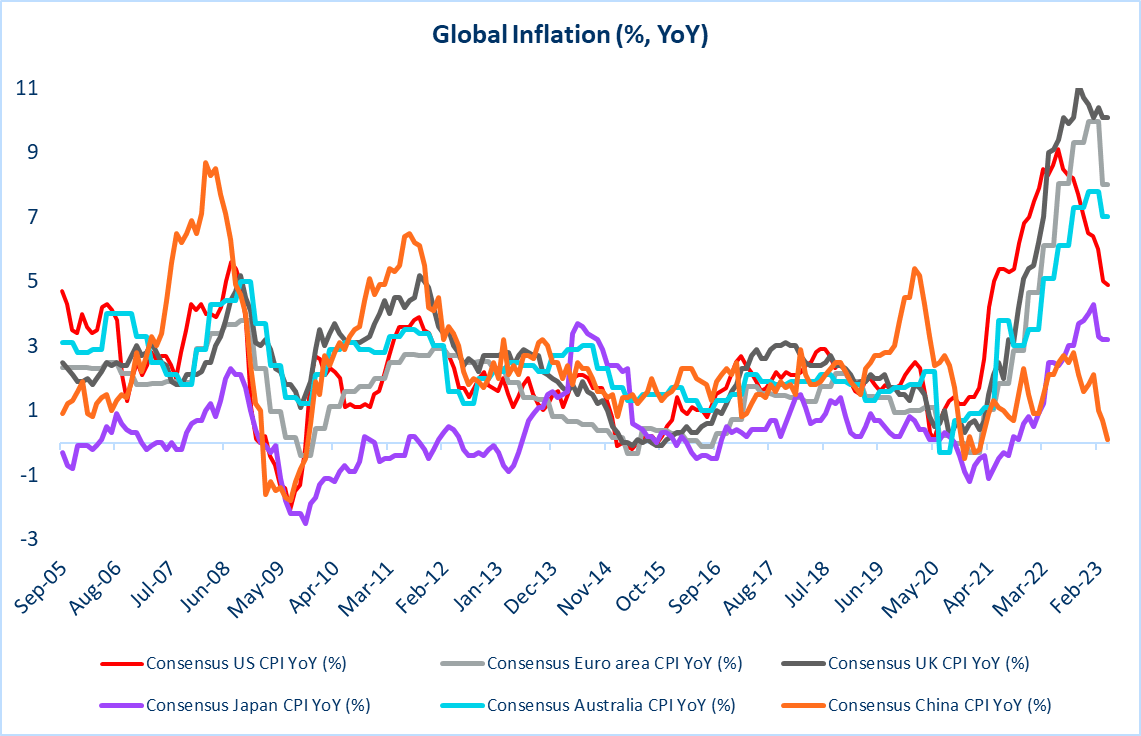

Fuera de EE. UU., la deflación de los precios al productor de China se profundizó, mientras que los precios al consumidor aumentaron a un ritmo más lento en abril. Los datos son otra evidencia después de los datos de la semana pasada que mostraron una contracción inesperada en la actividad manufacturera de China, lo que reforzó la irregular recuperación económica posterior a Covid. Las preocupaciones sobre la desaceleración de la demanda en la segunda economía más grande del mundo pesaron sobre las acciones de Asia excepto Japón y los mercados emergentes, los precios de las materias primas y las monedas sensibles a las materias primas como el dólar australiano y el dólar neozelandés.

Inflación mundial

Fuente de datos: Bloomberg; gráfico elaborado en excel.

A medida que la temporada de ganancias de EE. UU. llega a su fin, los impulsores positivos para los mercados de valores están disminuyendo. Hasta el momento, el 92% de las empresas del S&P 500 han informado ganancias para el primer trimestre. De estos, el 78% ha informado EPS reales por encima de las estimaciones, según FactSet. El enfoque clave del mercado en la próxima semana incluye datos de producción industrial y ventas minoristas de China, actas de la reciente reunión del Banco de la Reserva de Australia, índice de confianza ZEW de Alemania, empleos en el Reino Unido y datos de producción industrial y ventas minoristas de EE. UU. que se publicarán el martes; El PIB de Japón y la inflación de la zona euro vencen el miércoles; Datos de empleos de Australia el jueves; Inflación de Japón el viernes.

Pronósticos:

LIBRA BRITÁNICA (GBP) PRONÓSTICO SEMANAL: GBP Bulls Eye Fresh Catalyst con datos de empleo del Reino Unido

La libra esterlina ha visto una semana positiva en el frente de los datos, pero las pérdidas frente al dólar al final de la semana han agregado un sabor amargo. 1.2460 es la clave para la continuación alcista con los datos de empleo del Reino Unido en la próxima semana.

Perspectiva del dólar australiano: AUD aplastado con el dólar estadounidense de nuevo en la cima

El dólar australiano colapsó para terminar la semana pasada con el dólar estadounidense encontrando favor con el aumento de las apuestas de que la Fed recortará la tasa objetivo a finales de este año.

Pronóstico semanal del oro: XAU/USD se mantiene en medio de un repunte repentino del dólar

Los precios del oro cayeron durante el fin de semana, ya que la apreciación del dólar de ayer gana impulso debido a las estadísticas de inflación sorpresivas. Es probable que la demanda de refugio seguro mantenga el oro a flote.

Perspectivas del mercado del petróleo crudo oscurecidas por la debacle del techo de la deuda y los riesgos de recesión

Es probable que los precios del crudo se mantengan moderados a corto plazo, con los crecientes temores de una recesión en EE. UU. y el estancamiento del techo de la deuda que pesan sobre la confianza del mercado y el apetito por el riesgo.

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

— Cuerpo del artículo escrito por Manish Jaradi, estratega de DailyFX.com

— Artículos individuales compuestos por miembros del equipo de DailyFX

— Póngase en contacto y siga a Jaradi en Twitter: @JaradiManish