Bitcoin (BTC) ha estado cotizando en un estrecho rango del 3.4% durante los últimos tres días tras defender con éxito el soporte de USD 25,500 el 10 de junio. En este tiempo, la atención de los inversores se ha desplazado al área macroeconómica, pues la Reserva Federal de EE.UU. anunciará su decisión sobre los tipos de interés el 14 de junio.

Puede que las criptomonedas funcionen sin depender de los mercados financieros tradicionales, pero el coste del cash afecta a casi todos los inversores. En mayo, la Fed elevó su tipo de interés de referencia al 5%-5.25%, el más alto desde 2007.

Todas las miradas estarán puestas en el discurso de 30 minutos del presidente de la Fed, Jerome Powell, después del anuncio de los tipos, pues los mercados están valorando en un 94% las probabilidades de una pausa en la reunión de junio, según la herramienta FedWatch del CME.

Las criptomonedas temen algo más que una reunión del FOMC

La próxima reunión del FOMC no es la única preocupación para la economía, pues el Tesoro estadounidense tiene previsto emitir más de 850,000 millones en nuevas letras de aquí a septiembre.

La emisión adicional de deuda pública tiende a provocar mayores rendimientos y, por tanto, mayores costes de endeudamiento para empresas y familias. Teniendo en cuenta que el mercado crediticio ya está contraído debido a la reciente disaster bancaria, lo más probable es que el crecimiento del producto interno bruto se vea gravemente comprometido en los próximos meses.

Según la empresa de análisis en cadena Glassnode, los mineros han estado vendiendo Bitcoin desde principios de junio, lo que podría añadir más presión al precio. Entre los posibles desencadenantes se encuentran la reducción de ingresos por el enfriamiento de la actividad de los Ordinal y el hecho de que la tasa de hash haya alcanzado un máximo histórico.

Los inversores se preguntan ahora si el Bitcoin pondrá a prueba la resistencia de USD 25,000, un nivel que no se veía desde mediados de marzo y, por este motivo, están vigilando de cerca las primas de los contratos de futuros de Bitcoin y los costes de la cobertura mediante opciones sobre BTC.

Los derivados de Bitcoin registran una modesta mejora

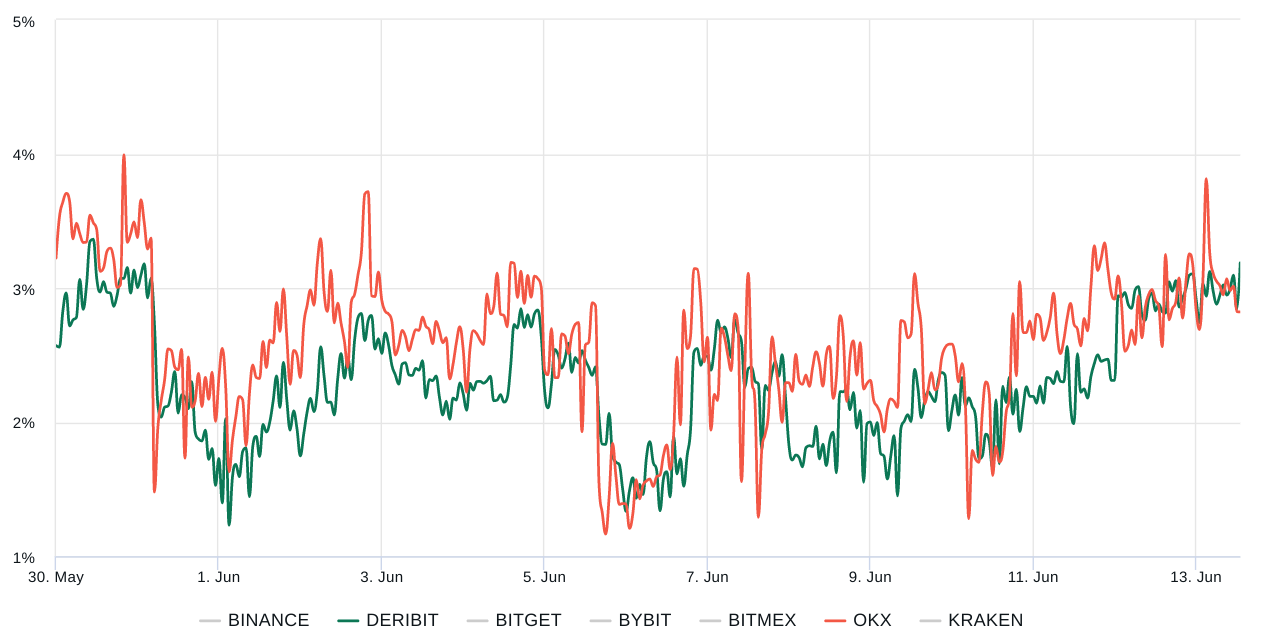

Los futuros trimestrales de Bitcoin son populares entre los vendedores y las mesas de arbitraje. Sin embargo, estos contratos a mes fijo suelen negociarse con una ligera prima respecto a los mercados al contado, lo que indica que los vendedores piden más dinero para retrasar la liquidación.

Como resultado, los contratos de futuros de BTC en mercados sanos deberían negociarse con una prima anualizada de entre el 5% y 10%, una situación conocida como contango, que no es exclusiva de los mercados de criptomonedas.

La demanda de posiciones largas apalancadas en BTC ha aumentado ligeramente, pues la prima de los contratos de futuros subió al 3% desde el 1.7% del 10 de junio, aunque aún está lejos del umbral neutral del 5%.

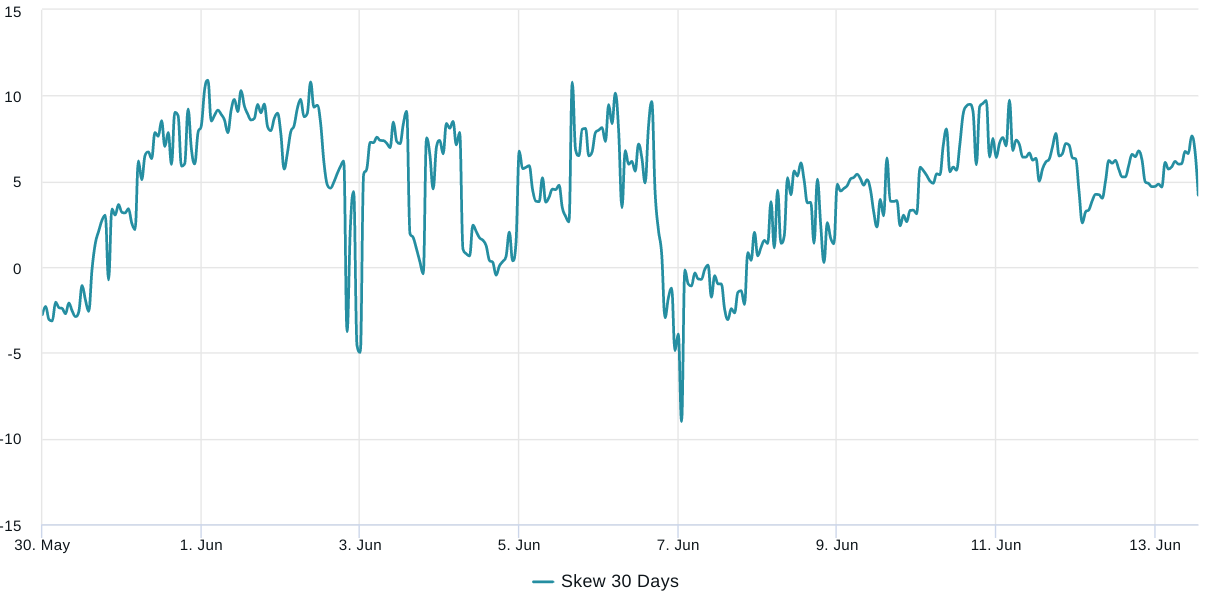

Los operadores también deberían analizar los mercados de opciones para saber si la reciente corrección ha provocado un mayor optimismo entre los inversores. La inclinación del 25% de la delta de las opciones es un signo revelador de cuándo las mesas de arbitraje y los creadores de mercado cobran added por la protección al alza o a la baja.

En resumen, si los traders anticipan una caída del precio de Bitcoin, la métrica de la delta aumentará por encima del 7%, y las fases de revuelo tienden a tener una lectura negativa del 7%.

La métrica del 25% de la delta entró en modo «miedo» el 10 de junio cuando el precio de Bitcoin se enfrentó a una corrección del 4.5%. Actualmente en el 4%, el indicador muestra un precio equilibrado entre las opciones de venta protectoras y las opciones de compra neutrales a alcistas.

La tendencia bajista de las criptomonedas parece que continuará

Normalmente, una foundation de futuros del 3% y una desviación delta del 6% se considerarían indicadores bajistas, pero no es el caso dada la extrema incertidumbre sobre las condiciones económicas y las recientes acusaciones contra Binance y Coinbase. La SEC alega que ambos trade realizaron ofertas y ventas de tokens no registradas además de operar sin la licencia de bróker.

Los legisladores estadounidenses han criticado a la SEC por su enfoque estricto sobre las criptomonedas. El 12 de junio, el representante Warren Davidson propuso un proyecto de ley destinado a reestructurar la SEC despidiendo al presidente Gary Gensler y redistribuyendo el poder entre los comisionados.

El incierto entorno de regulación de las criptomonedas sigue siendo un obstáculo para atraer a los inversores institucionales. Además, el riesgo de recesión para la economía estadounidense limita la demanda de activos de riesgo como Bitcoin, lo que aumenta las probabilidades de que se vuelva a tocar el soporte de USD 25,000.

Este artículo no contiene consejos ni recomendaciones de inversión. Toda inversión y operación comercial conlleva riesgos, por lo que los lectores deben realizar su propia investigación antes de tomar una decisión.

Este artículo es para fines informativos en normal y no pretende ser ni debe ser tomado como asesoramiento authorized o de inversión. Los puntos de vista, reflexiones y opiniones expresados aquí son exclusivamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto overall invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.