- Las opciones sobre acciones por valor de 3,4 billones de dólares expirarán el viernes, el mayor volumen de cualquier septiembre.

- El aumento de la volatilidad podría provocar caídas de precios, y septiembre suele ser el mes con peor desempeño tanto para el S&P 500 como para Bitcoin.

- En common, los mercados no esperan que la Reserva Federal suba los tipos de interés hasta finales de 2023, pero una sorpresa podría afectar a los activos de riesgo.

Los participantes del mercado se preparan para las próximas semanas llenas de volatilidad con un vencimiento récord de acciones el viernes. Las opciones sobre acciones por valor de 3,4 billones de dólares expiran el 15 de septiembre, a días del anuncio de política del banco central estadounidense la próxima semana.

Lea también: La SEC acusa a Binance US de no apoyar la investigación y cambia el enfoque al brazo de custodia del intercambio

El vencimiento récord de las acciones del viernes podría desencadenar una volatilidad a la baja en Bitcoin

El vencimiento de opciones sobre acciones por valor de 3,4 billones de dólares marca un día histórico en el mercado. El vencimiento de las opciones del viernes es importante por dos razones clave: es el vencimiento de mayor valor en dólares de septiembre, y el mes ha sido típicamente negativo en términos de rentabilidad tanto para el S&P 500 como para Bitcoin.

El S&P 500 cerró por debajo de su precio de apertura 10 de los últimos 11 días hábiles de septiembre. El precio de Bitcoin ha subido un 2,2% este mes: el activo abrió en septiembre a 25.942 dólares y actualmente se cotiza a 26.517 dólares. Según datos de Coinglass, en los últimos tres años, el precio de Bitcoin generó pérdidas mensuales del 3,12% (2022), 7,03% (2021) y 7,51% (2020) en septiembre, respectivamente.

Akash Girimath, analista técnico de FXStreet, compartió el desempeño del precio de Bitcoin en septiembre en un tweet reciente:

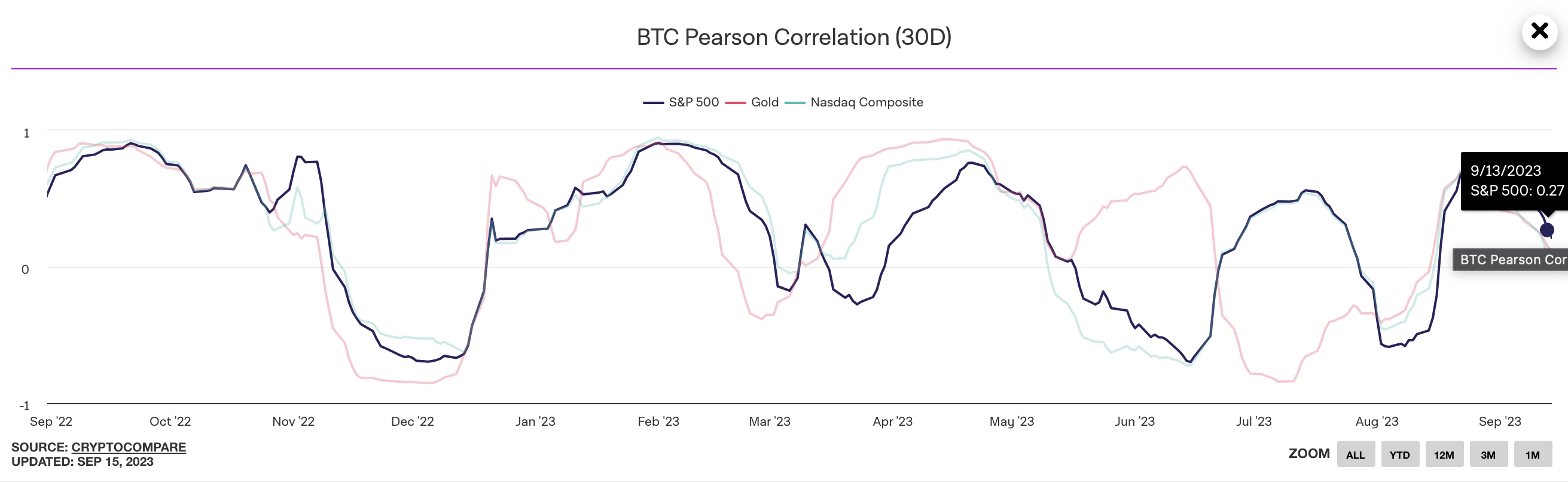

La correlación anual de Bitcoin con el S&P 500 es de ,27 y esto apoya la tesis de una reacción identical tanto en el índice como en la criptomoneda.

Correlación BTC Pearson (30D)

Tradicionalmente, el vencimiento de las opciones coincide con condiciones agitadas en los mercados y, en el caso de Bitcoin, es probable que el evento desencadene una volatilidad a la baja en el precio, marcando otro septiembre rojo para la criptomoneda más grande.

Puede haber cierta debilidad residual en las semanas posteriores al evento de vencimiento, cuando los participantes del mercado observen de cerca el anuncio de política de la Reserva Federal de EE.UU. el 19 y 20 de septiembre.

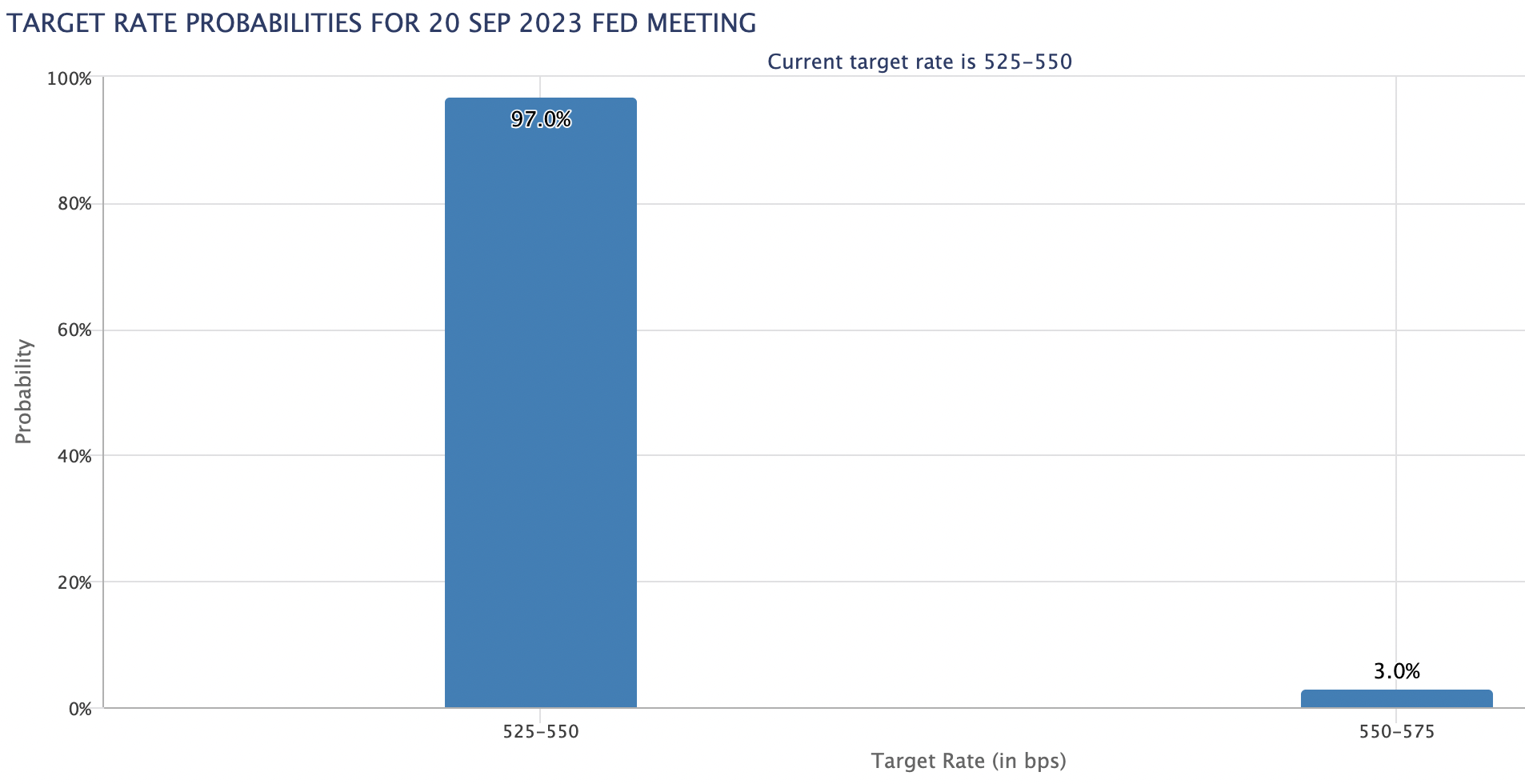

97% de posibilidades de que la Reserva Federal no suba los tipos

Según la herramienta FedWatch de CME, el mercado ha descontado una probabilidad del 97% de que el banco central mantenga las tasas en su nivel precise, 525-550 puntos básicos. La cifra creció un 5% desde el martes, lo que indica confianza entre los participantes del mercado.

Probabilidades de tasa objetivo para la reunión de la Fed del 20 de septiembre en CME FedWatch

Si la Reserva Federal sorprende a los mercados aumentando las tasas de interés el 20 de septiembre (un resultado improbable), es possible que ejerza presión sobre el precio de Bitcoin y tome desprevenidos a los tenedores de BTC, ya que los préstamos se vuelven caros y los repuntes de precios de BTC suelen estar impulsados por el apalancamiento.

El precio de Bitcoin se mantiene estable, cerca del nivel de $26,500 en Binance, al momento de escribir este artículo.

Preguntas frecuentes sobre tipos de interés

Las instituciones financieras cobran tasas de interés sobre los préstamos a los prestatarios y se pagan como intereses a los ahorradores y depositantes. Están influenciados por las tasas de interés básicas, que fijan los bancos centrales en respuesta a los cambios en la economía. Los bancos centrales normalmente tienen el mandato de garantizar la estabilidad de precios, lo que en la mayoría de los casos significa apuntar a una tasa de inflación básica de alrededor del 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar las tasas de interés básicas, con miras a estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, normalmente el banco central eleva las tasas de interés básicas en un intento de reducir la inflación.

Las tasas de interés más altas generalmente ayudan a fortalecer la moneda de un país, ya que la convierten en un lugar más atractivo para que los inversores globales depositen su dinero.

En basic, las tasas de interés más altas pesan sobre el precio del oro porque aumentan el costo de oportunidad de mantener oro en lugar de invertir en un activo que devenga intereses o colocar efectivo en el banco.

Si las tasas de interés son altas, eso generalmente hace subir el precio del dólar estadounidense (USD), y dado que el oro se cotiza en dólares, esto tiene el efecto de bajar el precio del oro.

La tasa de los fondos federales es la tasa a un día a la que los bancos estadounidenses se prestan entre sí. Es el tipo de interés standard citado con frecuencia y fijado por la Reserva Federal en sus reuniones del FOMC. Se establece como un rango, por ejemplo, 4,75%-5,00%, aunque el límite outstanding (en ese caso 5,00%) es la cifra citada.

Las expectativas del mercado sobre las futuras tasas de los fondos federales son rastreadas por la herramienta CME FedWatch, que determina cuántos mercados financieros se comportan en anticipación de futuras decisiones de política monetaria de la Reserva Federal.

¿Te gusta este artículo? Ayúdenos con algunos comentarios respondiendo esta encuesta: