Este artículo profundiza principalmente en el panorama fundamental de la yen. Para comprender mejor los factores técnicos que impulsaron la dirección de la moneda japonesa en el segundo trimestre, descargue nuestro pronóstico gratuito para el segundo trimestre.

Recomendado por Diego Colmán

Obtenga su pronóstico gratuito del JPY

Resumen del mercado: otro mal trimestre

El yen japonés sufrió un duro golpe durante los primeros tres meses de 2024, depreciándose fuertemente frente al dólar estadounidense, el euro y la libra esterlina, y la mayor parte de esta debilidad se debió a la divergencia de la política monetaria. Mientras que los principales bancos centrales, como la Reserva Federal, el BCE y el Banco de Inglaterra, mantuvieron las tasas en máximos de varias décadas para derrotar la inflación y restaurar la estabilidad de precios, el Banco de Japón mantuvo una postura ultralaxa en su mayor parte, amplificando la disparidad de rendimiento para los Moneda japonesa.

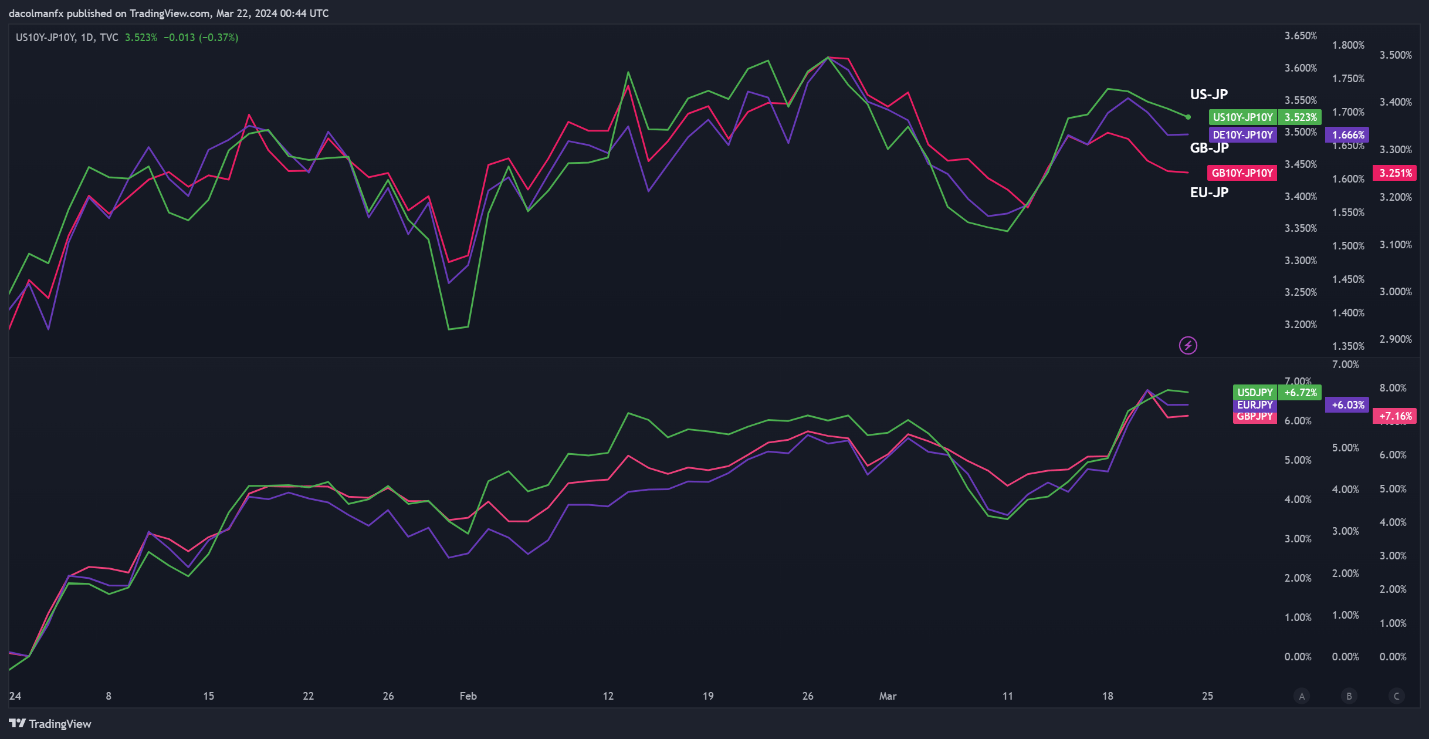

El siguiente gráfico muestra el desempeño del USD/JPY, EUR/JPY y GBP/JPY en lo que va del año (al 21 de marzo). También muestra los crecientes diferenciales de rendimiento entre los bonos gubernamentales a 10 años de Estados Unidos, la eurozona y el Reino Unido y sus equivalentes japoneses, un catalizador bajista para el yen.

Rendimiento del yen japonés y diferenciales de rendimiento en el primer trimestre

Fuente: TradingView, Elaborado por Diego Colman

El Banco de Japón abandona los tipos negativos ante el cambio sísmico

Hacia finales del primer trimestre se produjo un cambio significativo. En una medida histórica, el Banco de Japón aumentó los costos de endeudamiento del -0,10% al 0,00%-0,10% en su reunión de marzo, el primer aumento en 17 años. Esto marcó el final del largo experimento del banco con tasas negativas diseñadas para estimular la economía y romper la «mentalidad» deflacionaria del pueblo japonés. En esta reunión, la institución liderada por Kazuo Ueda también anunció que pondría fin a su régimen de control de la curva de tipos y dejaría de comprar ETF.

La decisión de comenzar a deshacer el estímulo se produjo después de que las negociaciones salariales entre la mayor federación de grupos sindicales de Japón y las corporaciones más grandes dieron como resultado aumentos salariales para los trabajadores de más del 5,2%, el más alto en más de 30 años. Las autoridades creían que fuertes aumentos salariales fomentarían un crecimiento económico duradero, creando una espiral virtuosa de inflación sostenible del 2,0% sustentada por una sólida demanda interna.

A pesar del giro del Banco de Japón, el yen siguió debilitándose y, paradójicamente, mostró pocos signos de recuperación en los días siguientes. La razón: los mercados percibieron el despegue del banco central como un «alza muy moderada» y apostaban a que las condiciones financieras seguirían siendo extremadamente flexibles durante un largo período, lo que significaría un ciclo de normalización muy lento. Según su lógica, esto garantizaría que la desventaja de rendimiento de Japón frente a otras economías se mantuviera en el futuro previsible.

Mejore su juego de trading con nuestra guía exclusiva, «Cómo operar Dólar estadounidense/JPY», que ofrece información y estrategias invaluables para dominar el mercado del yen japonés. ¡Lo mejor de todo es que se puede descargar completamente gratis!

Recomendado por Diego Colmán

Cómo operar con USD/JPY

Cielos más despejados por delante

El segundo trimestre puede presagiar un giro alcista para el yen, aunque es posible que esto no suceda de inmediato. Un posible impulsor podría ser la campaña de ajuste del Banco de Japón. Aunque el Banco de Japón dio señales de neutralidad y no proporcionó orientación clara sobre cuándo esperar otra subida de tipos tras concluir su reunión de marzo, el próximo ajuste podría llegar en julio o, más probablemente, en octubre, justo cuando la Reserva Federal, el BCE y el Banco de Inglaterra comiencen a marcar volver a la moderación política.

Con el yen languideciendo en mínimos de varios años y el aumento de los precios del petróleo a nivel mundial, la inflación general en Japón, que se aceleró a 2,8% interanual en febrero y marcó el vigésimo tercer mes consecutivo en el objetivo del BoJ o por encima de él, podría seguir sesgada al alza. Esta situación, junto con la insatisfacción de los funcionarios gubernamentales con la extrema debilidad de la moneda y el deseo de revertir la tendencia, aumenta la probabilidad de ver otro movimiento del BoJ más temprano que tarde. Los comerciantes pueden estar subestimando este riesgo.

Hay otra variable que podría incitar al Banco de Japón a tomar medidas antes de lo que muchos anticipan: informes de que muchas empresas japonesas están anticipando el gasto de capital y apresurándose a obtener préstamos bancarios antes de que los costos de los préstamos vuelvan a aumentar. En igualdad de condiciones, se trata de un acontecimiento positivo que podría apuntalar la actividad económica e impulsar la inflación impulsada por la demanda en los próximos meses, dando a los responsables de las políticas más confianza en las perspectivas para seguir adelante con otro aumento.

Repatriación de fondos en marcha

En los últimos años, los inversores japoneses, enfrentados a la postura ultra moderada del Banco de Japón y a su política monetaria poco ortodoxa, no tuvieron más opción que desplegar sus mercados de capital, despachando más de 4 billones de dólares en fondos en busca de mayores rendimientos. A pesar de los importantes costos de cobertura cambiaria asociados con esta estrategia, fue la opción preferida por los inversionistas locales que buscaban oportunidades de inversión más atractivas en el extranjero en activos de calidad.

Con el Banco de Japón finalmente retirando el estímulo y otros bancos centrales yendo en la dirección opuesta, los inversionistas japoneses pronto podrían comenzar a liquidar posiciones en activos extranjeros, repatriando fondos a su país de origen en un proceso ordenado, un hecho que impulsaría la demanda de yenes. Por supuesto, esto no sucederá de la noche a la mañana, pero la reversión de los flujos de billones de dólares debería ser un viento de cola para el yen a su debido tiempo, allanando el camino para un repunte más duradero.

Perspectiva fundamental

De cara al segundo trimestre, el yen parece estar mejor posicionado para lograr estabilidad y una posible recuperación. Este optimismo no es únicamente resultado de la salida del Banco de Japón de las tasas negativas. Los inminentes ciclos de flexibilización de la Reserva Federal, el Banco Central Europeo y el Banco de Inglaterra están preparados para proporcionar un refuerzo adicional. Teniendo esto en cuenta, podríamos ver que el USD/JPY, el EUR/JPY y el GBP/JPY bajen progresivamente en los próximos meses.