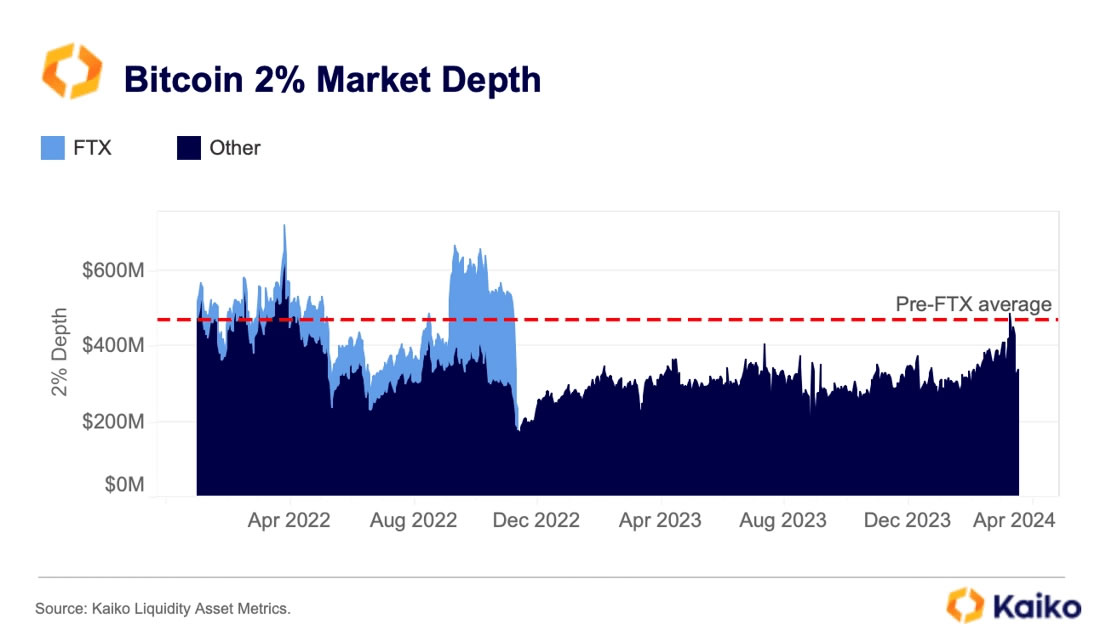

La gran disminución en la liquidez del mercado que persistió después del cierre de FTX y Alameda Analysis en noviembre de 2022 se ha recuperado a los niveles previos al colapso, según la firma de investigación de criptomonedas Kaiko.

En un boletín de investigación del 18 de marzo, los datos de Kaiko muestran que la brecha de liquidez, apodada “brecha de Alameda,” se recuperó a los niveles previos al colapso de FTX la semana pasada debido en parte a un reciente repunte de bitcoin (BTC).

Kaiko acuñó el término «brecha de Alameda» en noviembre de 2022 debido al papel de la empresa como gran creador de mercado. Se refiere a la caída de la liquidez en los exchanges mundiales causada por las enormes pérdidas sufridas por los creadores de mercado.

El colapso provocó un descenso sustancial de la liquidez de negociación disponible, afectando a los volúmenes y a la estabilidad del mercado, lo que puso de ease la influencia de los grandes actores en los mercados de criptomonedas en 2022.

En su reciente nota, Kaiko señaló que la brecha persistió durante más de un año «mientras los creadores de mercado esperaban al margen a que el sentimiento y la actividad comercial se recuperaran.»

Sin embargo, Kaiko dijo que, a partir de la semana pasada, la profundidad de mercado del 2% de bitcoin ha subido un 40% en lo que va de año y superó brevemente su media de antes del colapso de FTX de USD 470 millones.

«A partir de la semana pasada, la profundidad del mercado se ha recuperado casi por completo y ha vuelto a su media anterior al colapso de FTX», señaló.

La empresa lo atribuye al aumento de los precios de BTC, que han subido un 60% desde principios de año y alcanzaron un nuevo máximo histórico de USD 73,750 el 14 de marzo.

Por su parte, Kaiko también informó que los diferenciales del par BTC/USD en tres de los principales exchanges disponibles en Estados Unidos -Coinbase, Kraken y Bitstamp- también han disminuido, «lo que sugiere que las condiciones de liquidez están mejorando significativamente.»

El cambio en los diferenciales podría deberse en parte a razones estructurales, señaló antes de concluir que el coste de la negociación en Estados Unidos ahora es mucho más barato. Un diferencial es la diferencia entre el precio de demanda y el precio de oferta de un activo.

A principios de este mes, Noticias Blockchain informó que bitcoin podría enfrentarse a una «crisis de liquidez del lado de venta» a finales de este año si continúan las entradas institucionales de fondos cotizados en bolsa (ETF).

Sin embargo, las entradas diarias de ETF se han ralentizado considerablemente en los últimos días, cayendo por debajo de USD 200 millones desde máximos por encima de USD 500 millones y un récord de entrada diaria de USD 1,000 millones la semana pasada cuando BTC alcanzó un máximo histórico.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.