S&P 500, dólar, pronóstico de la Fed, riesgos de recesión y puntos de discusión sobre liquidez:

- La perspectiva del mercado: USDJPY alcista por encima de 141; EURUSD alcista por encima de 1,0000; Oro bajista por debajo de 1.750

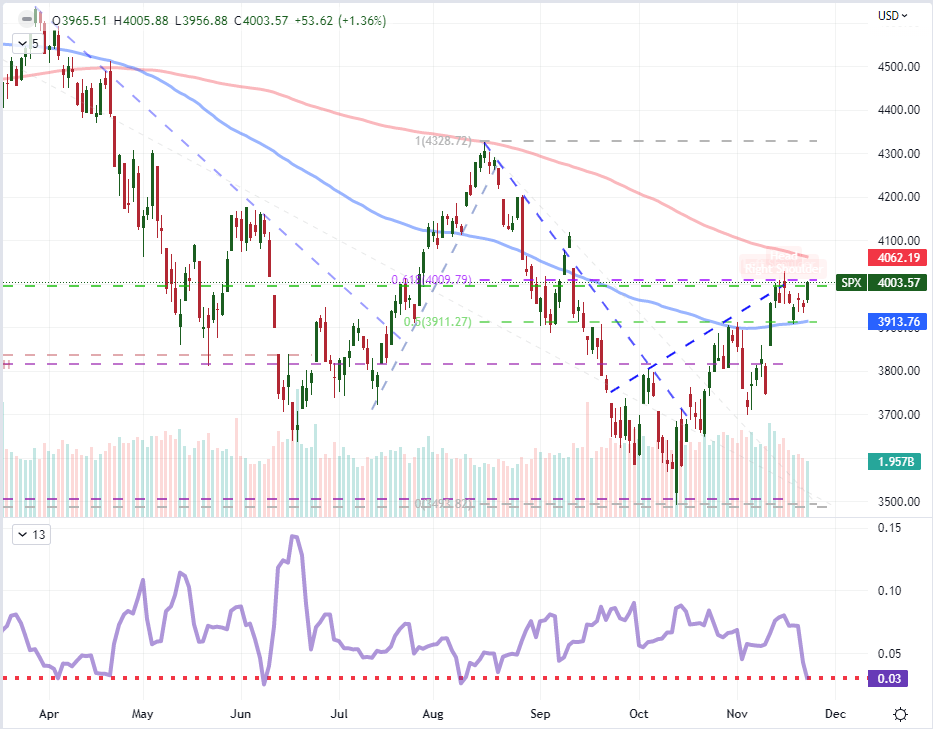

- La consolidación continúa para el S&P 500 con un rango de 8 días que se encuentra entre los más pequeños que hemos visto en 2022

- Los titulares sobre los riesgos de recesión son elevados entre las previsiones de la OCDE y los próximos PMI de noviembre, pero ¿es eso suficiente para una ruptura previa a la fuga de liquidez de los mercados de capitales?

Recomendado por John Kicklighter

Construyendo confianza en el comercio

Estamos empezando a ver los mercados tirados entre dos perspectivas. Por un lado, están los patrones técnicos estrechos que se desarrollan para puntos de referencia como el S&P 500 junto con algunas actualizaciones macro sistémicamente importantes. Alternativamente, existe la expectativa de consumo de una pérdida de liquidez conocida esta semana en el feriado del jueves de Acción de Gracias. Estas son fuerzas contrastantes que pueden traducirse en condiciones difíciles para el comerciante orientado a corto plazo. De cara a la operación del miércoles, el riesgo de una ruptura técnica del SPX parece alto. El rango verdadero promedio de 10 días (dos semanas) en el índice es 1.8 por ciento y el rango de los últimos 8 días es el más pequeño que hemos visto en más de tres meses. La escasa liquidez puede amplificar la volatilidad y estamos cerca del umbral superior del rango. Sin embargo, si hay un quiebre, la pérdida inmediata de liquidez para el siguiente feriado en los EE. UU. (Acción de Gracias) nos dejará con un largo receso para contemplar la verdadera convicción de cualquier movimiento provocador. Si, por otro lado, la volatilidad satisface la ‘aversión al riesgo’, podría ser un movimiento dentro de una congestión establecida que los mercados pueden estar más dispuestos a evaluar a corto plazo y luego adoptar una nueva perspectiva cuando se restablezca la liquidez.

Gráfico del S&P 500 con SMA de 100 y 200 días y rango histórico de 1 día (diario)

Gráfico creado el Plataforma TradingView

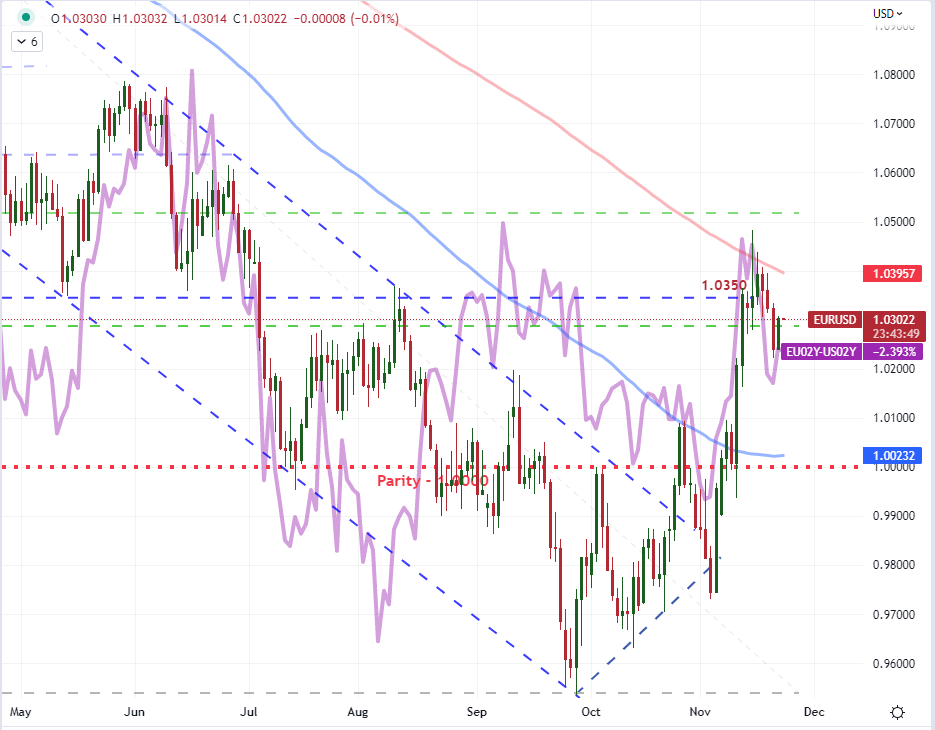

Por motivación fundamental, quedan dos temas de interés y capacidad para mover los mercados. Las expectativas de las tasas de interés han sido uno de los impulsores más productivos para el dólar estadounidense en los últimos tiempos, pero el billete verde pareció vacilar en su recuperación en la última sesión. Eso podría ser un reflejo del repunte de las acciones a medida que el dólar refleja su estado de refugio seguro, pero últimamente es un punto débil fundamental. Quizás la actualización de la OCDE tuvo algún peso específico para el dólar y el EURUSD específicamente. Entre sus pronósticos de crecimiento, el grupo económico también mejoraría sus pronósticos de inflación. Hasta 2023, la OCDE espera que la inflación mundial sea del 6,6 por ciento. La mayoría de los principales bancos centrales tienen como objetivo el 2 por ciento, lo que es un fuerte incentivo para que los grupos políticos agresivos mantengan su rumbo. Eso parecería más un impulsor para el dólar que cualquier otro banco central considerando que está liderando el camino; sin embargo, la OCDE llamó al BCE en particular diciendo que necesita cerrar la brecha entre su tasa y la de su contraparte estadounidense. ¿Atenderán la llamada?

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -8% | 8% | 0% |

| Semanalmente | 19% | 3% | 9% |

Gráfico del EURUSD con SMA de 100 y 200 días superpuestos con diferencial de rendimiento de 2 años UE-EE. UU. (Diario)

Gráfico creado el Plataforma TradingView

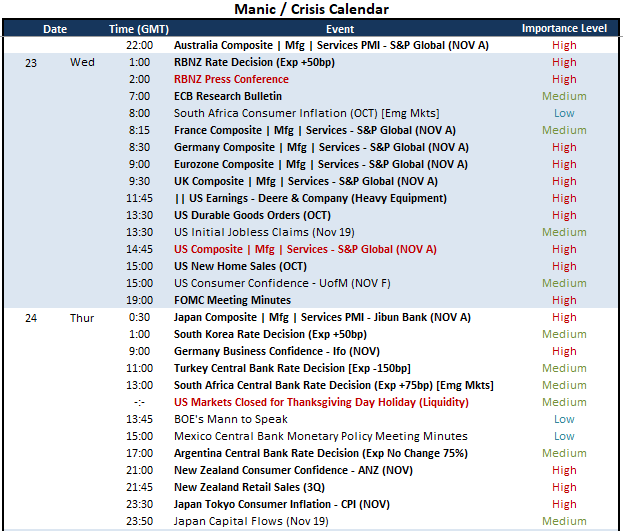

Para eventos de riesgo programados durante las próximas 24 horas, hay más forraje tanto para los pronósticos de tasas como para la evaluación del crecimiento. Sin embargo, creo que la especulación sobre las tasas de interés probablemente pasará a un segundo plano, con la excepción quizás de la reacción del mercado a la decisión sobre las tasas del RBNZ. Esa es una actualización directa de la política, se espera que aumenten 50 puntos básicos y el dólar neozelandés ha pasado algunos meses constantes tratando de recuperar el terreno perdido en su papel descontado como una moneda de transporte de renombre. Más representativo de un tema fundamental el miércoles es la salud económica. Tenemos algunas ganancias clave (Deere), así como algunos datos económicos de EE. UU. que vale la pena observar (bienes duraderos y ventas de casas nuevas). Sin embargo, hay algo más completo que el mercado puede encontrar más inclinado a digerir.

Riesgo de evento macro crítico en el calendario económico mundial para las próximas 48 horas

Calendario creado por John Kicklighter

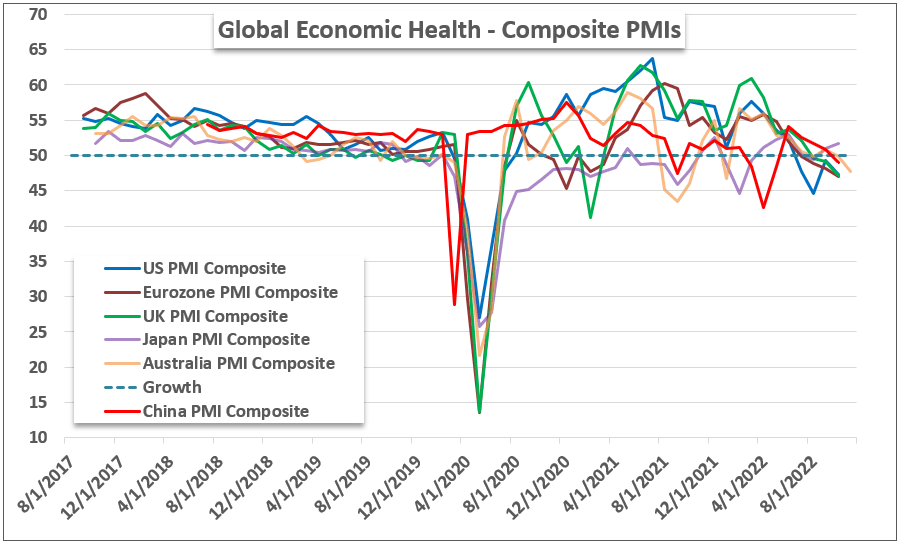

Más completo en el lado del crecimiento es la información que estamos preparados para recibir sobre la salud real actual de un grupo de las principales economías del mundo desarrollado. Los PMI de S&P Global se observan de cerca y son indicadores oportunos del PIB para las economías objetivo. En el momento de redactar este informe, los datos australianos ya se habían publicado y la caída de la cifra compuesta de 49,3 a 47,2 no es un comienzo favorable. Todos menos Japón estaban en territorio de contracción (por debajo de 50), por lo que el telón de fondo traerá algo de miedo en su anticipación. Eso puede generar una sorpresa mayor si los datos ‘mejoran’, pero comenzar una carrera de riesgo en el crepúsculo de la liquidez probablemente sea más difícil de lograr que ver una reducción de la exposición al riesgo antes de que se establezca la liquidez del Día de Acción de Gracias.

Gráfica de Actividad Económica Global a partir de PMIs Mensuales (Mensual)

Gráfico creado por John Kicklighter con datos de S&P Global

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín