S&P 500, MSFT, PIB, Recesión y DXY Puntos de conversación:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3900; USDJPY Alcista Por encima de 127.00

- El cargo de dos días para los activos inclinados al riesgo le valió al S&P 500 una clara ruptura con su SMA de 200 días, la resistencia de la línea de tendencia y las Fibonacci superpuestas; pero ¿dónde está el seguimiento?

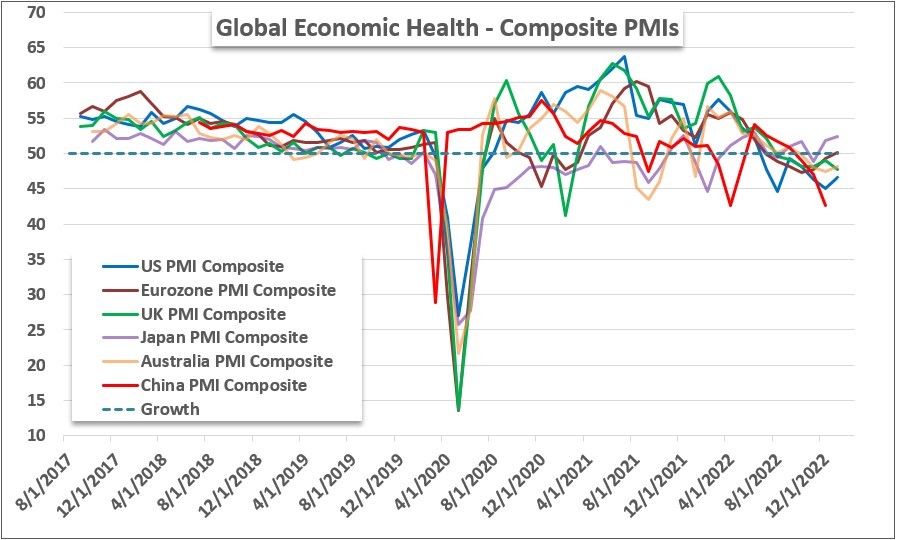

- Nuestro crecimiento intereses dada una actualización en la última sesión con los PMI de enero; pero el mercado parece estar buscando algo más pesado para la convicción

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Los logros técnicos por sí solos no son suficientes para incitar al mercado a actuar. Para los comerciantes de gráficos, incluido yo mismo, esto ha llevado a una frustración significativa al evaluar los movimientos del mercado en los últimos meses. La ruptura más reciente vendría del S&P 500 a partir de esta semana. El índice de referencia de EE. UU. repuntó el lunes donde terminó el repunte del viernes con un repunte del 1,2 por ciento que llevó el rendimiento de dos días a su mayor carga consecutiva desde el 11 de noviembre. Más importante que el tempo fue el cambio percibido en la posición del mercado. El mercado cargó más allá del promedio móvil simple (SMA) de 200 días desde la brecha en la apertura. Sin embargo, la restricción que los gastos generales tenían en el mercado ya se estaba erosionando dadas las frecuentes y fallidas infracciones de esta popular medida en los últimos dos meses. Sin embargo, el impulso adicional a los máximos de cinco semanas, una ruptura más definitiva de la resistencia de la línea de tendencia que se remonta a enero de 2022 y el impulso por encima de una confluencia de niveles de Fibonacci de alto perfil alrededor del nivel 4000, todo se sumó a la narrativa del progreso. Dicho esto, no hubo seguimiento después del ‘pausa’. En la última sesión, el S&P 500 en realidad cayó un 0,1 por ciento debido a un menor volumen. Algunos pueden sentirse cómodos con una serie de mesetas altas que avanzan lentamente; pero en un contexto fundamental débil, la falta de tracción podría convertirse rápidamente en una responsabilidad para los alcistas.

Gráfico de S&P 500 con SMA de 200 días, volumen y rango histórico de 1 día (diario)

Gráfico creado el Plataforma Tradingview

Lo que parece faltar en un mercado que puede convertir un quiebre técnico en una carrera fundamental es la falta de un respaldo tangible para cualquier subida alcista real. El estado de «sentimiento» en el mercado es tal que atravesamos períodos en los que las buenas noticias se tratan como si fueran problemáticas y viceversa (como cuando los sólidos datos económicos se interpretan como una razón para que un banco central siga ajustando las medidas), mientras que las prioridades cambiar ya sea a través de la mera conciencia o la moda. Hubo una posibilidad de generar un contexto favorable a partir de los datos de la última sesión. Entre una variedad de datos y eventos del martes, la señal más clara vendría a través de los PMI de enero de las economías del mundo desarrollado. La combinación presentada fue una mejora notable, con la excepción de la lectura del Reino Unido. Japón siguió teniendo un rendimiento superior con una lectura expansiva, la zona euro volvió a territorio positivo (por encima de 50) mientras que EE. UU. y Australia se recuperaron de su ritmo anterior de contracción. Eso podría haber sido leído como favorable, pero el mercado no pareció morder. Plantea la pregunta: ¿los datos no fueron lo suficientemente claros o el mercado ha gastado su buena voluntad en la interpretación de los datos?

Gráfico de PMI mensuales para las principales economías desarrolladas de Standard & Poor’s Global (mensual)

Gráfico creado por John Kicklighter con datos de Standard & Poor’s Global

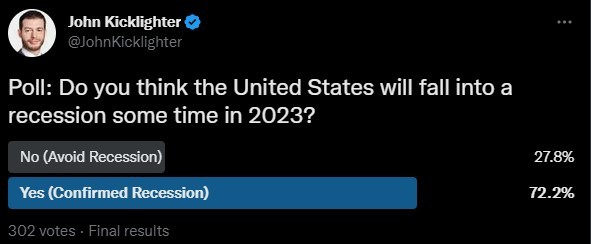

Creo que la perspectiva de una contracción económica para los EE. UU., numerosas economías desarrolladas y una parte de la economía global no está descontada. Claro, ha habido una serie de indicadores que sugieren que tal dificultad está por venir, desde trimestres consecutivos de PIB negativo. impresiones de los EE. UU., meses de la inversión del diferencial de EE. UU. 2-10 e innumerables encuestas de opinión. Sin embargo, los mercados se han acostumbrado a descartar las amenazas de un futuro ambiguo después de años de estímulos excesivos de los bancos centrales que previamente compensaron o evitaron el mal resultado. Sin embargo, esos mismos respaldos ya no existen. La Fed y otros bancos centrales importantes parecen dejar eso muy claro, aunque muchos participantes del mercado no creen que no aparecerán cuando se les solicite. Durante el fin de semana, mi encuesta sobre si los participantes creían que EE. UU. entraría en recesión en 2023 o no terminó con un sesgo muy claro a favor del «sí». ¿Eso ya estaba incluido en el precio hasta el mínimo de octubre?

Encuesta que pregunta a los comerciantes sobre la probabilidad de una recesión en EE. UU. en 2023

Encuesta de Twitter.com, @JohnKicklighter

Si los mercados realmente están esperando una señal fuerte y clara sobre la salud de la economía, la anticipación de la publicación del jueves del PIB de EE. UU. es un evento digno de titulares que llamará nuestra atención. Dicho esto, su efectividad para mover el mercado es mucho menos consistente que su capacidad para generar reconocimiento. En todo caso, la actualización de la próxima semana de Perspectivas de la economía mundial (WEO) del FMI o incluso la decisión de política monetaria de la Reserva Federal aprovecharán de manera más efectiva la perspectiva de crecimiento y sus implicaciones para el mercado. Sin embargo, ese historial estadístico no necesariamente anulará el efecto amortiguador de la anticipación que se dirige al lanzamiento. Buscando otras salidas de convicción, no hay mucho que iguale el impacto global. La política monetaria recuperará cierta tracción, pero no necesariamente de forma sistémica. La lista principal de la agenda macroeconómica de hoy es la decisión sobre la tasa del Banco de Canadá. Este grupo se encuentra entre los más agresivos de los principales actores, pero su desaceleración planificada del ritmo agresivo de 2022 (incluido un movimiento de 100 pb) ya es bien conocida. De hecho, los swaps muestran el precio del mercado en más de 50 puntos básicos de relajación en la segunda mitad de 2023. Entonces, ya sea que el BOC aumente o no 25 pb en esta reunión en particular, probablemente generará menos calor en los mercados que las proyecciones no oficiales de lo que viene más adelante en el año.

Principal evento de riesgo macroeconómico global para las próximas 48 horas

Calendario creado por John Kicklighter

Mientras tanto, ningún macroanalista/operador global que se precie puede prescindir de una evaluación de la clasificación del dólar dado su punto central en la evaluación económica mundial, el liderazgo que su propia política monetaria toma entre sus pares y el papel de refugio seguro que desempeña en mercados más turbulentos. . En particular, el índice del dólar DXY se ha mantenido prácticamente sin cambios en los últimos dos días. De hecho, el índice prácticamente no ha registrado ningún cambio de apertura a cierre en el lapso de los últimos 8 días de negociación. El rango absoluto durante ese período (como porcentaje del spot) es el período más pequeño durante un período similar en 11 meses cuando excluimos el período comercial de fin de año y vacaciones. Eso es sorprendente dado el avance en los activos de riesgo, pero tal vez el repunte en los rendimientos de 2 años (como un indicador de las expectativas de tasas) está compensando los vientos bajistas. Sin embargo, esta moneda resuelve puede contribuir en gran medida a informar a los mercados más amplios sobre qué tema domina el enfoque del mercado.

Gráfico del índice del dólar DXY con SMA de 100 y 200 días (semanal)

Gráfico creado el Plataforma TradingView

Descubra qué tipo de comerciante de divisas es usted