S&P 500, ganancias, USDJPY, BOJ, USDCNH y PIB Puntos de conversación:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3900; USDJPY Alcista Por encima de 127.00

- A pesar de la incomodidad detrás de los mercados de capital en torno a si el S&P 500 ha superado su techo técnico o no, no se encontró tracción material el martes.

- En ausencia de datos macroeconómicos estadounidenses de alto perfil; riesgo de eventos como los chinos PIBLas ganancias de Goldman y la próxima decisión del BOJ prevalecen sobre la volatilidad

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Los mercados de EE. UU. volvieron a estar en línea en la última sesión, pero el aumento significativo en la liquidez de los mercados globales no resolvería la pregunta abierta sobre si nos hemos comprometido con una recuperación especulativa o un mero rebote. Desde un punto de vista técnico, el índice de referencia S&P 500 (mi representante imperfecto preferido de las ‘tendencias de riesgo’) terminó la semana anterior en la cúspide de una ruptura técnica. Hubo argumentos a favor de la ruptura y otros tantos que decían que aún faltaba la convicción. Para aquellos que buscan una resolución inmediata entre los alcistas y los bajistas para comenzar la semana estadounidense acortada por las vacaciones, las esperanzas se desvanecieron y es probable que la ansiedad esté tomando su lugar. De los gráficos, tres siguen siendo la sobrecarga formada alrededor del 38,2 por ciento de Fibonacci de la ola bajista del 16 de agosto al 22 de octubre, el 38,2 por ciento de Fibonacci del rango completo de 2022 y una vez más el nivel psicológicamente influyente de 4000. Alternativamente, todavía estamos por encima del promedio móvil de 200 días y no hemos cedido desde el cargo de la semana anterior. Dicho esto, el volumen de 2440 millones no fue inspirado, el rango del S&P 500 en el día fue el más bajo desde el viernes después del Día de Acción de Gracias (25 de noviembre) y el VIX aún está por debajo de 20 a pesar de su rebote. Los comerciantes, frente a los inversores, buscan una resolución, pero no hay un candidato particularmente claro para restaurar la convicción.

Gráfico del S&P 500 con Volumen, SMA de 50 y 200 días y ‘Wicks’ (Diario)

Gráfico creado el Plataforma TradingView

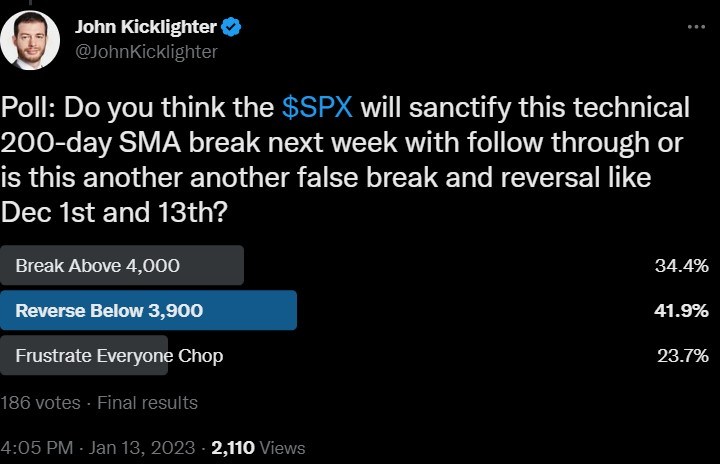

Después del cierre de Año Nuevo el viernes de la semana pasada, emití una encuesta para obtener la opinión de los operadores sobre si el apetito por el riesgo se había recuperado por completo hasta un punto de elevación sostenida. Sin embargo, hacer esa pregunta ambigua y general suele ser difícil de apreciar para muchos; así que lo reduje a mi medida de convicción favorita para el sentimiento y agregué un contexto técnico en torno al cual los participantes podrían formarse una opinión. Según los resultados, el 42 por ciento de los que votaron creían que el S&P 500 retrocedería por debajo de 3900 después de superar su promedio móvil de 200 días; el 34 por ciento esperaba un ascenso continuo por encima de 4.000; y el 24 por ciento esperaba picar esta semana. Es una mezcla bastante pareja de expectativas considerando todo. Personalmente, busco una corriente fundamental tangible y capaz para dirigir las masas especulativas. Hay algunos eventos notables de diferentes regiones o a través de una lente menos conspicua, pero nada me llama la atención como capaz. Eso significa que vendrán algunas sorpresas para tomar las riendas o la especulación se construirá a través de un mosaico de motivaciones. Ninguno de los cursos es particularmente atractivo para mí para evaluar probabilidades. Por lo tanto, mantendré una estrecha vigilancia y una perspectiva equilibrada del progreso a medida que se desarrolle.

Encuesta preguntando a los participantes si el S&P 500 rompería, retrocedería o cortaría en el futuro

Encuesta de Twitter.com, @JohnKicklighter

Si bien siempre vale la pena realizar un seguimiento de los «patrones climáticos» para todo el sistema financiero, también es importante estar al tanto de los remolinos regionales de volatilidad que surgen en los mercados cargados por eventos de riesgo localizados. Hubo una actividad notable que se registró en algunas otras áreas de los mercados globales. Para algunos puntos de referencia como el DAX 40 alemán, el avance de un quinto día consecutivo a máximos de varios meses probablemente fue alentado por el Canciller al afirmar que está convencido de que el país evitará la recesión y el apoyo adicional de las encuestas de sentimiento económico de la Eurozona y el ZEW alemán. Para los gustos del FTSE 100, que bajó ligeramente, la inquietud por la proximidad a los máximos históricos probablemente supere la influencia de puntos de datos como los datos de empleo del Reino Unido que acabamos de registrar. Estaré atento a la inflación del Reino Unido por delante para obtener una posible guía del FTSE y la libra, la inflación de las fábricas canadienses para la presión del USDCAD y la serie de puntos de datos estadounidenses de nivel inferior (ventas minoristas, PPI, producción industrial, NAHB) para el potencial errante del dólar. Sin embargo, este no es el tipo de mezcla explosiva.

Principal evento de riesgo macroeconómico global para las últimas y próximas 24 horas

Calendario creado por John Kicklighter

Para un desarrollo de mercado más motivado en la última sesión, la lectura del PIB chino del 1T fue de gran importancia. La expansión del 2,9 por ciento hasta fines del año pasado fue mejor de lo esperado, pero fue un gran paso por debajo del 3,9 por ciento anterior. Si bien esto puede parecer un desempeño impresionante para una importante economía mundial desarrollada, es todo menos para esta economía que depende de una expansión constante. Las incertidumbres en torno a Covid y el anuncio de la primera disminución de la población en décadas también son poco halagüeñas. En particular, el compuesto de Shanghái tomó la noticia con calma, pero esa caída constante del USDCNH se revirtió tentativamente.

Gráfico de USDCNH con SMA de 200 días (Diario)

Gráfico creado el Plataforma TradingView

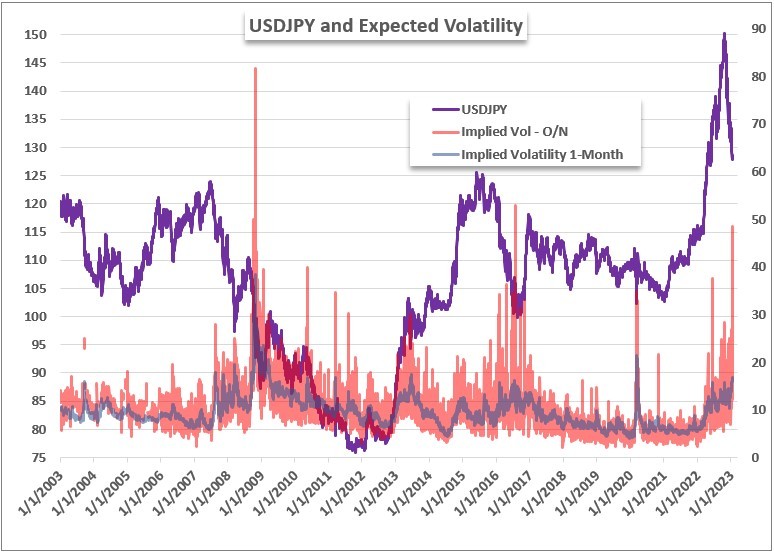

Mirando hacia las próximas 24 horas, el principal evento de riesgo programado para el potencial de volatilidad pura tendría que ser la decisión de tasa del Banco de Japón (BOJ). El banco central sorprendió a los mercados al ajustar ligeramente su combinación de políticas en la reunión del mes pasado, cuando gran parte del mercado ya estaba en modo festivo. Esto ha cargado aún más la volatilidad esperada detrás de los pares de yenes como el USDJPY. De hecho, la volatilidad implícita durante la noche para este par es la más alta desde julio de 2016 y es la tercera más alta en dos décadas. Es muy probable que la volatilidad en el muy corto plazo se desinfle dramáticamente después de este evento, pero no asuma que viene con dirección.

Gráfico de USDJPY superpuesto con volatilidad implícita de 1 semana y durante la noche (diaria)

Gráfico creado por John Kicklighter con datos de Bloomberg

Recomendado por John Kicklighter

Trading Forex News: La estrategia