S&P 500, FTSE 100, GBPUSD, VIX, EURUSD y USDCNH Puntos de conversación:

- La perspectiva del mercado: USDJPY bajista por debajo de 141,50; Oro bajista por debajo de 1.680

- En respuesta al aumento más pronunciado de los rendimientos de los Gilt a largo plazo en más de medio siglo, el Banco de Inglaterra anunció que compraría bonos ilimitados en un esfuerzo por estabilizar su sistema.

- El compromiso potencialmente masivo del Reino Unido con su economía, la sexta más grande del mundo, ayudó a sacar al S&P 500 de su caída de 6 días, pero ¿es un movimiento duradero?

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

Una verificación de riesgo cargada de estímulo: S&P 500 y FTSE 100

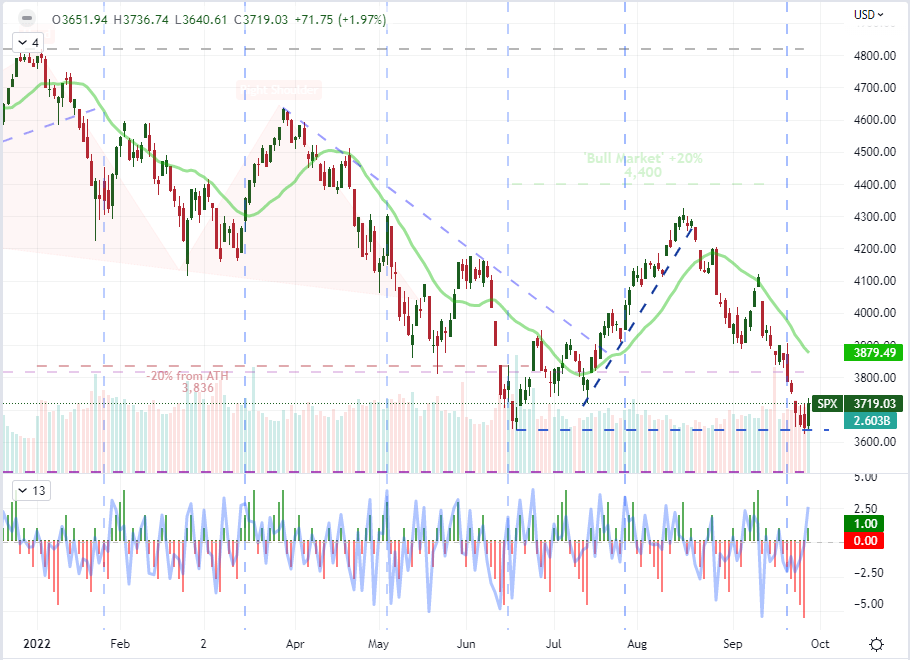

¿Qué se necesita para sacar a los mercados de su caída general en 2022? Aparentemente, política monetaria masiva y poco ortodoxa. En la última sesión, el Banco de Inglaterra (BOE) intervino para abordar las dificultades financieras que se han desarrollado en el sistema financiero del Reino Unido, exacerbadas por el «mini presupuesto» de la semana pasada. El Reino Unido ya estaba bajo presión entre la difícil situación de la próxima crisis energética, el compromiso del banco central de combatir la inflación con tasas más altas y la advertencia de que la economía ya podría estar en recesión. Después de que el nuevo gobierno anunciara su combinación de políticas la semana pasada, la ya preocupante caída en los mercados de capitales locales y la moneda local se aceleró bruscamente… y comenzó a arrastrar a los mercados globales por el camino. Con una aparente ‘venta del banco central’ volviendo a los titulares, los mercados estaban dispuestos a ceder parte de la responsabilidad transferida de la última década. El rebote fue bastante amplio, pero el mayor repunte del S&P 500 en 7 semanas pareció el final de la sesión consecutiva más larga (seis) para el punto de referencia más omnipresente desde el punto álgido de la pandemia en febrero de 2020.

Gráfico de S&P 500 SMA de 20 y 200 días con velas consecutivas (diario)

Gráfico creado el Plataforma Tradingview

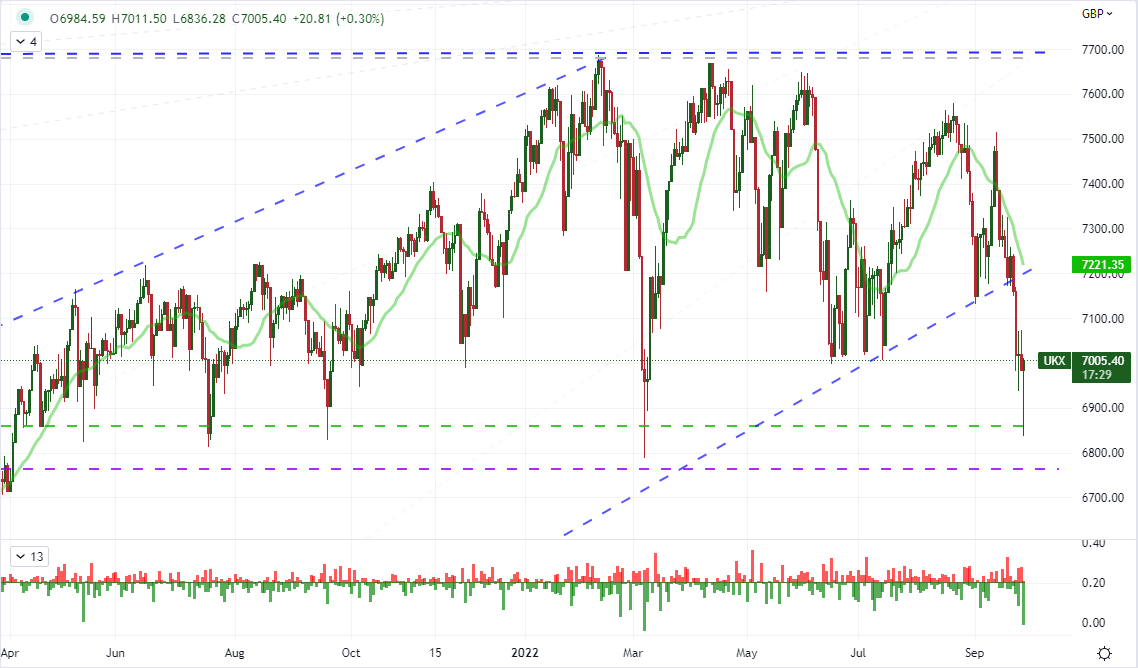

El repunte de los activos de riesgo en la última sesión fue notablemente amplio, pero el rendimiento central se dirige a los índices de referencia del Reino Unido. Para el mercado de capitales local, la reversión del FTSE 100 desde los mínimos intradiarios se destaca tanto para los observadores del mercado como para los operadores técnicos. No fue difícil afinar cuál fue la actualización de cambio de marea en la última sesión o su momento. El compromiso del BOE de equilibrar el aparentemente dudoso plan de política fiscal del gobierno (que tendrá la oportunidad de exponer en el informe de mediano plazo del 23 de noviembre) demostró ser un evento de mercado serio. El banco central anunció que retrasaría sus planes para comenzar a vender sus tenencias de deuda pública a partir del lunes y, a su vez, se comprometería a comprar una cantidad indeterminada de bonos a largo plazo a corto plazo. Desde el FTSE 100 del Reino Unido, las noticias parecían ser oportunas en relación con las señales técnicas. La reversión abrupta del índice generó una ‘cola’ diaria que es proporcional a los mínimos en el área de 6,800/6,6840 en abril de 2021.

Gráfico de UK 100 con 20 SMA y ‘Wicks’ (Diario)

Gráfico creado el Plataforma Tradingview

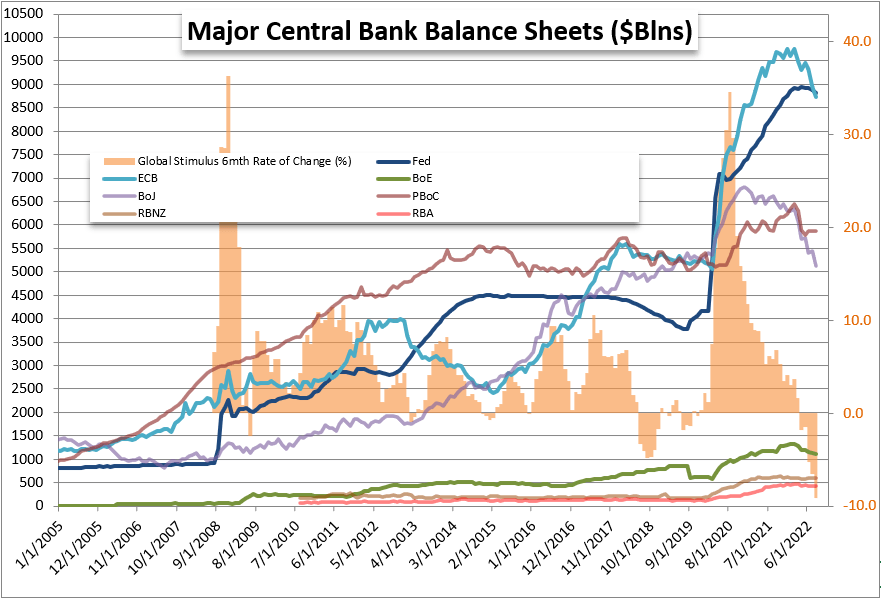

Las implicaciones de una política de préstamo del cuarto banco central más grande del mundo desarrollado

Dado el cambio de tendencia general en la política monetaria mundial con respecto a las subidas de tipos y los planes para normalizar los balances (es decir, vender estímulos de nuevo en el mercado), se esperaba una oscilación a la baja en las medidas de riesgo del mercado de capitales. Durante los últimos meses, hemos escuchado el juramento inquebrantable de que se eliminaría el alojamiento del sistema en un intento por combatir la inflación desenfrenada. Eso ha puesto al mercado en una situación crítica y ha socavado los mercados de capital que han encontrado la mayor parte de su impulso gracias a la indulgencia de los inversores que dependen del respaldo de las autoridades monetarias. Ese miedo y la presión del mercado se aliviaron, al menos temporalmente y por poco, con el programa de compra de Gilt anunciado por el BOE. Sin embargo, creo que, a menos que esta capitulación resulte universal, contribuirá más a la inestabilidad inherente a las políticas competitivas en el futuro.

Gráfico de Balances de los Principales Bancos Centrales en Miles de Millones de Dólares Estadounidenses (Mensual)

Gráfico creado por John Kicklighter

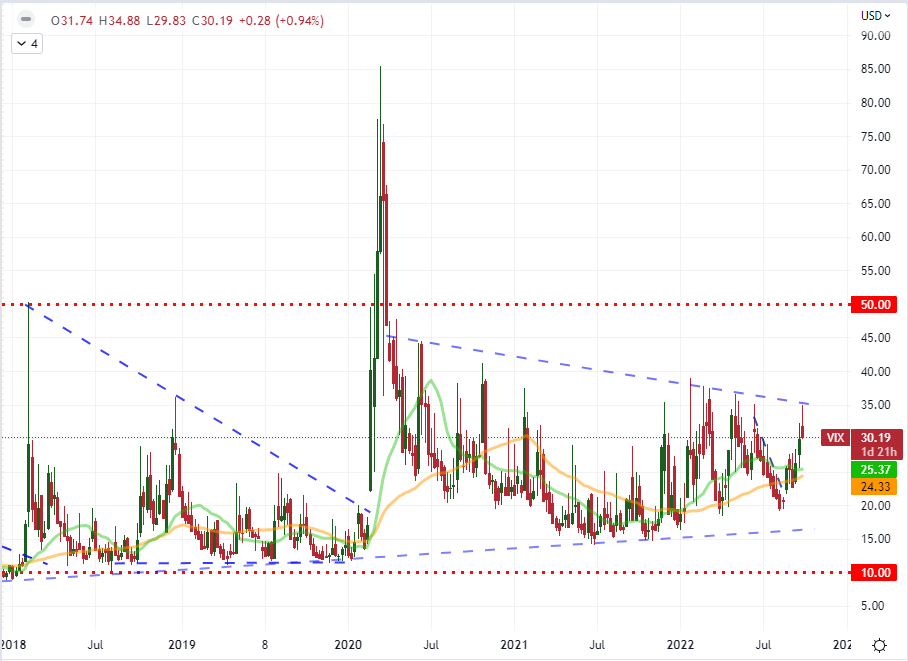

En términos más amplios, vale la pena preguntarse si el anuncio de política del BOE puede evolucionar de una apuesta aislada por la estabilidad de los mercados del Reino Unido a una motivación más amplia para el apetito por el riesgo en el mercado en general. Sigo teniendo muchas dudas sobre esta escalada de confianza. Hay dos cosas que, en general, creo que son capaces de cambiar los mercados de forma sistémica: un cambio total en el contexto económico (que tarda meses en desarrollarse) o un desapalancamiento total de la exposición al riesgo. El cargo hacia 35 en el VIX ciertamente eleva el perfil de riesgos implícitos en el futuro, pero está lejos de los extremos generalmente asociados con un mercado que ha capitulado. Aproximadamente considero que 50 es una marca en el VIX a tener en cuenta, pero lo que estoy monitoreando es realmente un aumento repentino en el costo implícito de cobertura de los riesgos percibidos.

Gráfico del índice de volatilidad VIX con SMA de 20 y 50 semanas (semanal)

Gráfico creado el Plataforma Tradingview

A qué prestar atención para avanzar: EURUSD y USDCAD

A medida que avanzamos en la segunda mitad de la semana, hay un repunte notable en el peso de los eventos de riesgo programados disponibles. Si bien la retórica del banco central sigue teniendo una importancia considerable, los listados económicos pueden generar una respuesta más decisiva de los mercados indecisos. Dejando a un lado la serie de charlas programadas de funcionarios de la Fed, el BCE y el BOE el jueves, estaré particularmente interesado en las perspectivas sobre la inflación tanto de la zona euro como de las economías estadounidenses. Los mercados podrían deslizarse casualmente más allá de todos estos listados clave, pero también podrían colgarse en cualquiera de los asuntos de alto nivel dada la naturaleza incierta de las condiciones de fondo.

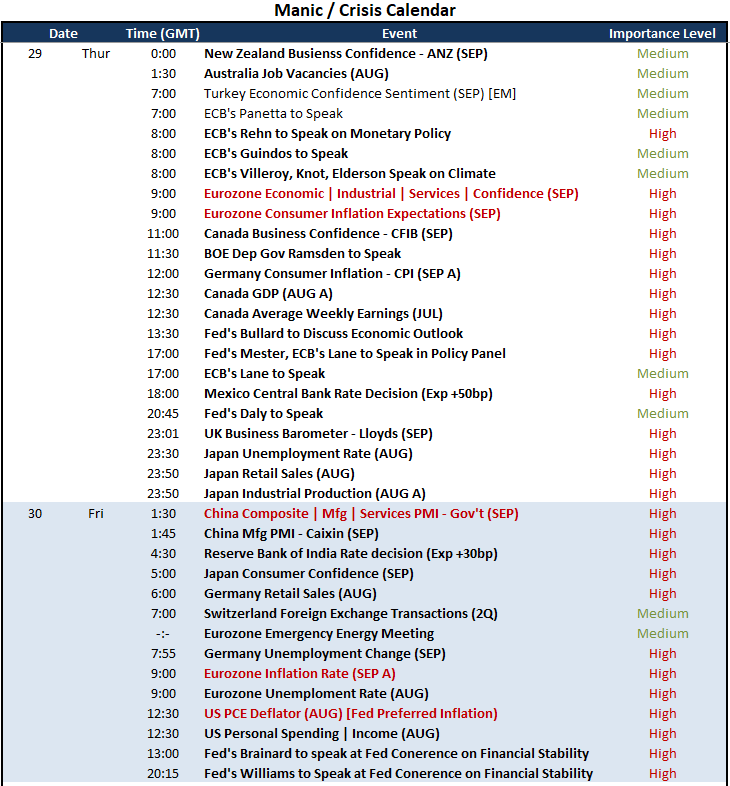

Riesgo de evento macro crítico en el calendario económico mundial para las próximas 48 horas

Calendario creado por John Kicklighter

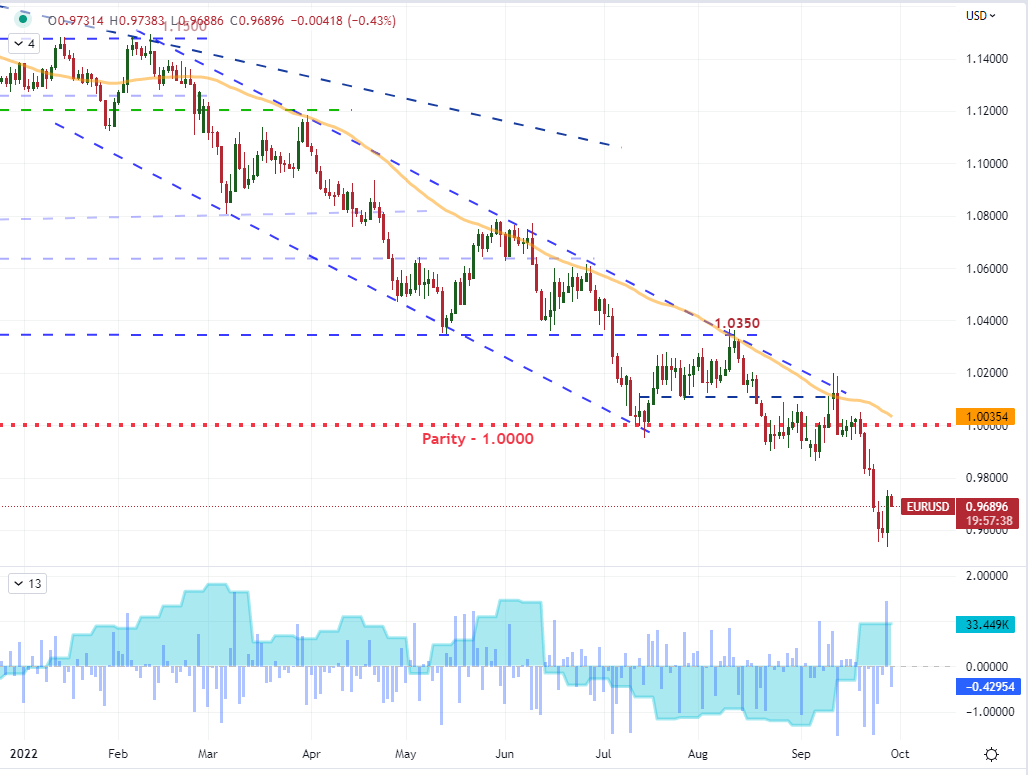

En términos de ponderación fundamental, el evento de riesgo en torno al EURUSD durante las próximas 48 horas no tiene igual. El par disfrutó de su mayor repunte en un solo día (+1,4 por ciento) en casi siete meses en la última sesión gracias a los efectos indirectos de las acciones del BOE, tanto en términos de estabilidad financiera europea como en una restricción más general de las demandas de refugio seguro. Más adelante, las influencias fundamentales se volverán más localizadas. Antes de llegar al informe de inflación de EE. UU. del viernes (la medida favorita de la Fed), tendremos una serie de funcionarios del FOMC programados para hablar durante la sesión del jueves. En cuanto al papel del euro, el IPC alemán, las encuestas de sentimiento de la zona euro y las expectativas de inflación del consumidor de la zona euro ofrecerán una combinación potente de un área provocativa de interés fundamental.

Recomendado por John Kicklighter

Cómo operar EUR/USD

Gráfico de EURUSD con 50-Day SMA, 1-Day Rate of Change y COT Net Spec Futures Position (diario)

Gráfico creado el Plataforma Tradingview

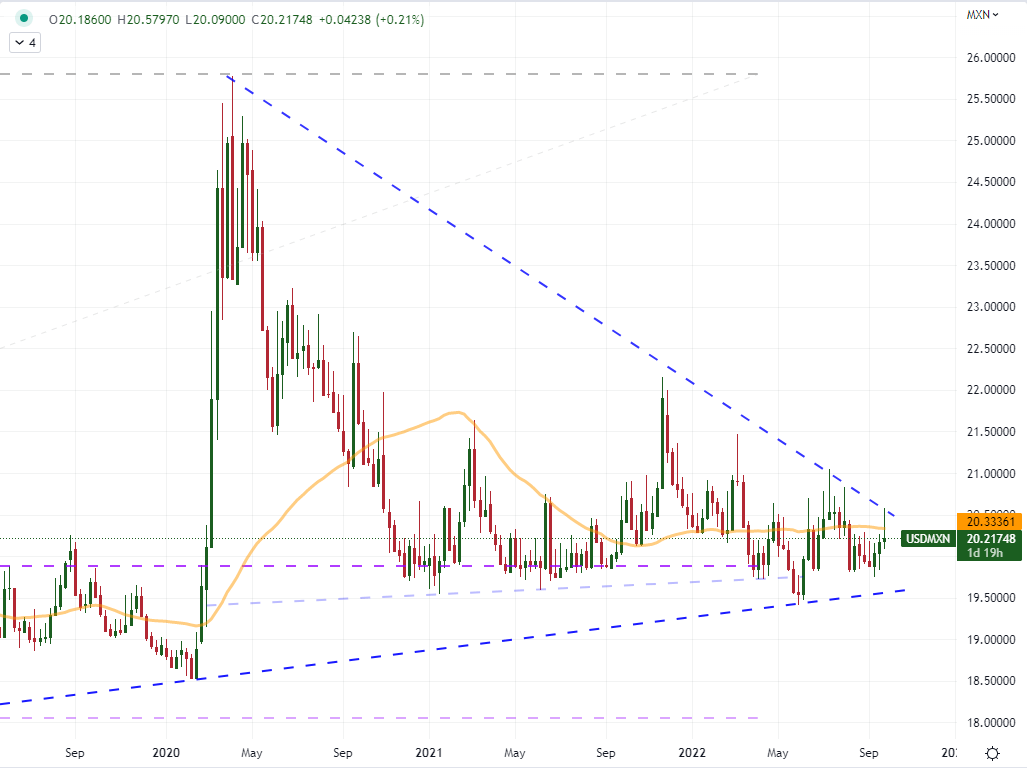

Fuera del par de divisas más líquido, existe la posibilidad de que el dólar canadiense recurra a eventos de riesgo de alto perfil para la volatilidad. Una cadena de confianza empresarial, ganancias promedio semanales y datos mensuales del PIB pueden empujar a USDCAD a un cargo significativo en el extremo de una carrera de renta excepcional. Para el evento de riesgo más específico, la decisión sobre la tasa del banco central de México se acerca más a los temas subyacentes. Se espera que el grupo suba 50 pb, pero eso es bastante moderado en comparación con lo que ha hecho la Fed o lo que se espera que haga el BOE. Además, este es un actor importante en los mercados emergentes. ¿Es suficiente para sacar al USDMXN de una cuña masiva? Vale la pena estar al tanto.

Gráfico de USDMXN con SMA de 50 Semanas (Semanal)

Gráfico creado el Plataforma Tradingview

Descubra qué tipo de comerciante de divisas es usted