S&P 500, VIX, dólar, tasas de fondos federales y puntos de conversación sobre eventos de riesgo:

- La perspectiva del mercado: EURUSD bajista por debajo de 108, Dow Rango Entre 34.200 y 33.200

- El S&P 500 y Dow produjeron ‘días internos’ en la última sesión, trabajando más profundamente en los patrones de congestión que pueden resultar difíciles de romper

- Con solo unos pocos eventos de alto perfil esta semana (por ejemplo, sentimiento UofM) y la próxima (por ejemplo, EE. UU. IPC), la volatilidad luchará por formar una tendencia… a menos que haya un desarrollo elemental en las ‘tendencias de riesgo’

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Es posible que los mercados desarrollen tendencias a través del desarrollo orgánico de una fiebre alcista o bajista, pero la motivación a través de un evento o tema fundamental distinto tiende a ser más confiable y más fácil de rastrear. Desafortunadamente para aquellos que buscan cambios fuertes en el mercado, y mucho menos para aquellos que buscan tendencias, existe una falta crítica de eventos de riesgo de alto perfil hasta el final de esta semana e incluso durante la próxima. Con un enfriamiento significativo en la atención del mercado a los pequeños desarrollos en temas como la especulación de la política monetaria, los temores de recesión y los asuntos externos (guerras comerciales, guerras reales, etc.), habrá una mayor propensión a desarrollar congestión o experimentar ataques de corta duración. volatilidad que lucha por facilitar la tracción en una tendencia seria. Eso no quiere decir que sea imposible generar un movimiento mayor, pero las condiciones del mercado parecen estar sesgadas en esa dirección.

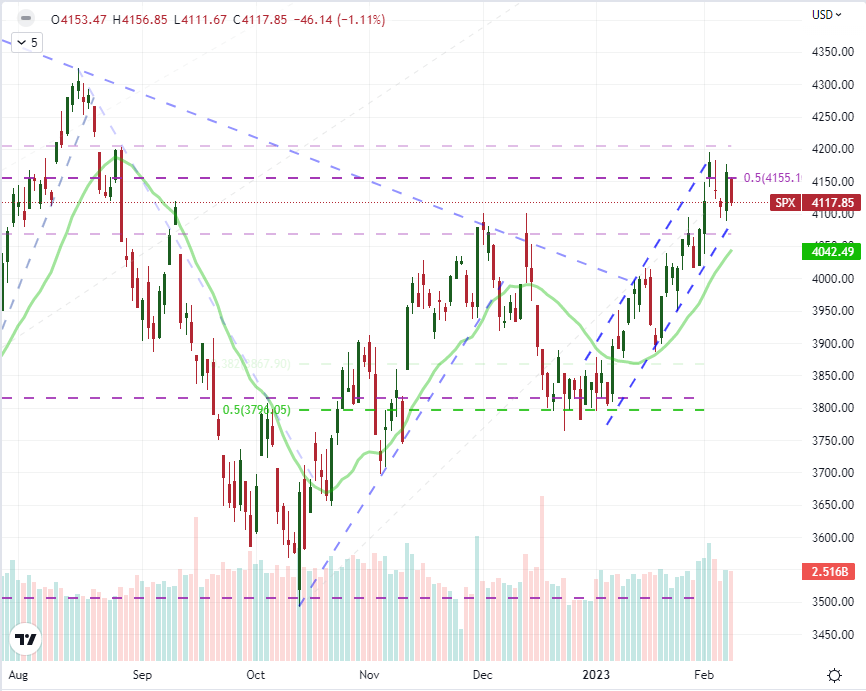

La evolución de las condiciones del mercado desde el rango hasta la ruptura y la tendencia son normales, y un comerciante trabajador se adaptaría a las condiciones dadas. Para una aplicación práctica, el S&P 500 refleja bien la perspectiva cambiante según el marco temporal. En un gráfico mensual, la tendencia alcista más grande de los últimos 15 años generalmente está presente. En el gráfico diario, el mercado bajista de 2022 está lidiando con los mínimos más altos de octubre para establecer una dirección predominante. Reduciendo el marco de tiempo a un gráfico de cuatro horas, tenemos el canal de tendencia ascendente de las últimas seis semanas, pero también la cuña que se desarrolló durante la última semana… justo en el punto medio del rango de 2022. La resistencia del Dow a una tendencia más amplia es aún más clara con dos meses de mayor congestión: una cuña que ahora presenta barreras en 34.300 y 32.300. Las barreras técnicas no son sacrosantas; pero si hay un intento de romper un nivel clave sin un catalizador muy destacado, se justificaría mantener un alto grado de escepticismo.

Gráfico de S&P 500 con SMA de 20 días y volumen (diario)

Gráfico creado el Plataforma TradingView

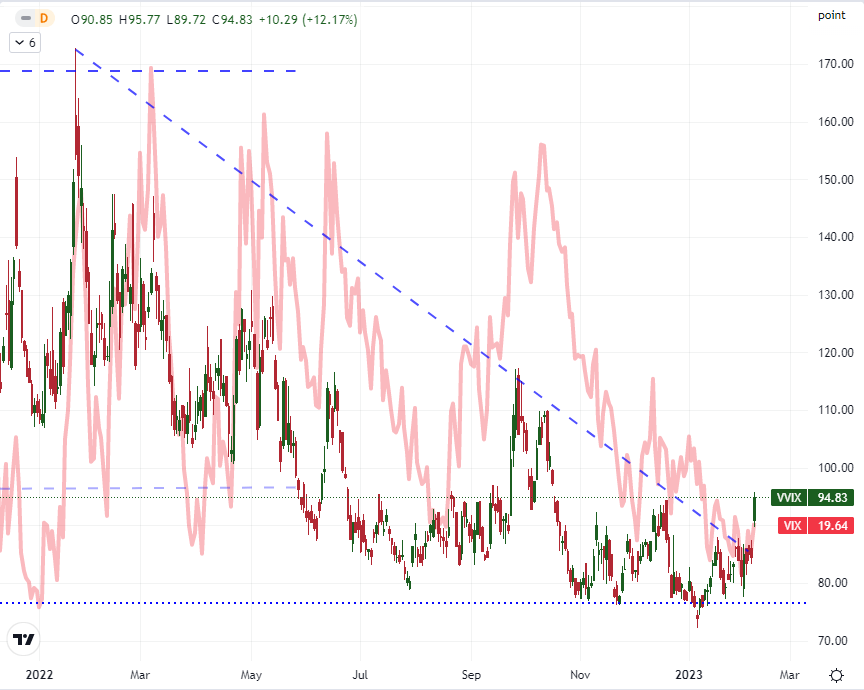

Históricamente, la sexta semana del año, que estamos atravesando actualmente, ha promediado un claro salto en el nivel de volatilidad implícita (esperada) a través del índice VIX. Si bien el indicador de actividad se ha mantenido más cerca del nivel 20 y no se permitió la caída a los mínimos de 12 meses registrados la semana pasada, la medida todavía está notablemente desinflada. Dicho esto, para la medida basada en acciones (S&P 500 específicamente), ha habido un desarrollo notable en la medida de ‘segunda derivada’ que es el VVIX. La llamada medida de ‘volatilidad de la volatilidad’ llegó a un máximo de casi cuatro meses el miércoles, lo que es inesperado pero digno de seguimiento, ya que sugiere que existe un mayor riesgo de un cambio repentino en los niveles de actividad. Mientras tanto, las medidas de volatilidad en una variedad de mercados alternativos (rendimientos, materias primas, divisas, mercados emergentes, etc.) han experimentado una moderación similar. Estas lecturas tienen un historial bastante pobre como indicadores principales, pero están razonablemente bien ajustadas para reflejar las condiciones actuales.

Gráfico de volatilidad VVIX del índice de volatilidad superpuesto con el índice de volatilidad VIX (diario)

Gráfico creado el Plataforma TradingView

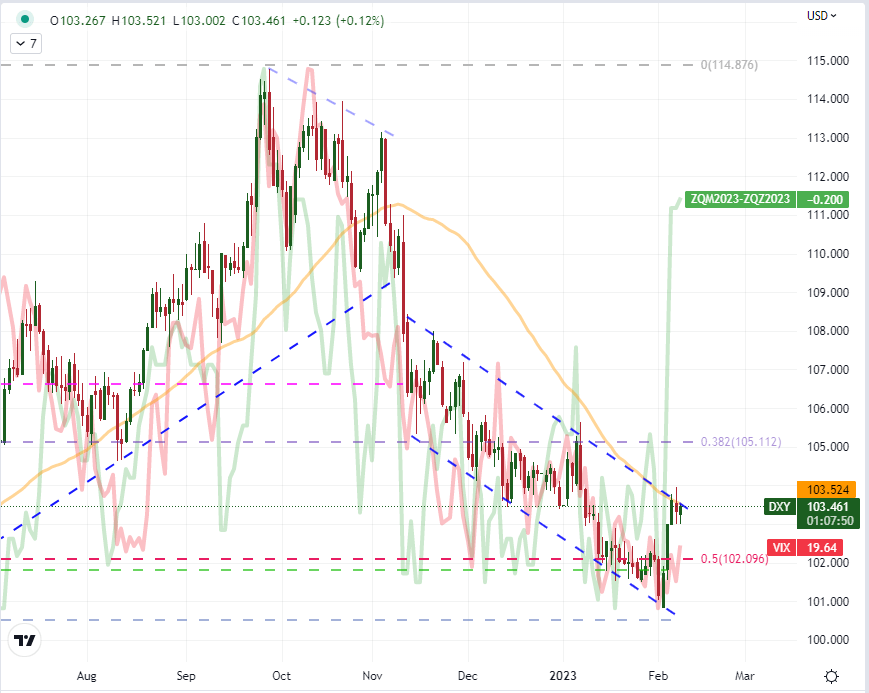

Mientras tanto, aplicar el efecto de estrangulamiento al dólar estadounidense puede amplificar el peso de los niveles técnicos próximos para las medidas agregadas junto con las principales principales. El repunte que obtuvo el dólar (índice DXY) la semana pasada ayudó a evitar una etapa renovada de una tendencia bajista más grande que se deslizaba tentativamente por debajo del punto medio del rango 2021-2022 (102.10 para el DXY). Sin embargo, ese rebote ha encontrado una resistencia capaz en la combinación de la SMA de 50 días y la resistencia de un canal de tendencia descendente de tres meses. La justificación de este repunte se basó en gran medida en el repunte de la previsión del mercado para la tasa terminal de la Fed. Habiendo alcanzado un pronóstico implícito del 5,1 por ciento para junio para igualar el pronóstico del propio FOMC, no hay mucho más descuento para que el mercado funcione. Es posible que el aumento de la tasa que aún se cotiza hasta la segunda mitad de 2023 pueda ofrecer al dólar un nuevo ‘repunte de alivio’, pero esa es una ventana pequeña. La chispa más potente sería un repentino aumento de la volatilidad, que históricamente es un evento más común. De lo contrario, probablemente estaremos esperando hasta la publicación del índice de precios al consumidor (IPC) de la próxima semana para obtener una actualización definitiva sobre el tema de la especulación de tasas.

Gráfico del índice del dólar DXY con SMA de 50 días, superpuesto con VIX y recortes de la Fed implícitos en el mercado (diario)

Gráfico creado el Plataforma TradingView

Para eventos de riesgo programados hasta las últimas 48 horas de negociación de esta semana, la agenda es particularmente ligera. La sesión del jueves tiene algunos aspectos destacados que podrían generar volatilidad localizada o tal vez traer la oportunidad de un retroceso del cisne gris. La inflación de Alemania es una figura destacada para la especulación de tasas del BCE y el banco central mexicano puede sorprender en su evento de política monetaria, pero el informe de ganancias programado de Adani podría ser una chispa inesperada dada la caída dramática en el valor del gigante indio luego de las acusaciones de malversación financiera. . Para eventos de riesgo más confiables, las estadísticas de inflación de China, la actividad económica del Reino Unido (cuarto trimestre oficial y pronóstico de NIESR) y la encuesta de confianza del consumidor de EE. UU. de la UofM están disponibles el viernes. No mantendré mis expectativas sobre las tendencias sistémicas a través de los mercados de capital globales a través de ninguno de estos datos, pero ciertamente puede generar una volatilidad localizada grave.

Principal evento de riesgo macroeconómico global para las próximas 48 horas

Calendario creado por John Kicklighter

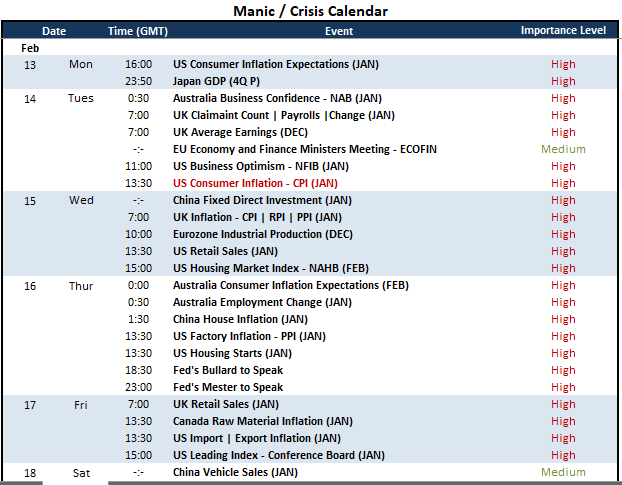

Mirando un poco más adelante, la agenda de la próxima semana tiene una mayor densidad de eventos de riesgo de perfil más alto; pero está lejos de la profundidad de lo que estábamos atravesando la semana pasada. La lista principal durante toda la semana tiene que ser la publicación del IPC de EE. UU. para enero. Si bien no es la lectura de inflación preferida por la Fed, es la del mercado y ahí es donde se libera la volatilidad. Después de una serie de meses en los que la lectura de la inflación ha experimentado una desaceleración sustancial, la expectativa, naturalmente, será otro paso a la baja. Eso hace que el impacto sea mayor para una sorpresa de un repunte o una lectura «superior a la esperada». Por otra parte, con el dólar disfrutando de un rebote recientemente debido a su alineación entre el mercado y la tasa terminal pronosticada por la Fed, una lectura más suave podría restaurar el descuento del mercado común y pesar al dólar, y posiblemente incluso recargar las acciones. Fuera de esa lectura, la Fed habla, las ventas minoristas de EE. UU., la actividad del mercado inmobiliario de EE. UU., la inflación del Reino Unido y los datos de empleo de Australia están en la lista de posibles volatilidad.

Principal evento de riesgo macroeconómico global para la próxima semana

Calendario creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted