S&P 500, Nasdaq 100, dólar estadounidense, eventos de riesgo y puntos de discusión sobre decisiones de tasa del FOMC:

- La perspectiva del mercado: S&P 500 Eminis bajista por debajo de 3900; USDJPY Alcista Por encima de 132.00

- Las tendencias de riesgo se estremecieron al comienzo de esta semana de negociación, pero el giro del S&P 500 y el borde al alza del dólar en un rango muy estrecho probablemente sean engañosos.

- Anticipación por el FOMC decisión de tasa Es probable que el miércoles obligue al mercado a aliviar el exceso de exposición, pero es probable que la intención de la tendencia espere la claridad de este evento clave.

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Estamos en un vórtice de anticipación con mucho ‘ruido’ fundamental para generar volatilidad intermedia. Los apetitos de los comerciantes minoristas que prescriben solo aspectos técnicos o creen que todos los eventos de riesgo tienen el mismo potencial podrían llevarlos a una exposición peligrosa. Sin embargo, existe una jerarquía de influencia cuando se trata de los mercados, y el evento más destacado generalmente tiene el mayor potencial para el movimiento del mercado. Eso es particularmente cierto en el período previo a su lanzamiento, ya que la anticipación conlleva una amplia gama de escenarios y posibles niveles de impacto. Estamos completamente absortos en la gravedad de la decisión sobre las tasas del FOMC del miércoles, y la actividad que hemos visto comenzar esta semana es probablemente un reflejo de esa perspectiva.

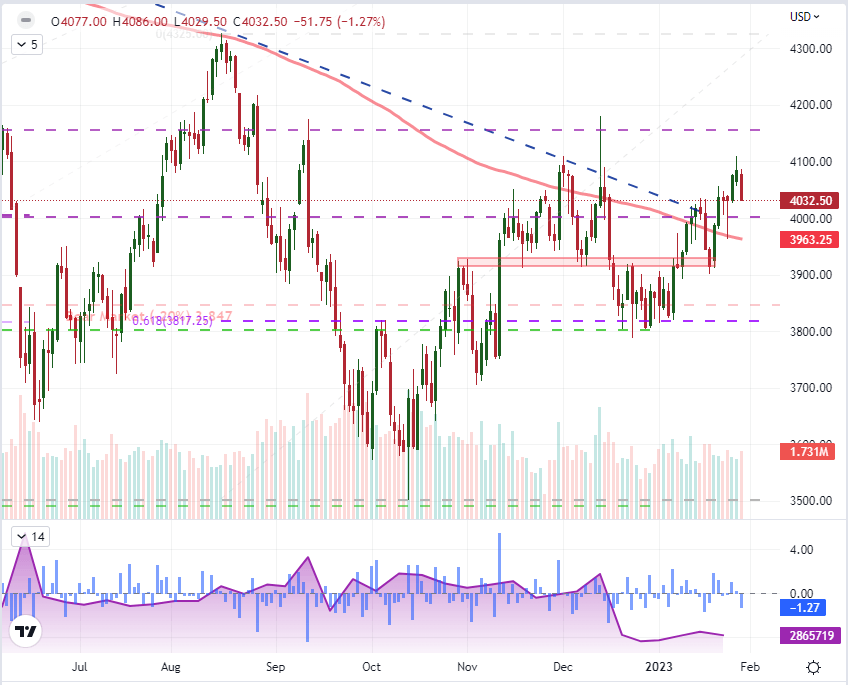

Desde los índices de EE. UU., el cargo durante la semana pasada logró obtener un progreso significativo sobre una base técnica. El Nasdaq 100 finalmente alcanzó a sus contrapartes más grandes al cerrar por encima de su promedio móvil simple (SMA) de 200 días por primera vez en 203 sesiones de negociación. El índice volvió a caer por debajo de ese nivel supuestamente fundamental el lunes. Para el S&P 500, el -1,3 por ciento fue un cambio considerable que llevó al mercado de nuevo a la parte superior de la banda de resistencia anterior alrededor de 4030-4020. Lo que es notable para mí es que a través del avance entrecortado de enero (hasta un 6,7 por ciento), la participación casi se ha estancado. Utilizando el interés abierto de futuros y opciones de e-mini S&P 500 como indicador del interés especulativo general, la recuperación de la caída que siguió a la decisión del FOMC de diciembre ha estado notoriamente ausente.

Gráfico de futuros S&P 500 E-mini con SMA de 200 días, volumen, interés abierto y ROC de 1 día (diario)

Gráfico creado el Plataforma Tradingview

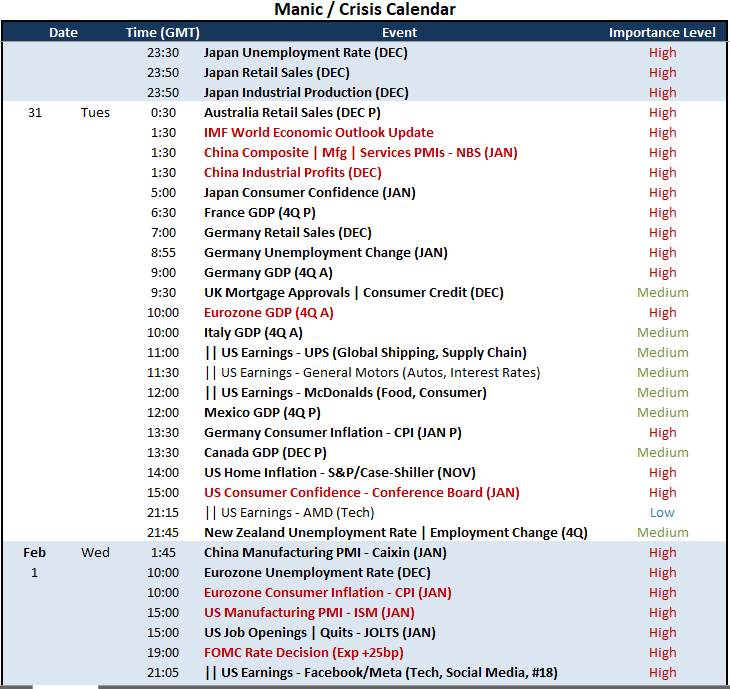

La actividad desigual del mercado que enfrentamos actualmente es un reflejo de anticipación, y un breve vistazo a la agenda económica ofrece la razón de nuestra distracción. La decisión sobre la tasa del FOMC programada para las 19:00 GMT del miércoles hablará de la perspectiva global de la política monetaria. Si bien el banco central de EE. UU. no subió al ritmo más rápido entre sus pares y, en última instancia, es posible que no llegue tan lejos como algunos de sus pares; sin embargo, es un líder del actual régimen de ajuste como lo fue el estímulo poco ortodoxo de la época anterior de la política monetaria. Si la autoridad señala que continuará ajustando su ‘tasa terminal’ objetivo a pesar de la reducción de la inflación, el impacto repercutirá en los mercados de riesgo. Si anuncian una pausa inesperada, el impacto será igual de amplio pero aún más severo (en este caso, ‘risk on’). Mientras cerramos a la espera del visto bueno de la Reserva Federal y cerramos el mes de enero, sigue existiendo un evento de riesgo significativo.

Principal evento de riesgo macroeconómico global para la próxima semana

Calendario creado por John Kicklighter

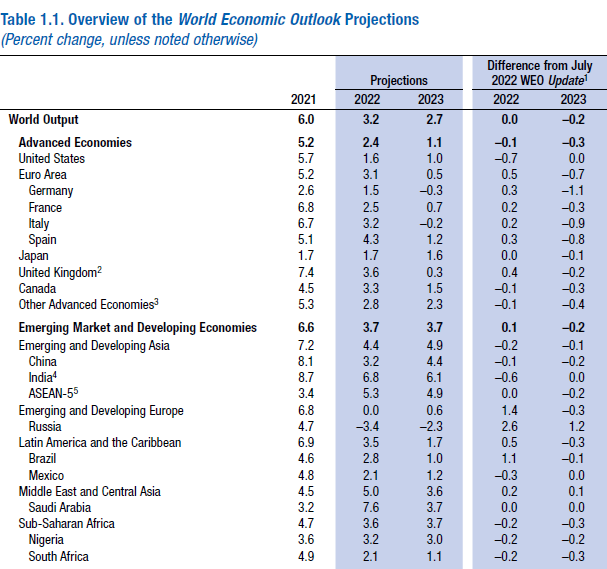

Gran parte del enfoque a través de esta próxima sesión está notablemente en las métricas orientadas al crecimiento. El primer listado es global en la actualización de Perspectivas de la economía mundial (WEO) del FMI. En el último mes, la directora del FMI, Georgieva, señaló que el pronóstico ha mejorado para la economía global; que parece alinearse con el descuento del mercado en los últimos tiempos. Si ese entusiasmo no se manifiesta, es probable que pese el estado de ánimo de los mercados, aunque históricamente no es una actualización en la que se pueda confiar para generar una volatilidad grave. Sin embargo, da forma a la interpretación de datos y eventos posteriores sobre este mismo tema. La otra actualización de crecimiento de la sesión de Asia vendrá de China con los PMI de NBS y las ganancias industriales que se espera que se publiquen. En Europa, habrá una serie de lecturas avanzadas del PIB del 4T de las principales economías de la zona del euro; pero la medida de la Eurozona proyectará el mayor peso. En la sesión de América del Norte, México y Canadá publicarán sus propias lecturas del PIB, pero la encuesta de confianza del consumidor de la agenda de EE. UU. del Conference Board se incorporará a la amalgama del panorama fundamental de EE. UU. que daremos forma esta semana.

Previsiones de crecimiento global según el FMI

Cuadro de la edición de octubre de 2022 de Perspectivas de la economía mundial del FMI

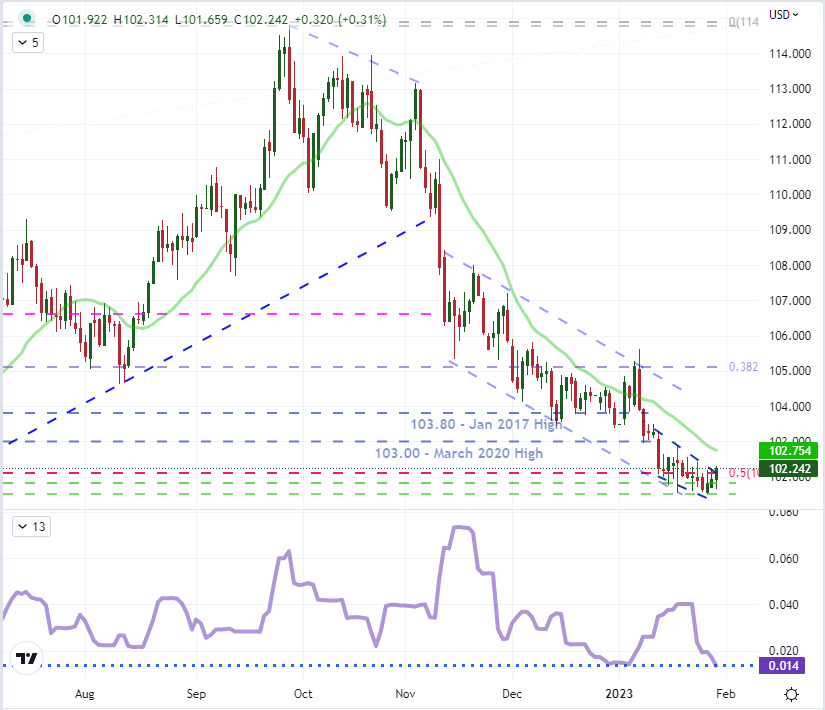

Teniendo en cuenta la anticipación de los mercados más amplios esta semana a medida que intercambiamos un evento por otro en días secuenciales, es importante distinguir que EE. UU. se enfrentará a una serie de distracciones particularmente abrumadora esta semana. Antes de la decisión del FOMC, tenemos la encuesta manufacturera ISM y el informe de confianza del consumidor mencionado anteriormente; mientras que después del anuncio revisaremos las ganancias de FAANG, las NFP y el informe de actividad del sector de servicios del ISM. Si está monitoreando el índice del dólar DXY en busca de una ruptura seria, es probable que haya una ruptura técnica del canal de tendencia de variación estrecha que la moneda ha tallado en las últimas dos semanas. Sin embargo, con una tendencia alcista tentativa en la última sesión, el movimiento ni siquiera ampliará el rango extremadamente estrecho del 1,37 por ciento durante las últimas 11 sesiones de negociación. Si bien esto apunta al índice en sí, espere el mismo tipo de lucha por las mentiras de EURUSD, GBPUSD y USDJPY. Además, las complicaciones para el EURUSD y el GBPUSD son aún mayores dadas las decisiones sobre tipos del BCE y el BOE del jueves.

Gráfico del índice del dólar DXY con SMA de 200 días, rango histórico de 11 días (diario)

Gráfico creado el Plataforma Tradingview

Descubra qué tipo de comerciante de divisas es usted