Los inversores de Bitcoin (BTC) siempre esperan y se emocionan con la volatilidad, pero rara vez la disfrutan cuando una subida de precios es seguida por una corrección brusca que desencadena liquidaciones forzadas en contratos de futuros y amplifica el movimiento bajista del precio.

Los futuros de Bitcoin desempeñan un papel esencial, pues los traders pueden utilizar apalancamiento así, cuanto más grande se vuelva este mercado, mayor será su impacto en el precio.

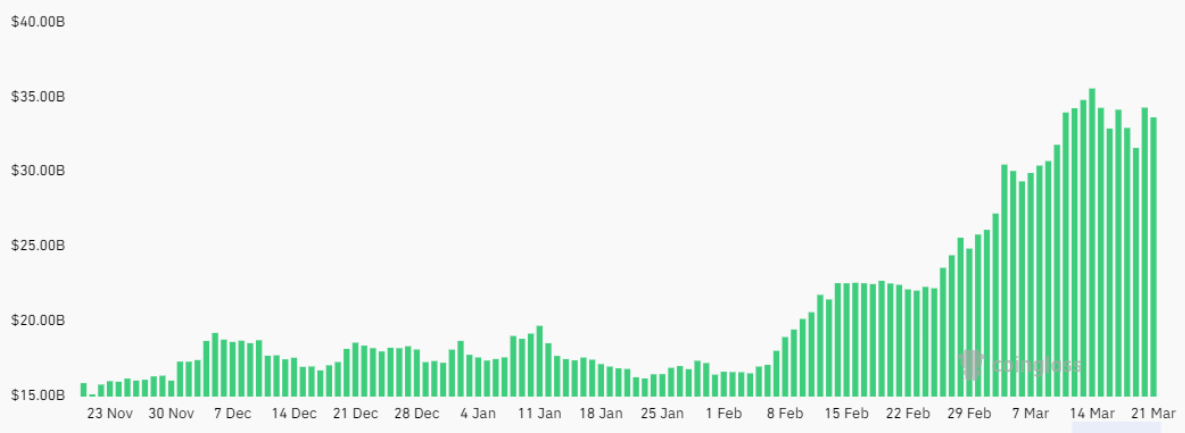

El interés abierto total en futuros de Bitcoin alcanzó un máximo histórico de USD 36 mil millones el 21 de marzo, frente a los USD 30 mil millones dos semanas antes. Además, el líder del mercado, el Chicago Mercantile Exchange (CME), alcanzó un interés abierto de USD 11.9 mil millones, superando el flujo de entrada de los fondos cotizados en bolsa (ETF) de Bitcoin en EE.UU. desde su creación.

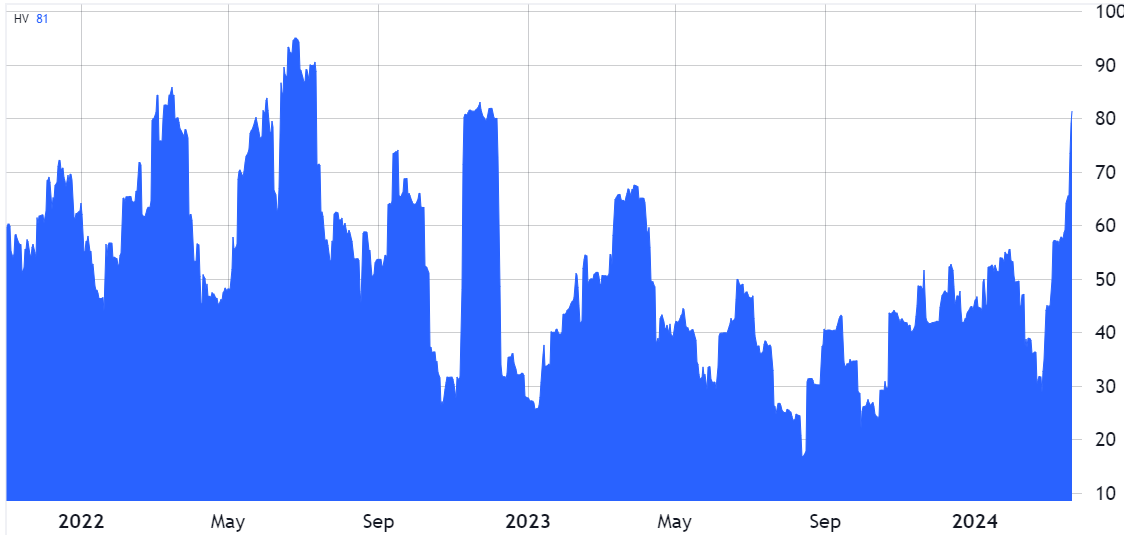

La volatilidad de Bitcoin aumentó después del lanzamiento del ETF al contado en EE. UU.

A pesar del exitoso debut de los ETF al contado, algunos analistas anticiparon una reducción de la volatilidad, dado que estos instrumentos operan más de USD 3 mil millones por día en promedio. Sin embargo, datos recientes indican lo contrario, pues la volatilidad de Bitcoin ha aumentado en las últimas cuatro semanas.

La volatilidad de 30 días de Bitcoin se disparó por encima del 80%, marcando su nivel más alto en más de 15 meses. Para comparación, la volatilidad del índice S&P 500 se sitúa en el 13%, mientras que los futuros del petróleo WTI se sitúan en el 23%. Incluso las acciones tradicionalmente consideradas volátiles en el mercado tradicional, como Nvidia (NVDA) y Unity Software program (U), exhiben actualmente una volatilidad del 72% y 59%, respectivamente.

Ejemplos de volatilidad en Bitcoin incluyen una corrección del 10% el 19 de marzo, alcanzando un mínimo de USD 60,795, seguida de una ganancia del 12% el 20 de marzo. Este movimiento de precios imprevisto resultó en USD 375 millones de liquidaciones forzadas en contratos de futuros de BTC durante dos días. Si bien este movimiento puede no afectar directamente a los titulares, ciertamente influye en la trayectoria del mercado alcista y, más significativamente, en la percepción del riesgo de Bitcoin por parte del mercado en typical.

El mercado de futuros de Bitcoin, al igual que cualquier instrumento derivado, es una espada de doble filo: permite apuestas alcistas y bajistas con apalancamiento. Si bien las entidades que venden a corto agresivamente contratos de futuros de BTC pueden parecer perjudiciales para el precio place de Bitcoin, en última instancia, el comercio de derivados debe liquidarse, ya sea recomprando el contrato o mediante liquidación forzada.

En consecuencia, si el precio de Bitcoin fue suprimido por inversores que utilizan posiciones cortas apalancadas, uno debería anticipar que el movimiento eventualmente se revertirá, lo que conducirá a una presión de compra a corto plazo. Esto explica en parte por qué el alto interés abierto en futuros está vinculado a una mayor volatilidad.

¿Están detrás de la aparente ‘manipulación’ del precio los futuros de Bitcoin?

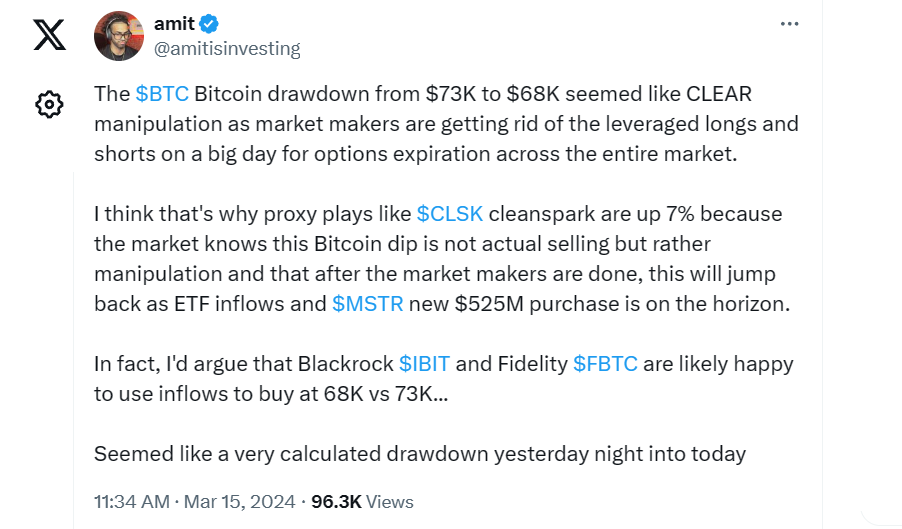

Algunos analistas atribuyen la volatilidad añadida al exceso de apalancamiento, mientras que otros simplemente la atribuyen a la ‘manipulación’.

Por ejemplo, el usuario de X, Amit Kukreja, alega que los creadores de mercado han estado persiguiendo posiciones largas y cortas apalancadas. Afirma que las acciones directamente relacionadas con el sector, como el minero CleanSpark (CLSK), aumentaron un 7% el día en que el precio de Bitcoin cayó a USD 68,000. Si bien se pueden hacer suposiciones, es imposible determinar la razón detrás de las intenciones de cada participante en el mercado.

Para determinar si los contratos de futuros de Bitcoin se han utilizado para ejercer presión negativa sobre el precio, se debe analizar la prima de los contratos mensuales. Estos son los instrumentos preferidos de los traders profesionales debido a la ausencia de una tasa de financiación. Para compensar el período de liquidación extendido, los vendedores típicamente demandan una prima del 5% al 10% en relación con los mercados al contado.

La prima de los futuros de BTC ha mantenido niveles por encima del 16% durante las últimas tres semanas, lo cual es típico de mercados alcistas. Además, el indicador no ha disminuido significativamente incluso después de que el precio de Bitcoin cayera un 17.6% entre el 14 de marzo y el 20 de marzo.

Si acaso, la demanda de apalancamiento en los futuros de Bitcoin parece estar más concentrada en el lado de compra. Por el contrario, si el precio de Bitcoin continúa en tendencia bajista, esos compradores apalancados podrían enfrentarse a liquidaciones forzadas, lo que podría tener consecuencias drásticas dada la apertura de USD 36 mil millones.

Este artículo no contiene consejos ni recomendaciones de inversión. Toda inversión y operación comercial conlleva riesgos, por lo que los lectores deben realizar su propia investigación antes de tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto overall invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.