USDJPY, pronósticos de tasas y puntos de conversación sobre volatilidad:

- La perspectiva del mercado: USDJPY Alcista por encima de 132

- USDJPY ha desarrollado un canal notablemente consistente, lo que ha llevado a una respuesta similar a la negociación de rango de los comerciantes minoristas; pero será necesario un descanso más temprano que tarde

- El apetito por el carry trade sigue teniendo una fuerte influencia en el USDJPY; pero con un FOMC meseta vista en el futuro cercano, ¿tendrán prioridad las tendencias de riesgo?

Recomendado por John Kicklighter

Obtenga su pronóstico de JPY gratis

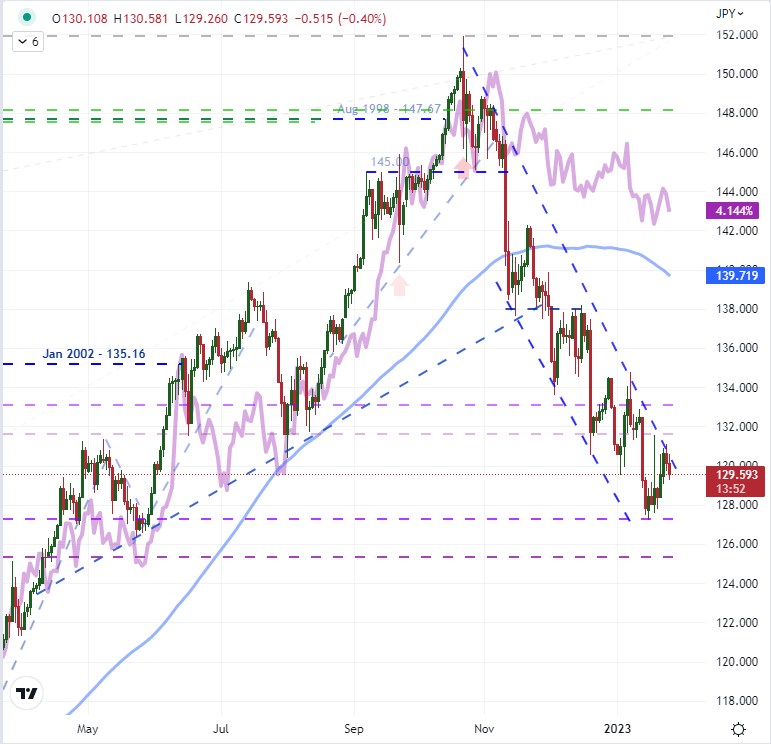

Como la mayoría de los cruces basados en el dólar, el USDJPY está luchando por establecer un rumbo claro. Existe una tendencia bajista prevaleciente que se ha desarrollado después del quiebre del 10 de noviembre, convenientemente moldeada como un canal consistente que efectivamente ha cortado 22 meses de avance progresivo hasta octubre en el lapso de solo 3 meses. Dicho esto, el mes pasado ha visto surgir barreras técnicas en competencia para frenar el impulso de los bajistas mientras se mantienen bajo control los saltos serios de los alcistas. Al alza, la resistencia está definida por la resistencia del canal de tendencia que se remonta al máximo máximo del 21 de octubre y coincide con el promedio móvil simple de 20 días en la vecindad de 130.50-25. El bloque que progresa a la baja es el punto medio de la subida de enero de 2021 a octubre de 2022 que cae en 127,25. Estos son niveles bastante distintos, pero advertiría contra el tratamiento del gráfico como si sus líneas fueran sacrosantas. Hay más de unos pocos ejemplos en el mercado en los que las rupturas técnicas no lograron marcar el comienzo del movimiento técnico posterior que sugerirían los libros de texto (por ejemplo, el S&P 500 alrededor de su SMA de 200 días). Lo que necesitamos es una motivación fundamental. Para el USDJPY, la motivación más productiva según las correlaciones ha sido el avance del creciente carry trade. La relación entre el diferencial de rendimiento a 2 años de EE. UU. y Japón frente al USDJPY fue impresionante hasta noviembre. A medida que el tipo de cambio retrocediera bruscamente, el carry se nivelaría más que invertiría el curso. Con el deflactor PCE, el indicador de inflación favorito de la Fed, disponible el viernes, puede haber cierta urgencia por restaurar este tema a la prominencia; pero la decisión del FOMC del próximo miércoles probablemente apague rápidamente el impulso.

Gráfico de USDJPY con SMA de 100 días superpuesto con el diferencial de rendimiento de 2 años entre EE. UU. y Japón (diario)

Gráfico creado el Plataforma TradingView

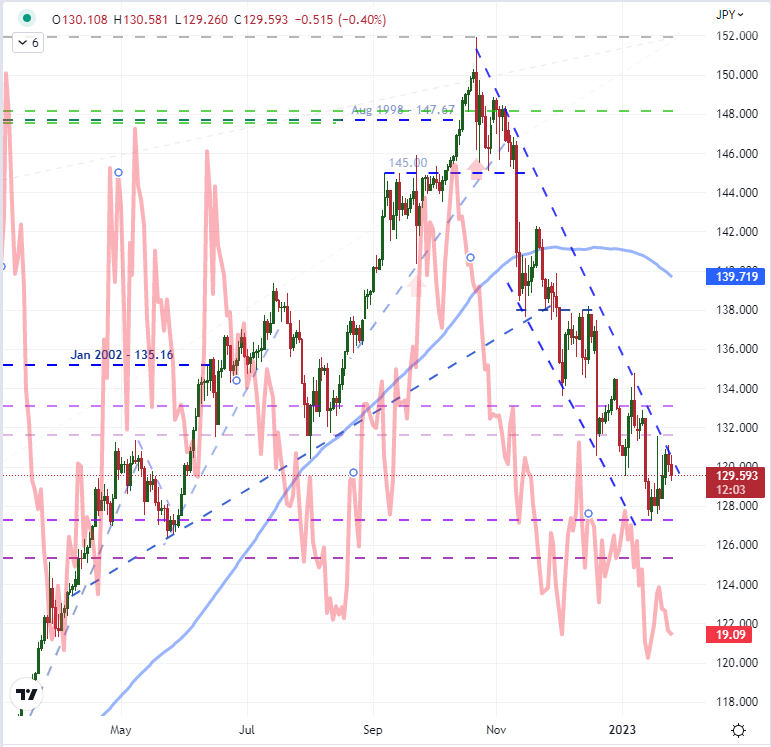

Un impulsor más práctico para que el USDJPY avance es la misma fuente sistémica que probablemente restaurará el impulso de los mercados en general: el trasfondo de las tendencias de riesgo. Cuando enfrentamos a la mayoría de las otras monedas contra el dólar estadounidense o el yen japonés, esas monedas de referencia generalmente se tratan como los refugios en el emparejamiento. Pero, ¿qué moneda es el refugio en USDJPY? La suposición natural, dada la acumulación de operaciones de carry trade detrás del agresivo régimen de ajuste del FOMC, sería que el yen se beneficiaría de una caída en el apetito por el riesgo que obliga a reducir la exposición a la recaudación de rendimiento. Dicho esto, la correlación entre USDJPY y el conocido índice de volatilidad VIX (a menudo denominado «índice del miedo») presenta generalmente el escenario opuesto. Dado el retroceso del 50 por ciento en este par desde los máximos máximos, las implicaciones de acarreo probablemente se descuentan significativamente; lo que amplifica los aspectos más elementales de la aversión al riesgo. Dado que a partir de aquí es menos probable que se produzca un descenso repentino y pronunciado de la volatilidad, el escenario más potente en el futuro sería un aumento de la aversión al riesgo. Si la relación se mantiene, eso parecería beneficiar al USDJPY despejando la parte superior de su canal. Ahora, solo tenemos que ver si las tendencias de riesgo prevalecerán.

Gráfico de USDJPY con SMA de 100 días superpuesto con el índice de volatilidad VIX (diario)

Gráfico creado el Plataforma Tradingview

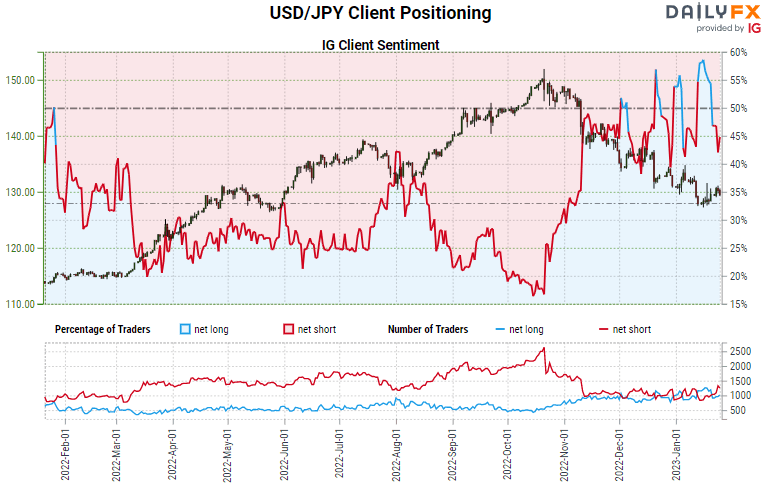

Mientras nos mantenemos atentos a la eventual próxima tendencia del USDJPY, vale la pena reflexionar sobre cómo los comerciantes minoristas están interactuando con el par. Reflexionando sobre los datos de IG Client Sentiment, podemos ver que ha habido un claro cambio de largo neto a corto y viceversa en distintos ciclos en los últimos dos meses. Parece que los comerciantes minoristas se sienten cada vez más cómodos con el canal distintivo en las posiciones del rango de etapas. No es un mal enfoque teniendo en cuenta las acciones del mercado durante el período, pero el canal eventualmente llegará a su fin, y la consistencia del rango junto con él.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -5% | 12% | 4% |

| Semanal | -18% | 54% | 13% |

Gráfico de USDJPY superpuesto con posicionamiento de clientes de IG (diario)

Gráfico creado en DailyFX