VIX, VVIX, S&P 500, Dollar, EURUSD y NFP Puntos de conversación:

- La perspectiva del mercado: S&P 500 Alcista Por encima de 3.900; EURUSD Corto por debajo de 1.0600

- La volatilidad esperada ha caído a niveles extremadamente bajos según el vix y VVIX, que convierte a los puntos de referencia como el S&P 500 en un ‘pato sentado’

- La especulación sobre las tasas en torno a la Fed aumentó en la última sesión entre los comentarios de ADP y Bullard, PFN extender la actividad más allá del dólar?

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Comenzamos a ver un poco más de tracción en el lado de los fundamentos temáticos en la última sesión. A solo tres días de negociación completos del Año Nuevo, sigue existiendo una falta crítica de un faro común para que los inversores globales se comprometan con una tendencia clara, ya sea alcista o bajista. Eso es cierto tanto para el S&P 500, que agrega otro escalón a su rango estrecho, como para el EURUSD, que ha visto algunas reversiones sucesivas y agudas mientras logra evitar un rumbo claro. Todavía estamos viendo las condiciones del mercado de una lenta reconstitución de la liquidez que domina el panorama sin un viento especulativo firme. La especulación con las tasas de interés, particularmente la de la Reserva Federal, parece haber generado cierta fricción en la última sesión debido a los eventos de riesgo que también podrían haber pintado el panorama en torno a las previsiones de crecimiento (léase ‘recesión’). Veremos si el informe de actividad del sector de servicios de NFP y ISM se sumará a ese sesgo en la interpretación.

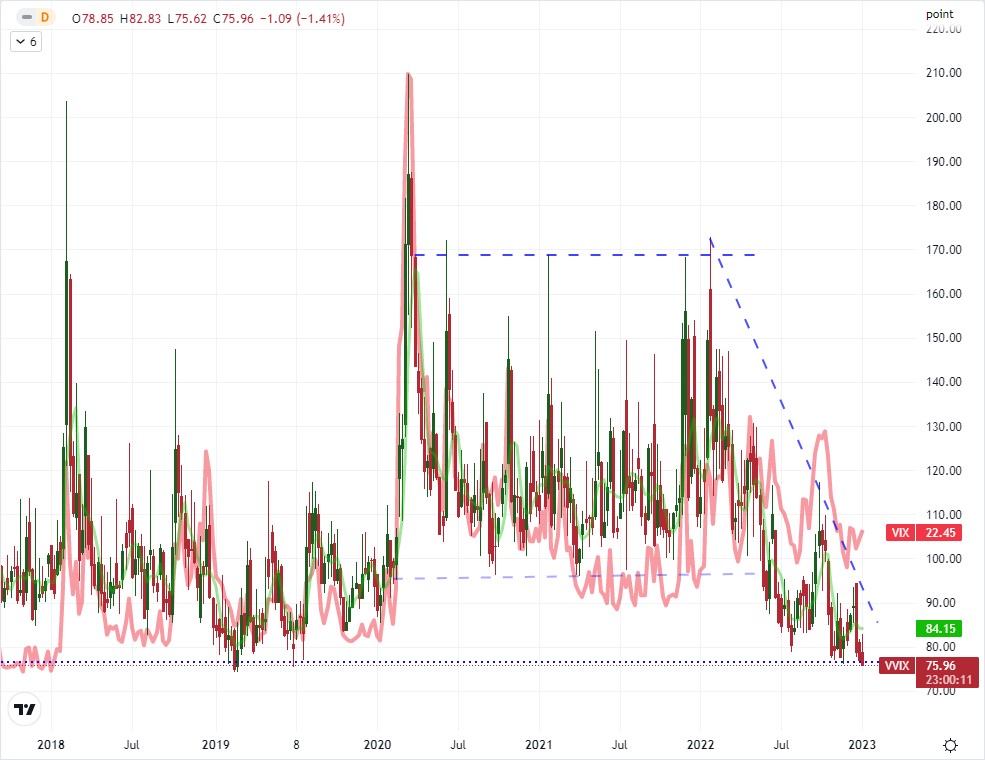

Antes de sumergirse en la descongelación de la atención del mercado y el potencial con el principal evento de riesgo del viernes, vale la pena evaluar el entorno actual, porque es extremo. Si bien todavía estamos en los albores de restaurar la liquidez después de las condiciones navideñas, creo que todavía es justo decir que la volatilidad esperada a través de las medidas tradicionales que superviso es extrema. El índice de volatilidad VIX es bajo en el rango que estableció hasta 2022, pero el indicador tradicional de ‘miedo’ está lejos de los extremos históricos que hicieron retroceder el mango 10 en el verano de 2017. En cambio, mi interés está en el VVIX, el tan -llamado índice de ‘volatilidad de la volatilidad’. Esta es una medida del potencial para que los niveles de actividad cambien repentinamente, y la lectura actual es la más baja desde julio de 2019 y, en términos más generales, en el rango de mínimos que se remonta a julio de 2014. Eso es demasiado complaciente. Agregue a eso que el índice SKEW (o ‘cola’) está explorando los mínimos de su serie una vez más, y hay problemas en cuestión.

Gráfico del índice de volatilidad de volatilidad VVIX superpuesto con el VIX (semanal)

Gráfico creado el Plataforma TradingView

En cuanto a los índices de EE. UU., el final de la baja volatilidad parece particularmente amenazante en comparación con su congestión técnica. Para el S&P 500, la cuenta en el obstinado rango del 3,1 por ciento ahora es de hasta 13 días hábiles consecutivos. Ese es el corredor comercial más estrecho para este índice desde noviembre de 2021 (esa referencia histórica se mantendrá por unos días más). Desde una posición puramente técnica, una ruptura de este par podría ocurrir en cualquier dirección sin plantear una discusión sobre el compromiso total. Romper por encima de la media móvil simple de 100 días en 3.890 todavía encontraría un rango hasta 4.050/4.100. Por el contrario, una ruptura por debajo de 3.775 se ha extendido en el rango de los últimos tres meses hasta 3.500. Ese mismo balance no es el mismo para los otros índices principales. El Dow está cerca del extremo superior de su propio rango con una ruptura por debajo de 32,600 probablemente más productiva. Mientras tanto, si el Nasdaq 100 hiciera un golpe bajista significativo, una ruptura por debajo de 10,500 pondría al índice en una posición de hundimiento de nuevos mínimos de dos años y medio. Por supuesto, la dirección depende del evento de riesgo que se presente.

Gráfico del S&P 500 con Volumen, Rango de 13 Días y ATR (Diario)

Gráfico creado el Plataforma Tradingview

Desde una perspectiva fundamental, la especulación de tasas parece ser el tema sistémico más capaz. Esta fuente frecuente de provocación del mercado en 2022 generó una respuesta seria del dólar estadounidense en la última sesión. El dólar subió tras la publicación del informe de nóminas privadas de ADP. La cifra anterior a las NFP superó ampliamente las expectativas con un aumento neto de 235.000 posiciones en comparación con el aumento esperado de 150.000. Esto podría haberse interpretado como un beneficio para la economía de EE. UU. al combatir condiciones financieras más estrictas; pero parecía que las implicaciones para un camino ligeramente más agresivo del FOMC en el futuro tenían más peso. El índice DXY logró despejar su rango de varias semanas con una ruptura alcista que se tradujo en una caída del EURUSD que mantuvo la SMA de 20 días como resistencia y devolvió al mercado a su nivel más bajo en varias semanas. Con mínimos más bajos, esto parece más productivo como giro; pero el evento de riesgo que se avecina jugará un papel fundamental en la determinación del próximo movimiento.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diario | 33% | -20% | 1% |

| Semanalmente | 61% | -27% | 3% |

Gráfico del EURUSD con SMA de 20 días superpuesto con tasa de fondos federales de junio implícita invertida (diaria)

Gráfico creado el Plataforma Tradingview

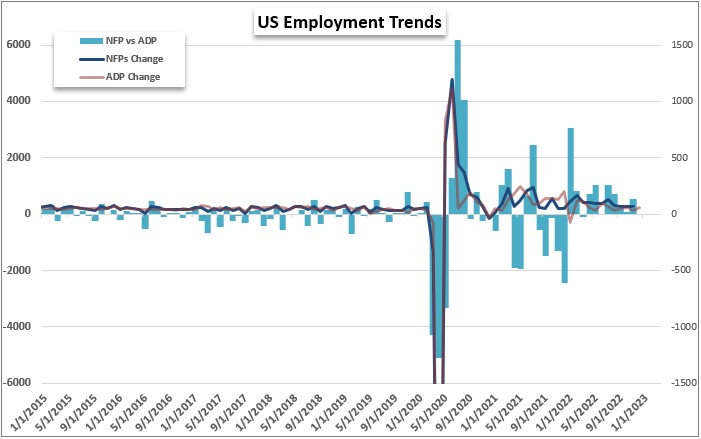

Centrándonos en las próximas nóminas no agrícolas (NFP, por sus siglas en inglés) de diciembre, debemos considerar el contexto del telón de fondo, así como los detalles de la publicación de este mes. El consenso de los economistas para este informe es de un aumento neto de 200.000 (el tercer mes consecutivo que hemos visto esta proyección exacta) que establece la línea de base. La publicación de ADP superó esa proyección, lo que probablemente explica por qué los mercados reaccionaron tan abruptamente (al menos el dólar y los rendimientos). Este informe laboral puede abordar dos posibles temas: las perspectivas de la actividad económica o la tasa terminal pronosticada por la Reserva Federal. Este será el primer punto fundamental a registrar, pero el tema del que sacamos impulso probablemente se extienda a la otra lista fundamental principal de la sesión: el informe de actividad del sector de servicios ISM. Si las cifras de empleo son sólidas, es probable que se traduzcan en pronósticos de tasas de interés más altas; que será difícil de sacudir para los puntos de referencia del mercado de capitales como el S&P 500. Un fuerte informe de NFP y servicios amplificará la señal de aumento de tasas, mientras que un informe laboral sólido y un ISM débil probablemente agravarán los problemas de los «activos de riesgo». Si el informe de empleos decepciona, podría ofrecer cierto alivio al alza de tasas; pero en ese escenario, un ISM débil probablemente encontrará el punto de activación de los bajistas y se traducirá en un apetito de refugio seguro por el dólar.

Gráfico de Cambio en NFP, Cambio en ADP y Diferencia entre los dos (Mensual)

Gráfico creado por John Kicklighter

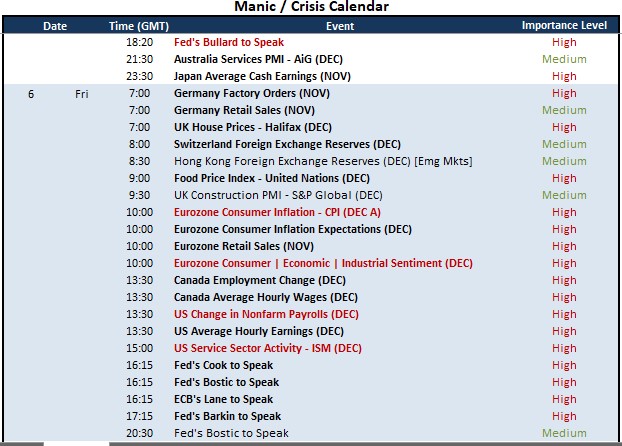

Si bien la combinación de las NFP y la actividad del sector de servicios en EE. UU. es mi principal preocupación para el viernes, no es el único evento de riesgo significativo disponible. Para los EE. UU., habrá una serie de oradores de la Fed disponibles más cerca del final de la liquidez del día, aunque tenga cuidado con los comentarios no programados durante el día. Otro país/moneda que asimilará los datos de empleo de alto impacto será Canadá/Loonie. Las estadísticas laborales de diciembre de Canadá proyectan un aumento muy modesto de 8.000 puestos de trabajo. Eso deja mucho espacio para la sorpresa. Para un impacto fundamental de alcance completo, la Eurozona/Euro tocará una serie de puntos clave. El IPC de la Eurozona, las expectativas de inflación del consumidor, las encuestas de sentimiento y las ventas minoristas cubren un panorama muy amplio. Dicho esto, no habrá mucho tiempo antes de la fuga de liquidez del fin de semana para convertir el evento de riesgo en acción del precio.

Principal evento de riesgo macroeconómico hasta el final de la semana

Calendario creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted